個人事業主・フリーランス向けに、青色申告の帳簿付け方法をまとめました。55万円・65万円の青色申告特別控除を受けるには「複式簿記」での帳簿づけが必要です。確定申告に備えた記帳業務などを、具体的に解説します。

目次

青色申告の帳簿付けとは【個人事業主の確定申告】

個人事業主には、日々の取引を帳簿に記録する義務が課されています。簿記において、取引とは「商品を売った」「事務用品を買った」「事務所のデスクを処分した」など、事業で発生した財産の増減を指します。

確定申告に向けた会計業務の流れ

1年分の取引を帳簿付けしたら、それを元に「青色申告決算書」や「確定申告書」を作成し、税務署に提出します。帳簿そのものは税務署に提出しませんが、一定期間は保管しておく必要があります。

青色申告の場合、記帳方法は青色申告特別控除の金額によって異なります。本記事では、55万円・65万円の特別控除を狙うことを想定して、「複式簿記」を前提に説明します(10万円控除を狙う場合は「単式簿記」でOK)。

青色申告で作成する帳簿

複式簿記で作成する帳簿は、大きく「主要簿」と「補助簿」に分けられます。これらの帳簿は、会計結果を集計するためのものであり、確定申告で提出するわけではありません。

最近では、個人事業主向けの会計ソフトやExcelなどで帳簿付けするのが一般的です。手書きでの帳簿づけも認められていますが、かなり労力がかかるのでオススメしません。

主要簿の種類

| 仕訳帳 | すべての取引を、日にち順に並べた帳簿 |

|---|---|

| 総勘定元帳 | 仕訳帳の内容を勘定科目ごとにまとめた帳簿 |

「仕訳帳(しわけちょう)」と「総勘定元帳(そうかんじょうもとちょう)」の2つをまとめて「主要簿」と呼びます。複式簿記では、これらの作成が必須です。

補助簿の種類(主な例)

| 現金出納帳 | 現金での取引と残高を記録する帳簿 |

|---|---|

| 預金出納帳 | 口座の預金での取引と残高を記録する帳簿 |

| 売掛帳 | 取引先ごとの「売掛金」を記録する帳簿 |

| 買掛帳 | 仕入先ごとの「買掛金」を記録する帳簿 |

| 固定資産台帳 | 現在の固定資産についての価値を記録する帳簿 |

主要簿をサポートする役割の帳簿を「補助簿」といいます。必要に応じて、上記のような帳簿を作成します。該当する取引がひとつも発生していないものに関しては、作成する必要はありません。

このほかにも、業種によっては追加で帳簿を作成します。たとえば、商品を仕入れて販売する業種なら「仕入帳」を用意します。

主要簿の帳簿づけ方法 – 仕訳帳と総勘定元帳

主要簿と呼ばれる「仕訳帳」と「総勘定元帳」について説明します。基本的には、日々の取引を「仕訳帳」に記帳して、その内容を勘定科目ごとに「総勘定元帳」にまとめます。(会計ソフトを使う場合、このように転記する必要はありません)

仕訳帳の記帳方法

「仕訳帳」には、日々の取引を日付順に仕訳して記帳していきます。取引が発生したら、それを「借方(かりかた)」と「貸方(かしかた)」に分けて帳簿付けします(複式簿記の記帳方法)。

総勘定元帳の記帳方法

「総勘定元帳」では、仕訳帳の記帳内容を勘定科目ごとにまとめていきます(下図は「消耗品費」の例)。手書きで帳簿付けする際は、仕訳帳を見ながら転記します。科目ごとの合計金額を確認できるので、経営状況の把握にも役立ちます。

右端の「残高」は、合計金額を表しています(銀行通帳でいう「残高」とは少し意味が違う)。上図では、支出した消耗品費の合計金額を表しているので、消耗品費が増えるたびに「残高」が増えていきます。

会計ソフトで帳簿づけする場合 – 主要簿

近年では「クラウド会計ソフト」の登場により、会計初心者でも複式簿記での帳簿づけが簡単にできるようになりました。クラウド会計ソフトとは、ネット上でログインして利用する形の会計ソフトです。

青色申告用のクラウド会計ソフトでは、下記の3つが人気です。銀行口座やクレジットカードの情報を登録しておくと、明細データをソフトに自動取得してくれる機能があります。パソコンだけでなく、スマホやタブレットからも利用できます。

青色申告対応のクラウド会計ソフト【個人事業主向け】

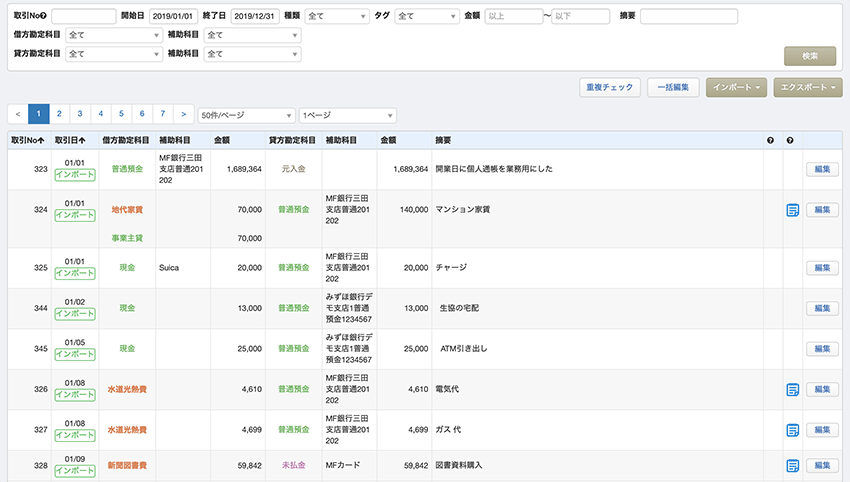

例として「マネーフォワード クラウド確定申告」の帳簿づけ画面を見ていきましょう。まず、取引情報を手入力するときの画面がこちらです。

基本的な帳簿付け画面(マネーフォワード)

金額や勘定科目を入力するだけで、簡単に帳簿付けができます。ここに入力した取引データは、仕訳帳や総勘定元帳に自動反映されます。手書きのようにわざわざ転記をする必要がないわけです。

仕訳帳の確認画面(マネーフォワード)

入力した取引は、このように仕訳帳に反映されます。過去の取引について、日付や金額などの条件で検索することもできます。

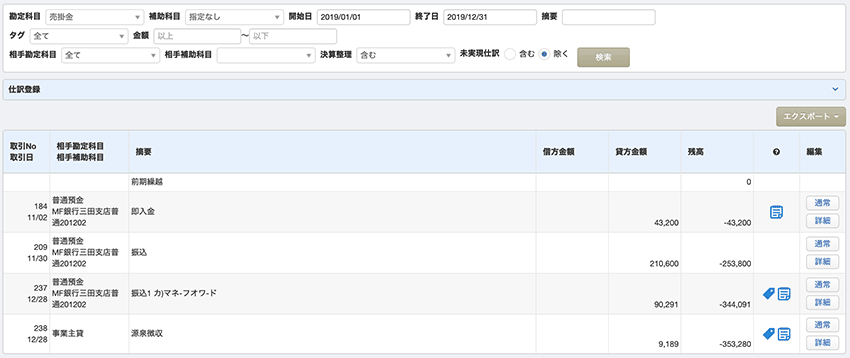

総勘定元帳の確認画面(マネーフォワード)

入力した取引は、総勘定元帳にも自動反映されます。確認したい勘定科目を選ぶと、該当する帳簿が表示されます(上図は「消耗品費」の総勘定元帳)。

会計ソフトで帳簿づけする場合 – 補助簿

クラウド会計ソフトでは、入力した取引情報に応じて、補助簿も自動作成されますたとえば「マネーフォワード クラウド確定申告」では、取引の検索機能を使って、それぞれの補助簿にあたる情報を確認できる仕組みになっています。

現金出納帳の確認方法(マネーフォワード)

「会計帳簿」の項目から「現預金出納帳」を選び、表示する勘定科目を「現金」に設定すると、現金出納帳が表示されます。これを見れば、事業において出入りした「現金」の動きが把握できます。

預金出納帳の確認方法(マネーフォワード)

「現預金出納帳」を選択したときに、勘定科目を「普通預金」に設定して、登録した口座を「補助科目」から選ぶと、その銀行口座の預金出納帳が見られます。要するに、銀行通帳と同じ内容が表示されます。口座を複数登録している場合は、銀行口座ごとにすぐ切り替えて表示できるので便利です。

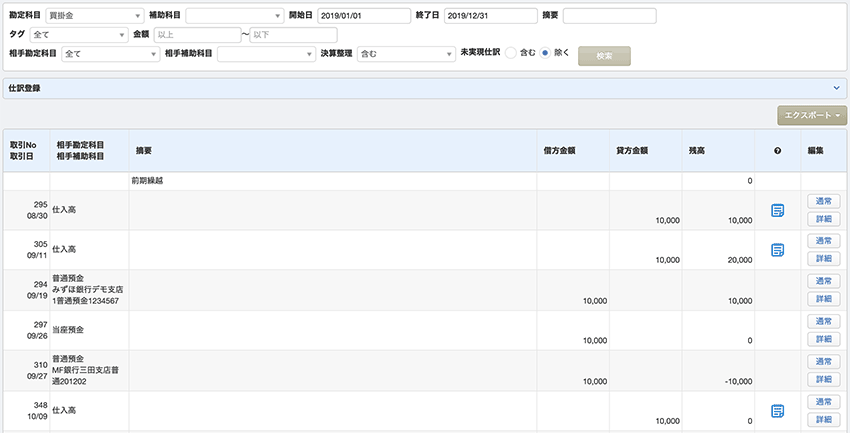

売掛帳の確認方法(マネーフォワード)

「会計帳簿」から「補助元帳」を選び「売掛金」の勘定科目を選択すると、売掛帳を表示できます。売掛金とは、商品を提供したもののまだ受け取っていないお金のことです。

買掛帳の確認方法(マネーフォワード)

「補助元帳」で勘定科目「買掛金」を選択すると、買掛帳を閲覧できます。買掛金とは、まだ支払っていない仕入代や外注費などのことです(いわゆるツケ)。

固定資産台帳の確認方法(マネーフォワード)

「決算・申告」の項目から固定資産台帳を表示できます。これを見れば、現在保有している固定資産をあと何年で償却し終えるのかがわかります。減価償却の計算もサポートしてくれるので、会計初心者でも安心です。

帳簿をもとに「青色申告決算書」を作成する

青色申告の個人事業主は、確定申告で主に「青色申告決算書」と「確定申告書」を提出します。この「青色申告決算書」は、1年分の帳簿をもとに作成します。

青色申告決算書は全部で4ページあり、大きくは損益計算書と貸借対照表で構成されています。55万円・65万円の青色申告特別控除をねらう場合は、全ページの作成が必要です。

青色申告決算書

| 1ページ目 | 2ページ目 |

|---|---|

|

|

| 3ページ目 | 4ページ目 |

|

|

会計ソフトで帳簿づけをしていれば、青色申告決算書の作成も簡単です。帳簿づけした内容が決算書に自動反映されるので、あとは一部の項目を埋めるだけです。作成した書類は、そのまま印刷して提出できるほか、オンライン提出(電子申告)も可能です。

電子申告対応のクラウド会計ソフトを比較【e-Tax】

確定申告後も帳簿や領収書を保存しておく

確定申告書類を税務署に提出したあとも、帳簿や領収書を捨ててはいけません。青色申告の場合、帳簿や書類は下記の期間にわたって保存しておく義務があります。

帳簿・書類の保存期間【青色申告の個人事業主】

| 具体的な帳簿・書類 | 保存期間 | |

|---|---|---|

| 主要簿 | 仕訳帳、総勘定元帳 | 7年 |

| 補助簿 | 現金出納帳、売掛帳、買掛帳、固定資産台帳、経費帳など | |

| 決算関係書類 | 貸借対照表、損益計算書、棚卸表など | |

| 現金預金取引等 関係書類 |

領収書、小切手控、預金通帳など | 7年* |

| その他の書類 | 請求書、見積書、契約書、納品書など | 5年 |

* 前々年分の所得が300万円以下の場合は5年

「その他の書類」のみ保存期間が5年ですが、念のためすべての帳簿・書類を7年間保管しておくことをおすすめします。これらは、万が一税務調査が入ったときに提示が求められるので、きちんと整理しておきましょう。

帳簿の保存期間と保存方法【個人事業主向け】

会計ソフトで作成した帳簿の保存方法

従来は、会計ソフトの帳簿データも紙に印刷して保存するのが基本で、データのまま保存するには厳しい要件を満たす必要がありました。しかし、現在では「電子帳簿保存法」が改正され、データ保存のハードルがかなり下がっています。

少なくとも、大手のクラウド会計ソフトを使っていれば、基本的に「帳簿をわざわざ印刷する必要はない」と考えてOKです。

電子帳簿保存法の改正 – 帳簿を電子保存する要件は?

青色申告の帳簿づけ【ポイントまとめ】

青色申告で55万円・65万円控除をねらう場合、ある程度の会計知識が必要な「複式簿記」の方法で帳簿づけを行わなくてはなりません。白色申告よりも帳簿づけのハードルは高いですが、節税の恩恵を受けることができます。

帳簿づけのポイント【青色申告の個人事業主】

- 55万円・65万円控除をねらう場合は「複式簿記」で帳簿付けする

- 帳簿のなかでも重要な主要簿は「仕訳帳」と「総勘定元帳」の2つ

- 補助簿は必要に応じて作成する

- クラウド会計ソフトを使えば、会計知識がなくてもラクに帳簿づけできる

- 1年分の帳簿を参考に「青色申告決算書」を作成して税務署に提出する

- 確定申告が終わっても、帳簿や領収書は最長7年間保存しておく

青色申告対応のクラウド会計ソフトなら、いちど取引を入力するだけで、仕訳帳や総勘定元帳などが自動的に記帳されます。「青色申告の帳簿付けは難しい」というイメージがあるかもしれませんが、会計ソフトを使えば手間を大幅に省けます。