個人事業主・フリーランスの「現金主義ってなに?」という疑問にわかりやすく回答します。発生主義・実現主義との違いや、現金主義で帳簿付けする条件なども解説します。

目次

青色申告の現金主義とは?

- 帳簿付けの方式は「発生主義・実現主義・現金主義」の3種類

- 原則は「発生主義」と「実現主義」だが、初心者にはちょっと難しい

- 青色申告なら、条件を満たせば「現金主義」で帳簿付けしてOK

現金主義とは、ひとことで言えば「実際にお金が動いたときにだけ帳簿付けする」という記帳方式です。発生主義や実現主義と比較すると、帳簿付けすべきタイミングがわかりやすいうえ、帳簿付けの回数も少なく済みます。

個人事業主の記帳方式をわかりやすく

| 発生主義 | お金を支払う義務が発生した時点で記帳する方式 原則的に、費用はすべてこの方法で記帳する |

|---|---|

| 実現主義 | お金を受け取る権利が実現した時点で記帳する方式 原則的に、収益はすべてこの方法で記帳する |

| 現金主義 | 実際にお金が動いた時点でのみ記帳する方式 ←カンタン! この方法で記帳できるのは条件を満たした青色申告者だけ |

たとえば、必要経費をクレジットカードで支払ったとき、発生主義では「支払い日」と「引落し日」とで、合計2回の帳簿付けが必要です。しかし、現金主義なら「引落し日」に記帳するだけで済みます。

現金主義で帳簿付けするには申請が必要!

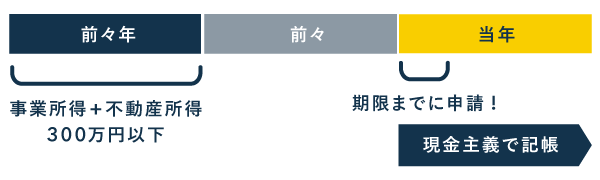

現金主義で帳簿付けをするには、「現金主義による所得計算の特例」に申請する必要があります。特例の詳細は下記のとおりです。

現金主義による所得計算の特例

| 条件 | ・青色申告をすること ・前々年の「事業所得 + 不動産所得」が300万円以下であること ・期限までに所定の届出書を提出すること |

|---|---|

| 申請期限 | 現金主義での帳簿付けを始める年の3月15日まで (または開業日から2ヶ月以内) |

| 注意点 | ・青色申告特別控除は最大10万円になる ・適用できるのは事業所得と不動産所得だけ |

現金主義の特例を利用すると、帳簿付けは簡単になりますが、青色申告特別控除の控除額が10万円に下がってしまうので注意しましょう。(現金主義のデメリットについては記事の後半で詳しく解説します)

現金主義と発生主義の違い【費用の記帳方法】

| 現金主義 | 発生主義 |

|---|---|

| 実際にお金が動いた時点で 費用を計上する |

経済的事実が発生した時点で 費用を計上する |

現金主義では、将来的にお金を支払うことが確定していても、実際にお金が動くまで帳簿に反映しません。一方、発生主義では、お金を支払う義務(経済的事実)が発生した時点で「〇〇円の費用が発生した」と帳簿付けます。

たとえば、5月20日にクレジットカードで備品を買って、その代金が6月27日に口座から引き落とされたとします。このとき、現金主義と発生主義では、仕訳方法が下記のように異なります。

現金主義の仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年6月27日 | 消耗品費 1,000 | 普通預金 1,000 | プリント用紙 |

現金主義の場合、カードの引き落とし日にだけ仕訳をすればOKです。カード決済をした日には、実際にお金が動いているわけではないので、なにも記帳しません。

発生主義の仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 消耗品費 1,000 | 未払金 1,000 | プリント用紙 |

| ・ ・ ・ |

|||

| 20XX年6月27日 | 未払金 1,000 | 普通預金 1,000 | クレカ引落し |

発生主義の場合、カード決済をした日に必要経費(この例では消耗品費)を計上します。ただ、この時点で口座のお金が減るわけではないので、貸方は「未払金」としておきます。そして、引き落とし日に「未払金」という負債を消し込む、という流れになります。

発生主義と現金主義の違いについて詳しく

現金主義と実現主義の違い【収益の記帳方法】

| 現金主義 | 実現主義 |

|---|---|

| 実際にお金を受け取った時点で 収益を計上する |

お金をもらう権利が実現した時点で 収益を計上する |

現金主義では、費用の場合と同様に、将来的にお金をもらうことが決まっていても、実際に受け取るまで帳簿付けしません。一方、実現主義では、下記のようなタイミングで収益を計上します。

実現主義で収益を計上するタイミング(主な例)

- 商品を出荷した日付

- 商品やサービスを納品した日付

- 商品やサービスが相手先で検収された日付

- 一定期間にわたるサービスの提供が完了した日付

たとえば、5月20日に商品を納品して、その代金が6月30日に振り込まれたとします。このとき、現金主義と実現主義では、それぞれ下記のように仕訳します。

現金主義の仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年6月30日 | 普通預金 30,000 | 売上 30,000 | A社ロゴデザイン |

現金主義では、商品の納品時点ではなにも記帳せず、代金が振り込まれた日付で収益を計上します。ちなみに、納品と同時に代金を受け取る場合も、同じように一度だけ仕訳をすればOKです。

実現主義の仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 売掛金 30,000 | 売上 30,000 | A社ロゴデザイン |

| ・ ・ ・ |

|||

| 20XX年6月30日 | 普通預金 30,000 | 売掛金 30,000 | A社入金 |

実現主義の場合、商品を納品した時点で売上を計上します(業種によっては出荷や検収の時点で売上を計上する場合もあります)。借方の「売掛金」とは、未回収の代金を表す”資産”の勘定科目です。代金が入金されたら、この「売掛金」を消し込む処理をします。

現金主義による帳簿付けが認められる条件

「現金主義による所得計算の特例」を利用するには、下記の条件をすべて満たす必要があります。

- 青色申告をすること

- 小規模事業者であること

- 期限までに届出書を提出すること

① 青色申告をすること

「現金主義による所得計算の特例」を利用できるのは、青色申告をする場合だけです。白色申告者は、現金主義による帳簿付けが認められません。

【おさらい】青色申告ってなんだっけ?白色申告との違いを解説

青色申告をするには、税務署に「青色申告承認申請書」を提出しておく必要があります。これは、現金主義の特例の申請書と一緒に出すこともできます。提出期限は、どちらも「3月15日 or 開業から2ヶ月以内」です。(詳しくは条件③で解説します)

② 小規模事業者であること

ここでいう小規模事業者とは、前々年の「事業所得 + 不動産所得」が300万円以下の個人事業主のことを指しています。詳しい定義は下記のとおりです。

引用小規模事業者とは、その年の前々年分の不動産所得の金額及び事業所得の金額(事業専従者給与(控除)の額を必要経費に算入しないで計算した金額)の合計額が300万円以下である方のことです。

要するに、前々年の所得が300万円以下の個人事業主・フリーランスは「小規模事業者」に該当すると考えてOKです。300万円以下という基準は、年収ではなく「所得」で考えます。所得とは、おおよそ「収入 – 必要経費」のことです。

なお、この所得要件は「前々年の所得」に課されます。新規開業者はそもそも「前々年の所得」が存在しないので、少なくとも開業から2年間は確実に要件をクリアできます。

現金主義の特例を利用し始めたあと、仮に所得が300万円を超えてしまっても、翌年までは現金主義でOKです。ただし、翌々年分からは認められなくなってしまいます。

③ 期限までに届出書を提出すること

現金主義の特例を利用する際は、税務署に届出書を提出します。「まだ青色申告の申請が済んでいない」という方は、ひとつの書類でまとめて申請することもできます。

現金主義の特例の届出書(どちらか片方でOK)

| 青色申告の申請が 済んでいる場合 |

現金主義による所得計算の特例を受けることの届出書 >> ダウンロードはこちら |

|---|---|

| 青色申告の申請も 一緒にしたい場合 |

青色申告承認申請書(兼)現金主義の所得計算による旨の届出書 >> ダウンロードはこちら |

届出書は所轄の税務署に提出します。なお、e-Taxでオンラインで提出することもできます。

所轄の税務署がわからない方はこちら(国税庁サイト)

届出書の提出期限は「現金主義による帳簿付けを始めたい年の3月15日」です(土日祝と重なる場合は翌平日)。現金主義に切り替えたい場合は、確定申告のついでに届出書も提出しておけば、次回から現金主義による申告ができます。

なお、新規開業の場合は、たとえ3月15日に間に合わなかったとしても、開業から2ヶ月以内に提出すればOKです。

現金主義のメリット

- 帳簿付けがラク

- 確定申告で提出する決算書がシンプル

通常の青色申告と比較すると、現金主義の特例を利用する場合には、上記のようなメリットがあります。1つずつ詳しく解説していきます。

メリット① 帳簿付けがラク

たとえば、掛け取引やクレカ決済の際、原則的には2回の帳簿付けが必要です。しかし、現金主義なら1回の帳簿付けで済みます。(詳しくは先述の「現金主義と発生主義の違い」「現金主義と実現主義の違い」で解説しています)

また、発生主義や実現主義では、そもそも「いつ帳簿付けをすればいいのか」が分かりづらいです。一方、現金主義ではお金が動いたときに帳簿付けすればよいので、一般的な家計簿のような感覚で、初心者でもとっつきやすいでしょう。

メリット② 確定申告で提出する決算書がシンプル

青色申告者は、確定申告で「確定申告書」と「青色申告決算書」を提出します。現金主義の場合、このうち「青色申告決算書」の様式が簡素になります。

青色申告決算書の比較

| 通常 | 現金主義の場合 |

|---|---|

|

|

| 青色申告決算書(一般用) 4ページ構成で記入欄が多い |

青色申告決算書(現金主義用) 2ページ構成で記入欄が少ない |

具体的に言うと、一般用の青色申告決算書では「月別の売上・仕入」や「貸借対照表」の記入欄がありますが、現金主義用の様式にはそれらがありません。必要経費の内訳なども、あまり細分化せず、大部分をまとめて記入できるようになっています。

ただ、現金主義用の青色申告決算書は、会計ソフトで作成できない場合が多いので注意しましょう。

現金主義のデメリット

- 青色申告特別控除は10万円のみ

- 会計ソフトで決算書を作れない場合が多い

- 損益を正しく把握できない

現金主義の特例を利用する場合には、通常の青色申告と比較して上記のようなデメリットがあります。ここからは、デメリットについて詳しく解説していきます。

デメリット① 青色申告特別控除は10万円のみ

青色申告特別控除の控除額は、クリアする条件に応じて「10万円・55万円・65万円」と上がっていきますが、現金主義では55万円・65万円の条件をクリアできません。したがって、10万円控除しか受けられないことになります。

青色申告特別控除の条件

| 10万円控除 | 55万円控除 | 65万円控除 |

|---|---|---|

| ・青色申告をする | ・青色申告をする ・確定申告期限を守る ・原則的な方法で記帳する |

・青色申告をする ・確定申告期限を守る ・原則的な方法で記帳する ・電子申告か電子帳簿保存をする |

55万円控除からは、原則的な方法で記帳するという条件が課されます。これは、要するに「発生主義や実現主義に基づいて、複式簿記で記帳してね」という条件です。現金主義ではこの条件を満たせないため、55万・65万控除を狙えないわけです。

デメリット② 会計ソフトで決算書を作れない場合が多い

青色申告では「青色申告決算書」という書類を提出しますが、現金主義の場合は「青色申告決算書(現金主義用)」という専用の様式を使います。現状、現金主義用の決算書は、市販の会計ソフトでは作成できない場合が多いです。

青色申告で提出する決算書

| 青色申告決算書 (一般用) |

青色申告決算書 (現金主義用) |

|---|---|

| 大抵の会計ソフトで ほぼ自動で作成できる |

会計ソフトでは 作成できない場合が多い |

現金主義でも帳簿付けまでは会計ソフトでできますが、決算書は国税庁の「確定申告書等作成コーナー」などで作成することになります。すべて手入力で作成するので、けっこう面倒です。

デメリット③ 損益を正しく把握できない

現金主義では、実際のお金の動きだけを記帳します。そのため「将来もらうことが決まっている売上」や「支払うことが決まっている費用」などは、基本的に帳簿に反映されません。その結果、経営判断を誤ってしまう可能性があります。

小規模な事業者ならそれほど困らないかもしれませんが、取引数が増えてくるとキャッシュフローの管理も難しくなってきます。特に掛け取引の件数が多い個人事業主は、発生主義&実現主義で、損益を正確に把握しておいたほうが安心です。

【注意点】現金主義でも減価償却は必要!

現金主義でも、高額な備品などを購入したら減価償却の会計処理を行います。現金主義だからといって、「固定資産もすぐに経費にできる」というわけではないので注意しましょう。

- 減価償却とは

- 減価償却とは、高額な備品などの購入費用を、数年かけて少しずつ経費に計上していく会計処理のこと。原則として、10万円以上の備品などを買ったとき、その費用はすぐに経費計上できず、減価償却する必要がある。

ちなみに、青色申告者は「少額減価償却資産の特例」が利用できます。この特例を利用すれば、購入費用が30万円未満なら減価償却が不要になります。そのため、ひとまず減価償却が必要になるラインは「30万円」と考えてOKです。

少額減価償却資産の特例について詳しく

まとめ

現金主義とは「実際にお金が動いたタイミング」で帳簿付けしていく記帳方式です。原則的な記帳方法(発生主義・実現主義)と比較すると、売掛金や未払金などの記帳が不要になるぶん簡単です。

現金主義で帳簿付けをするには、「現金主義による所得計算の特例」の適用を受ける必要があります。この特例は、下記の条件をすべて満たす場合に利用できます。

現金主義の特例の条件

- 青色申告をすること

- 前々年の「事業所得 + 不動産所得」が300万円以下であること

- 期限までに所定の届出書を提出すること

届出書の提出期限は「現金主義による帳簿付けを始めたい年の3月15日」です。ただし、新規開業の場合は「開業から2ヶ月以内」に提出すればOKです。

現金主義の重要ポイント

- 青色申告特別控除額は10万円(55万・65万控除は適用不可)

- 青色申告の特典のなかでも「貸倒引当金の特例」は認められない

- 「少額減価償却資産の特例」「最長3年の赤字繰越」などの特典は受けられる

- 現金主義でも「減価償却」は必要

- 多くの会計ソフトは現金主義の決算書作成に対応していない

現金主義のメリット・デメリットをまとめると、下記のとおりです。

現金主義のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・帳簿付けがラク ・確定申告の決算書がシンプル |

・青色申告特別控除は10万円のみ ・会計ソフトで決算書が作れない ・損益を正しく把握できない |

デメリットが気になる場合は、ひとまず原則的な記帳方法を採用しましょう。青色申告対応のクラウド会計ソフトを使えば、発生主義・実現主義による帳簿付けもわりと簡単にできます。