新型コロナの影響を受ける事業者には、個人事業者100万円・法人200万円を上限とした「持続化給付金」が支給されています。6月29日からその対象が拡大されたため、これまで対象から外れていた事業者も給付を受けられる可能性があります。

目次

新たに支給対象となる事業者

2020年6月29日の対象拡大に伴い、以下の事業者も要件を満たせば「持続化給付金」の支給を受けられるようになりました。

- 2020年の1~3月に創業した個人事業主・法人

- 業務委託契約等の収入を、雑所得・給与所得で申告していた個人事業主

当初は「2019年以前から事業を営んでいること」という要件がありましたが、以降は2020年3月までの新規創業者も特例的に認められます。また、事業所得者だけでなく、請負や委任契約による収入を「雑所得」「給与所得」として申告している人も対象になりました。

- そもそも持続化給付金とは?

- 新型コロナの影響で減収した個人事業主と法人(大企業を除く)を対象とする、事業全般に幅広く使える給付金。要件を満たす事業者には、前年比などから算出した暫定的な減収額が支給される。ただし、個人100万円・法人200万円が支給額の上限。

>> 持続化給付金の基本的な考え方ともともとの対象者について

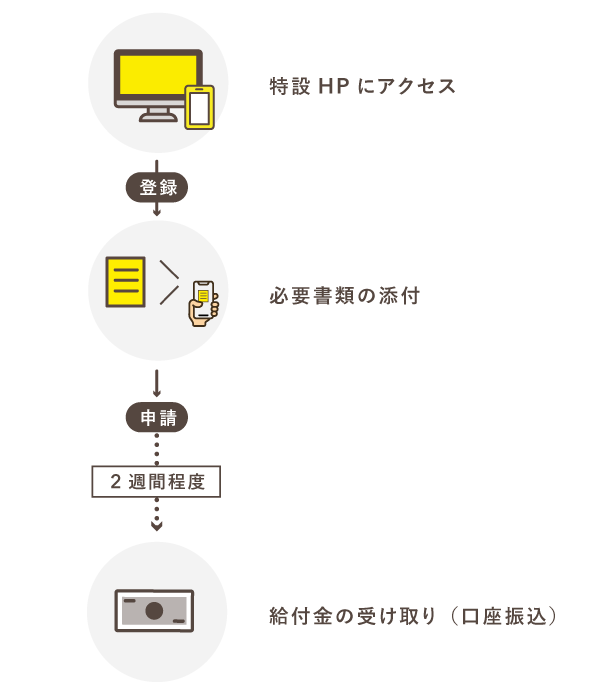

ちなみに、新たに対象となった事業者も、これまでと同じく中小企業庁の特設ホームページから申請を行います。ただ、当初からの対象者とは、給付額の考え方や添付書類などが異なるので注意しましょう。

① 2020年1~3月に創業した個人事業主・法人

| 主な要件 | ・2020年1~3月に創業した ・創業月~3月の平均と比べて、月間事業収入が半減した月がある |

|---|---|

| 給付額の計算方法 | (創業月~3月の平均事業収入 × 6) – (半減した月の事業収入 × 6) ※個人100万円・法人200万円が給付の上限 |

| 注意点 | ・創業日等を証明する書類が必要 ・申請書類の一部には税理士の署名が必要 ・休業要請に伴う協力金などは除外して考えてOK |

2020年1~3月に創業した事業者は、4月以降に「新型コロナの影響で事業収入が半減した月」があれば給付の対象になります。「半減」については、創業月から3月までの平均月間事業収入と比べて、月間事業収入が50%以上減っているかを基準に判断します。

なお「2019年のうちに創業したけど、2019年中は売上がなかった」という事業者も、同様の要件をクリアすれば対象になります。その場合、創業月~3月ではなく、2020年1~3月の平均事業収入を基準に考えましょう。

申請に必要な書類

| 個人事業主 | 法人 |

|---|---|

| ・持続化給付金に係る収入等申立書 ・創業日等の証明書(開業届など) ・通帳 ・本人確認書類 |

・持続化給付金に係る収入等申立書 ・履歴事項全部証明書 ・通帳 |

「持続化給付金に係る収入等申立書」には、税理士の署名が必須です。2020年の事業収入について、記載内容が正しいことを税理士に確認してもらう必要があるわけです。ちなみに、確認業務を無料で受け付けているところもあります。(日本税理士会連合会など)

また、個人事業主の「創業日等の証明書」については、いわゆる「開業届」か「事業開始等申告書」を用いるのが基本です。それらが無い場合は、創業日・所在地・書類提出日などが記載された書類で代替可能ですが、通常より給付に時間がかかることがあります。

【計算例】収入要件と給付額の考え方

まずは、創業月から3月までの平均月間事業収入を算出しましょう。2020年4~12月の間に、その平均と比べて月間事業収入が50%以上減少する月があれば、要件をクリアできます。

たとえば、2月20日に創業して、3月31日までの事業収入が60万円だったとすると、3月までの平均月間事業収入は30万円(60万 ÷ 2ヶ月)と考えます。創業した日付に関わらず、創業月は1ヶ月とカウントするわけです。

この例では、5月の月間事業収入が、3月までの平均月間事業収入と比べて50%以下まで減っています。下記のように、それぞれの金額を6倍して差額を求めましょう。基本的には、この差額が支給されます。

- (30万円 × 6) – (12万円 × 6) = 108万円

ただ、個人事業者は給付上限が100万円なので、この場合は100万円しか支給されません(法人は上限が200万円なので、108万円全額が支給されます)。ちなみに、休業要請に伴って地方公共団体から支給された協力金などは、事業収入から除外して考えてOKです。

② 雑所得・給与所得で申告していた個人事業主

| 主な要件 | ・業務委託契約等による収入が「主たる収入」である ・その収入を雑所得か給与所得として申告していた ・その収入が、2019年の月平均と比べて半減した月がある |

|---|---|

| 給付額の計算方法 | 2019年の業務委託契約等による総収入 – (半減月の収入 × 12) ※給付の上限は100万円 |

| 注意点 | ・被雇用者や被扶養者は対象外 ・確定申告書に事業収入の記載がある人は対象外 ・休業要請に伴う協力金などは除外して考えてOK |

このケースに該当するのは、業務委託契約などによって「主たる収入」を得ていて、それを「雑所得」か「給与所得」として申告していた人です。2020年に、業務委託などによる収入が「2019年の月平均と比べて半減した月」があれば給付の対象になります。

業務委託契約等によって収入を得る人の例

- 請負契約で働くエンジニアやプログラマー、デザイナー、ライターなど

- 委任契約で働くコンサルタントや講師など

ただし、不動産や配当等による収入の方が大きい場合、業務委託などによる収入が「主たる収入」とは認められません。また、少しでも事業収入があるなら、その金額をもとに給付額を計算する必要があります。どちらも、2019年分の確定申告書を見て判断します。

なお、以下のような人は、そもそもこのケースから除外されているので注意しましょう。

- 会社員やアルバイトなど、会社と雇用契約を結んでいる人(被雇用者)

- 会社員の親族に養ってもらっている人(被扶養者)

会社員が副業で業務委託契約などによる収入を得て、それを「雑所得」として申告していたとしても、持続化給付金の対象にはなりません。あくまで、本業で事業を営む人を対象とした制度だということです。

申請に必要な書類

| 確定申告書第一表の控え | 原則として、収受日付印が押されているもの 電子申告の場合は受信通知を添付する |

|---|---|

| 売上台帳等 | 2020年の収入減少月の収入金額が記載されたもの 会計ソフトやExcelのデータでもOK |

| 保険証 | 申請者名義の国民健康保険の保険証 会社の健保を任意継続している場合は離職票などを添付する |

| 通帳 | 銀行名・支店名・口座番号・名義人などが分かるように |

| 本人確認書類 | 運転免許証やマイナンバーカードなど もしくは、住民票と保険証などをセットで添付する |

| 業務委託の契約書等 | 源泉徴収票や通帳などと合わせて添付する 契約書がない場合は、支払調書などで代替可能 |

2019年分の確定申告書を提出できない事情がある人は、住民税の申告書類で代替できます。ただ、そもそも税務を会社側が行っていて、住民税の申告書類も無い場合は、税理士の確認を受けた「申立書」を提出しなくてはなりません。

税理士の確認業務に関しては、無料で受け付けているところもあるので(日本税理士会連合会など)、早めに依頼先を見つけておきましょう。

【計算例】収入要件と給付額の考え方

まずは、2019年の業務委託契約などによる総収入から月平均を算出しましょう。2020年1~12月の間に、同様の収入が50%以下まで減った月があれば要件をクリアできます。

たとえば、2019年の業務委託契約などによる総収入が240万円だったら、月平均では20万円になります(2019年1月以前に創業していた場合)。このとき、2020年において、月間の業務委託契約などによる収入が10万円以下になる月があればよいわけです。

上記の例では、6月の収入が、2019年の月平均と比べて50%以下になっています。したがって、2019年の総収入と2020年6月の収入をもとに、下記のように給付額を計算します。

- 240万円 – (9.5万円 × 12) = 126万円

給付の上限は100万円なので、この例では上限の100万円が支給されることになります。

ちなみに、2019年の途中から業務委託契約等による収入を得ている場合、2019年の収入の月平均は、その事業活動を始めた月からの月数で考えます(新規開業特例)。9月から活動を始めたなら、9~12月の平均金額で考えればよいということです。

まとめ – 申請に関わるチェックポイント

2020年6月29日から、以下の事業者が新たに持続化給付金の対象となりました。

- 2020年の1~3月に創業した個人事業主・法人

- 業務委託契約等の収入を、雑所得・給与所得で申告していた個人事業主

どちらに該当する場合も、申請はこれまでと同様に中小企業庁の特設ホームページから行います。

申請に関する要チェックポイント

- 申請期限は2021年1月15日まで

(特段の事情により間に合わない方の提出期限は、2021年2月15日) - 申請内容に不備があった場合は通知メールが届く

- 不備の通知が届いたら、特設HPのマイページから修正が可能

- 審査中や給付決定後の修正はできない

- 審査終了後に給付通知(または不給付通知)が発送される

- 通常は申請から2週間程度で給付金が振り込まれる

- ただ、特例に該当する場合はさらに時間がかかることも

申請に関して困ることがあったら、全国各地に設置されている「申請サポート会場」を利用しましょう。特設ホームページから、会場の検索と来訪予約が可能です。