-

電子帳簿保存法は2022年1月1日に改正されました。本記事で説明しているのは「改正前」の内容です。改正の概要については、下記の記事で説明しています。

>> 電子帳簿保存法の改正点まとめ【2022年から】

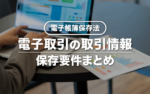

国税に関わる帳簿・書類を電子保存する際の要件は「電子帳簿保存法」で定められています。ただし、具体的な要件はケースによって異なるため、それらを混同せずに理解することが重要です。なお、電子保存の要件は、個人・法人を問わず基本的に同じです。

目次

電子帳簿保存法のポイント

帳簿や書類は紙での保存が原則ですが、電子帳簿保存法が定める要件を満たして処理を行えば、電子的な状態で保存することができます(本記事では「電子保存」と表現)。この場合、紙媒体の保存は必要ありません。

電子保存に関する要件は、まず「保存の方法」によって大きく異なり、さらに「保存の対象」となる帳簿・書類の種類によっても細かく定められています。簡単に言うと「何をどう電子保存するか」によって、それぞれ保存要件が変わってくるということです。

本記事では、説明を分かりやすくするために要件パターンを上記のように区別しています。なお、実際に電子保存を始める際は、要件をクリアした上で、所定の申請書を税務署へ提出する必要があります(電子Cのパターンを除く)。

電子帳簿保存に関しては、帳簿と書類について説明されることが多いのですが、実は「電子取引の取引情報」の保存要件も、電子帳簿保存法で定められる事柄のひとつです。要件の内容も共通する部分が多いので、本記事ではまとめて説明します。

【主な保存方法】電子データ保存とスキャナ保存

電子帳簿保存法が定める電子保存の方法を、「電子データ保存」と「スキャナ保存」の2つに区別して説明します。ちなみに「電子計算機出力マイクロフィルム」を使った保存方法も認められていますが、現代では一般的でないため説明を省略します。

ここで言う「電子データ保存」とは、パソコンでポチッと行うシンプルな保存操作のことだと思ってください。対して、紙の書類をスキャナ等で電子化して保存することを「スキャナ保存」といいます。

おおまかな保存対象の比較

| 電子データ保存 | スキャナ保存 |

|---|---|

|

|

「電子データ保存」と「スキャナ保存」は、おおまかにいうと上記の対象を電子保存することだと把握しておきましょう。詳しい保存対象については、以降で具体例も交えつつ説明します。

電子データ保存の対象

「電子データ保存」が認められる対象は、国税に関わる帳簿(国税関係帳簿)と書類(国税関係書類)のうち、電子的に作成したものです。加えて「電子取引の取引情報」も同様の方法で電子保存が可能なことから、ここでまとめて説明します。

国税関係帳簿・書類について「電子データ保存」を行うには「最初の記録段階から一貫して電子計算機を使用して作成すること」が前提です。一部でも手書きなどで記録すると、「電子データ保存」の対象からは外れてしまうので注意しましょう。

電子取引に用いた書類は「電子取引の取引情報」

メールなどで交付・受領を行った書類は「電子取引の取引情報」と見なされ、紙でやり取りした書類とは微妙に保存要件が異なります。この場合の保存要件については、以下の「電子C 電子取引の取引情報」で詳しく説明します。

ちなみに、電子取引とは「取引情報の授受を電磁的方式により行う取引」のことです(電帳法2条6)。つまり、電子取引に該当するかどうかは「どのように取引書類のやり取りを行ったか」で判断します。商品の形態や受け渡し方法は、関係ないということです。

電子A – 国税関係帳簿

- 電子データ保存が認められる国税関係帳簿

- パソコンなどで作成した帳簿(仕訳帳、総勘定元帳、売上帳、仕入帳、現金出納帳、経費帳、売掛帳、固定資産台帳など)

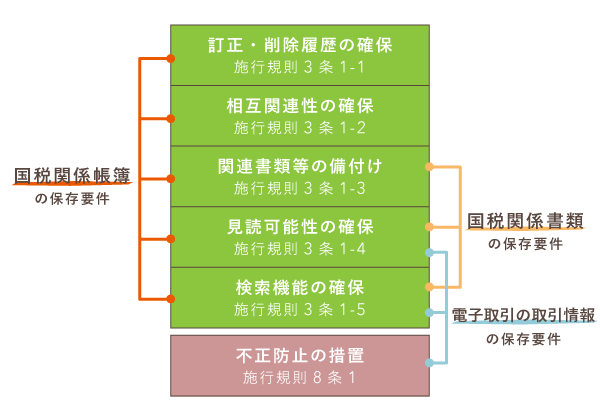

以下の要件を満たして税務署長の承認を得れば、国税関係帳簿の「電子データ保存」が可能です。なお、電子保存する帳簿は申請時に選択できるので、すべての帳簿を一気に電子化する必要はありません。(電帳法4条1、規則3条1)

国税関係帳簿の電子データ保存要件(概要)

| ① 訂正・削除履歴の確保 規則3条1-1 |

記録の訂正・削除などを行った際に、その事実と内容が確認できること |

|---|---|

| ② 相互関連性の確保 規則3条1-2 |

記録事項同士の関連性が相互に確認できること |

| ③ 関連書類等の備付け 規則3条1-3 |

電子保存のシステムや事務手続きに関わる必要書類を備え付けておくこと |

| ④ 見読可能性の確保 規則3条1-4 |

記録内容を速やかに出力できること |

| ⑤ 検索機能の確保 規則3条1-5 |

記録の検索について、一定以上の機能を確保すること |

上記のうち、③以外の要件は、適切なシステムを利用することでクリアが可能です。適切なシステムとは、たとえば①②④⑤の要件を満たす会計ソフトのこと。該当する会計ソフトについては「日本文書情報マネジメント協会(JIIMA)」が認証を行っています。

>> 電子帳簿ソフト法的要件認証製品一覧 – JIIMA

ただし、③の要件は単にシステムまかせでクリアすることができません。システムの導入に伴って、操作説明書やシステム仕様書などを用意する必要があります。これらは市販の会計ソフトを使うのであれば既存のものを備え付けるだけでよいのですが、電子保存に関する「事務手続を明らかにした書類」は事業者が用意しなければなりません。

- ここで言う「事務手続を明らかにした書類」とは「…電磁的記録の備付け及び保存に関する事務手続を明らかにした書類」のことである(電帳法施行規則 3条1-3(国税関係帳簿書類の電磁的記録による保存等))。記載すべき内容は「入出力処理…の手順、日程及び担当部署並びに電磁的記録の保存等の手順及び担当部署など」とされている(取扱通達 4-11)。

【個人事業主】青色申告特別控除の新要件はコレ

青色申告65万円控除の新要件となる「主要簿の電子保存」を行うには、上記5つの要件をクリアしなくてはなりません。インストール型会計ソフトの導入や、関係書類の作成などで、金銭面・労力面ともにそれなりのコストがかかることを覚悟しておきましょう。

>> どっちがいい?電子申告と電子帳簿保存

電子B – 国税関係書類

- 電子データ保存が認められる国税関係書類

- ・パソコンなどで作成した決算関係書類(損益計算書、貸借対照表など)

・パソコンなどで作成して紙で交付した書類(契約書、領収書、請求書、納品書、見積書、注文書などの元データ)

パソコン等で作成した国税関係書類は、以下の要件を満たして税務署長の承認を得ることで「電子データ保存」が可能になります。ざっくり言うと、帳簿の電子保存に課される要件のうち、比較的簡単な3つをクリアするだけでOKです。(電帳法4条2、規則3条2)

国税関係書類の電子データ保存要件(概要)

| ③ 関連書類等の備付け 規則3条1-3 |

電子保存のシステムや事務手続きに関わる必要書類を備え付けておくこと |

|---|---|

| ④ 見読可能性の確保 規則3条1-4 |

記録内容を速やかに出力できること |

| ⑤ 検索機能の確保 規則3条1-5 |

記録の検索について、一定以上の機能を確保すること |

※⑤の一部についても不問になる

要件①②が不問になることで、システム側に課されるハードルが大幅に下がります。④⑤は特別なソフトを導入しなくてもクリアできる場合が多いので、手間がかかるのはほとんど、要件③で必要な「事務手続を明らかにした書類」の作成のみです。

なお、上記の要件は、たとえば「パソコンで作って、紙で交付した請求書」などに適用される要件です。同じ請求書でも、メール等で電子的に交付した場合は「電子取引の取引情報」に該当するため、保存要件が少し異なります。

電子C – 電子取引の取引情報

- 電子取引の取引情報に該当するもの

- ・取引相手からメールなどで受領した書類(契約書、領収書、請求書、納品書、見積書、注文書など)

・取引相手へメールなどで交付した書類(上記のような書類の元データ)

※上記のような書類の代わりであれば、メールの本文に記載された取引情報なども含む

電子取引の取引情報は、以下の要件を満たすだけで電子保存が可能です。(電帳法10条、規則8条)

電子取引情報の保存要件(概要)

| ④ 見読可能性の確保 規則3条1-4 |

記録内容を速やかに出力できること |

|---|---|

| ⑤ 検索機能の確保 規則3条1-5 |

記録の検索について、一定以上の機能を確保すること |

| + 不正防止の措置 規則8条1 |

タイムスタンプの利用や、事務処理規程の作成などといった措置を行うこと |

※自作したシステムを利用する場合のみ③の一部が課される

「事務手続を明らかにした書類」を作らない代わりに、不正防止のための措置が必要になるイメージです。不正防止の措置としては、非改ざんを証明できるシステムを利用することや、改ざん防止のための事務処理規程の作成などが認められています。

- ここで言う「不正防止の措置」としては、以下のいずれかの措置(大意)を行うよう定められている(電帳法施行規則8条1)。

1. 送信・受信を行った記録にタイムスタンプを付すとともに、誰が保存を行ったか確認できるようにしておく。

2. 記録の不正な訂正・削除の防止に関する規程を明文化し、それに沿って事務処理を行うこと。※ 2020年10月1日から少し緩和される

電子取引の取引情報に限っては、税務署へ申請しなくても電子保存が可能です。そのぶん手続きの手間は省けますが、要件を満たせているかどうか自分で判断することになります。必要に応じて税務署などへ問い合わせつつ、慎重に準備を行いましょう。

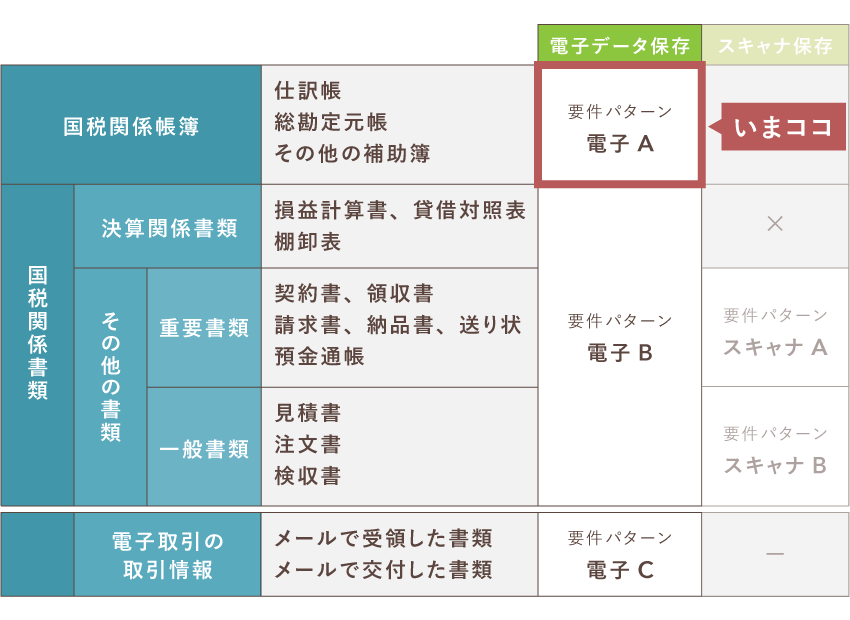

スキャナ保存の対象

「スキャナ保存」は、紙で作成・受領した書類をスキャナ(スマホやデジカメも含む)で読み取り、画像データとして保存することを指します。対象となるのは、決算書類などを除いた、一部の国税関係書類だけです。帳簿については、一切対象に含まれません。

「スキャナ保存」が認められているのは、上記の「重要書類」と「一般書類」に該当するものだけです。

- ここで言う「重要書類」とは、「スキャナ保存」の対象となる書類のうち、電帳法施行規則6条における「一般書類」以外のものを指す。なお「一般書類」に該当する書類は、平成17年国税庁告示第4号で定められている。

なお、電子取引の取引情報についても、いったん印刷すればスキャナ保存の対象にならないわけではありません。とはいえ、わざわざそのような処理を行うことは考えづらいので、説明を省略します。

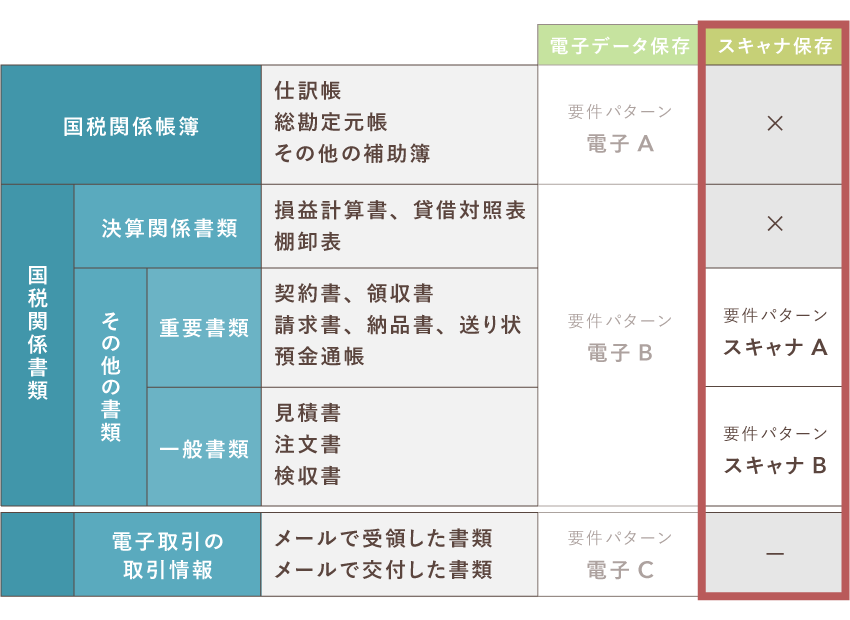

スキャナA – 重要書類(国税関係書類)

- スキャナ保存が認められる重要書類

- ・取引相手から紙で受領した書類(契約書、領収書、請求書、納品書など)

・取引相手へ紙で交付した書類の写し(上記のような書類の控え)

・その他、資金や物の流れに直結する紙の書類(預金通帳、送り状の控え、小切手や約束手形の控えなど)

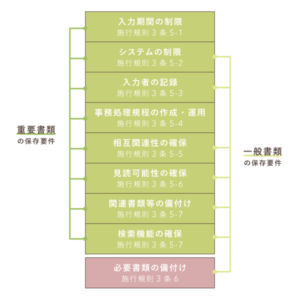

国税関係書類のうち「重要書類」は、以下の要件をすべて満たして、税務署長の承認を得ることで「スキャナ保存」が可能になります。(電帳法4条3、規則3条5)

「電子データ保存」の場合と比べると、最終的なデータの真実性に加え、紙の段階における真実性も確保するために、より多くの要件が設けられています。

重要書類のスキャナ保存要件(概要)

| a 入力期間の制限 規則3条5-1 |

書類の作成・受領から速やかに入力を行うこと |

|---|---|

| b システムの制限 規則3条5-2 |

タイムスタンプの付与や編集履歴の管理など、一定の機能を備えたシステムを使用すること |

| c 入力者の記録 規則3条5-3 |

記録の入力者、もしくはその監督者の情報が確認できるようにしておくこと |

| d 事務処理規程の作成・運用 規則3条5-4 |

「相互牽制」「定期的な検査」「再発防止」に関わる規程を定め、事務処理を行うこと |

| e 相互関連性の確保 規則3条5-5 |

記録事項と帳簿の関連性が相互に確認できること |

| f 見読可能性の確保 規則3条5-6 |

記録内容を速やかに出力できること |

| g 関連書類等の備付け 規則3条5-7 |

電子保存のシステムや事務手続きに関わる必要書類を備え付けておくこと |

| h 検索機能の確保 規則3条5-7 |

記録の検索について、一定以上の機能を確保すること |

※アルファベットは説明のために付したもの

なお、上記の要件は電子帳簿保存法施行規則の項目に従ってまとめたものです。国税庁の資料ではさらに細かく説明されているので、詳しくは以下のリンクをご覧ください。

>> はじめませんか、書類のスキャナ保存!- 国税庁

「電子データ保存」の場合と同様、データの保存・管理に適切なシステムを導入すれば、半分以上の要件がクリアできます。JIIMAは「スキャナ保存」対応ソフトの認証も行っており、この認証を受けたソフトは基本的にa・dを除くすべての要件を満たしています。

>> 電帳法スキャナ保存ソフト法的要件認証製品一覧 – JIIMA

ただし、aとdは保存に関わる事務処理の工程に課せられる要件なので、システムの仕様だけではクリアできません。特に要件dを満たすためには、第三者によるチェック体制を整えるなど、高い水準で不正防止に取り組む必要があります。

スキャナB – 一般書類(国税関係書類)

- スキャナ保存が認められる一般書類

- ・取引相手から紙で受領した書類(見積書、注文書、検収書、納品書など)

・取引相手へ紙で交付した書類の写し(上記のような書類の控え)

国税関係書類のうち「一般書類」については、前述の「重要書類」よりも少しだけゆるい要件で「スキャナ保存」を行えます。(電帳法4条3、規則3条6)

一般書類のスキャナ保存要件(概要)

| b システムの制限 規則3条5-2 |

タイムスタンプの付与や編集履歴の管理など、一定の機能を備えたシステムを使用すること |

|---|---|

| c 入力者の記録 規則3条5-3 |

記録の入力者、もしくはその監督者の情報が確認できるようにしておくこと |

| e 相互関連性の確保 規則3条5-5 |

記録事項と帳簿の関連性が相互に確認できること |

| f 見読可能性の確保 規則3条5-6 |

記録内容を速やかに出力できること |

| g 関連書類等の備付け 規則3条5-7 |

電子保存のシステムや事務手続きに関わる必要書類を備え付けておくこと |

| h 検索機能の確保 規則3条5-7 |

記録の検索について、一定以上の機能を確保すること |

| + 必要書類の備付け 規則3条6 |

「事務の手続を明らかにした書類」を作成し、備え付けておくこと |

※bの一部についても要件から除外される

「重要書類」の保存要件から、aとdが除かれます。つまり、システムの仕様だけではクリアできなかった要件が、どちらも不問になるということ。JIIMAの認証を受けたソフトを導入すれば、あとは「事務の手続を明らかにした書類」を作るだけです。

- 国税庁の説明によれば、ここで言う「事務の手続を明らかにした書類」とは、保存に関わる「責任者、作業の過程、順序及び入力方法などの手続を明確に表現したもの」である。(電子帳簿保存法一問一答【スキャナ保存関係】 問43)

ちなみに「スキャナ保存」においてシステム側に求められる要件は、大手のクラウド会計ソフトも満たしています。そのため「一般書類」の「スキャナ保存」は、比較的取っ付きやすい電子保存のパターンだと言えます。

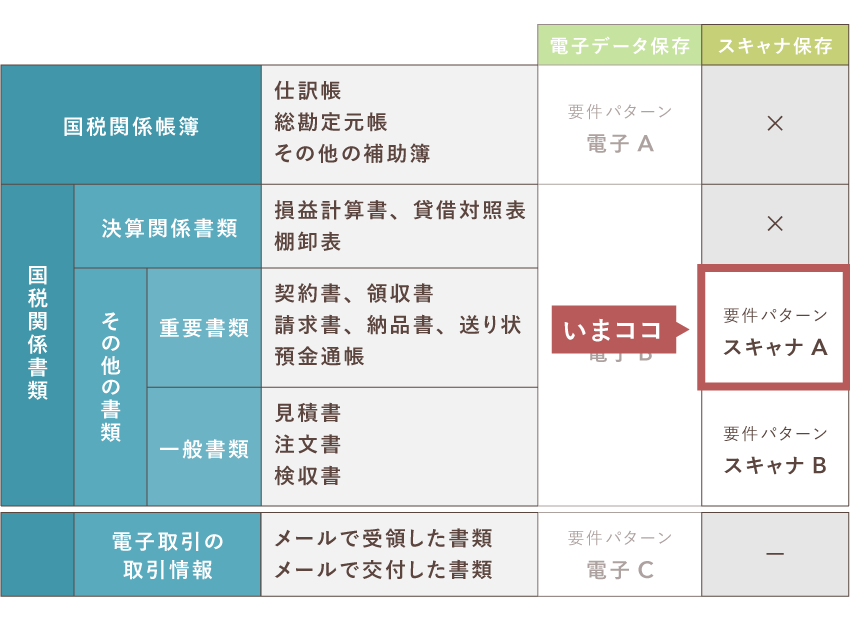

クリアすべき要件はこれ!- ケース別の保存要件まとめ

電子帳簿保存法では、帳簿・書類を電子保存する際の要件が定められています。しかし、要件の具体的な内容はケースによって様々です。保存要件はまず「保存の方法」で異なり、さらに「保存の対象」に応じて、以下のように変化します。

| 電子データ保存 | スキャナ保存 |

|---|---|

|

|

帳簿・書類の電子保存を始める際は「何をどう電子保存するか」によって、クリアすべき要件が異なるということです。本記事では5つのパターンにおける保存要件を詳しく説明しましたが、それぞれ具体的には以下のような帳簿・書類と対応しています。

なお、実際に電子保存を始める際には、事前に税務署長の承認を得る必要があります(電子Cのパターンを除く)。基本的には保存を始める3ヶ月前までに申請書を提出しなくてはならないため、準備は計画的に行いましょう。