これから所得税の電子申告を始める個人事業主に向けて、申告前の準備から申告後の納税手続きまで、一連の流れをまとめました。事前準備が少し面倒ですが、あとはそれほど難しくありません。

目次

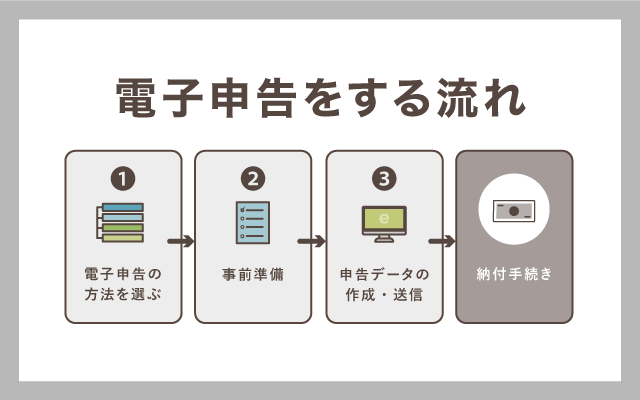

電子申告の流れ

初めて電子申告を行う際は、以下のステップで作業を進めましょう。所得税の電子申告にはいくつかの方法がありますが、大まかな流れはすべて以下のようになります。

最も手間がかかるのが②のステップです。事前準備の複雑さは、電子申告の大きなデメリットでもあります。とはいえ、この作業が必要になるのは初回だけです。2回目以降は、③のステップだけで電子申告を済ませられます。

国税の電子申告にはe-Taxを利用する

所得税の電子申告は、電子申告用のデータを「e-Tax(イータックス)」と呼ばれるシステムに送信することで完了します。e-Taxとは、国税庁が運営する「国税電子申告・納税システム」の呼称です。

ステップ① 電子申告の方法を選ぶ

所得税の電子申告をする方法は、電子申告用のデータを「確定申告書等作成コーナーで打ち込むパターン」と「個人事業主向けの会計ソフトから出力するパターン」に大別できます。マイナンバーカードの取得など、必要な事前準備が異なるため、どの方法で電子申告を行うか決めておきましょう。

基本的には、確定申告書等作成コーナー(以下、作成コーナー)でデータを作成するパターンがおすすめです。特に「ID・パスワード方式」なら、事前準備の手順が非常にシンプルで、マイナンバーカードも必要ありません。

ただし作成コーナーでは、会計ソフトで作った申告データを取り込むことができません。会計ソフトのデータをそのまま電子申告に使いたいなら、e-Taxソフト等を利用しましょう。とはいえ、作成コーナーで改めてデータを入力しても、それほど手間はかかりません。

電子申告の方法について詳しく

ステップ② 事前準備

電子申告をするまでに必要な手続きは、以下のA・Bいずれかのルートで済ませましょう。他にも方法はありますが、この2つなら手間を最小限に抑えられます。

作成コーナーから電子申告をするなら、ID・パスワード方式の手順でOKです(A)。一方、e-Taxソフトを利用するなら、マイナンバーカードの用意が不可欠です(B)。

どっちがいい?ID・パスワード方式とマイナンバーカード方式

事前準備の具体的な手順

AとBの具体的な手順は以下のようになります。Aの手順では「開始届の提出」と「ID・パスワード方式の利用申請」を税務署でまとめて行えるため、流れが非常にシンプルです。とはいえ、Bの場合でも、マイナンバーカードさえ取得すればそれほど面倒ではありません。

ちなみにID・パスワード方式は、マイナンバーカードが普及するまで、一時的に認められている方式です。2022年前後に見直しが予定されていますが、カードの普及が進んでいない現状を踏まえると、まだしばらくは利用できると考えてよいでしょう。

2025年(令和7年)10月1日以降、e-TaxのID・パスワードは新規発行ができなくなる。これから新たにe-Taxを始める方は「マイナンバーカード方式」のみ利用可能。2025年9月30日以前にID・パスワードを発行済みの方は、当面は「ID・パスワード方式」での申告も引き続き利用できるが、将来的には利用できなくなる見込み。

マイナンバーカードとICカードリーダーを用意する際の注意点

マイナンバーカードは、申請から発行まで1~2ヶ月を要します。また、カードリーダーは利用可能な機種が限られているため、購入前に公的個人認証サービス公式サイトを確認しましょう。(カードリーダーはスマホで代用可能)

ステップ③ 申告データの作成・送信

事前準備が整ったら、申告データの作成と送信を行います。ちなみに、インストール型のe-Taxソフトでも申告データの作成は可能ですが、この方法は個人の利用ではほとんどメリットが無いので説明から除外しています。

確定申告書等作成コーナーで申告データの作成を行う場合

| 1.提出方法の選択 | 2.申告内容の入力 | 3.申告データの送信 |

|---|---|---|

|

|

|

※申告データの送信画面はID・パスワード方式の場合のもの

作成コーナーでは、申告データの作成と送信を一貫して行えるため、画面に従って操作していけばOKです。

会計ソフトで申告データの作成を行う場合

| 1.申告データの出力 (会計ソフト) |

2.申告データの取り込み | 3.申告データの送信 |

|---|---|---|

|

|

|

※申告データの出力画面はクラウド会計ソフト「やよいの青色申告 オンライン」のもの

会計ソフトのデータをそのまま使うなら、作成した申告データを「.xtx」形式で出力し、e-Taxソフト等に取り込みましょう。あとは画面に従って操作していけば、送信が完了します。なお、上図はe-Taxソフト(WEB版)を利用した場合の例です。

添付書類の提出は基本的に不要

電子申告では、添付書類の提出を省略できる制度があります。一部の書類(住宅ローン控除の証明書など)に限っては提出が必要ですが、それらも基本的にPDFデータでの提出が認められています。

>> e-Taxで必要な添付書類

所得税の納付方法

申告データの送信が済んだら、期限までに納付手続きを行いましょう。電子申告をした場合でも、選択できる納付方法は、書面で確定申告をした際と同様です。必ずしも「電子申告なら電子納税が便利!」というわけではありません。

選択できる納付方法

| 概要 | |

|---|---|

| ダイレクト納付 | e-Taxを利用して、任意のタイミングで口座から納付する |

| 登録方式の電子納税 | インターネットバンキングやATMから納付する (e-Taxでの納付情報登録が必要) |

| 入力方式の電子納税 | インターネットバンキングやATMから納付する (e-Taxでの納付情報登録は不要) |

| スマホアプリ納付 | 専用サイトに必要事項を入力し、スマホ決済アプリで納付する |

| クレジットカード納付 | 専用サイトに必要事項を入力し、クレカ払いで納付する |

| コンビニ納付 | コンビニのレジで、専用の納付書を用いて納付する |

| 振替納税 | 事前に申請した口座から、引き落としで納付する |

| 窓口納付 | 銀行や税務署の窓口で、納付書を用いて現金で納付する |

申告データを送信すると、e-Tax上のメッセージボックスに納付方法に関する通知が届きます。「ダイレクト納付」など一部の納付方法は、この通知内のリンクから手続きを進めることができます。ただし、ダイレクト納付の利用には事前申請が必要です。

ちなみに、書面で確定申告を行った場合でも電子納税は可能です。その場合は、申告後に「納付情報登録依頼」をe-Taxに送信します。とはいえ、書面で確定申告をした上でわざわざ電子納税を行うメリットはそうありません。

税金の納付方法まとめ

まとめ – 確定申告書等作成コーナーがおすすめ!

初めての電子申告なら、ウェブ上の「確定申告書等作成コーナー」を利用する方法がおすすめです。作成コーナーには本人確認の方式が2つありますが、どちらを選んでも比較的カンタンに電子申告が行えます。

「ID・パスワード方式」なら、面倒な事前準備を大幅にカットして、シンプルな流れで電子申告を行えます。なお「マイナンバーカード方式」を選択しても、面倒なのはカードやICカードリーダーの用意くらいです。

ちなみに、電子申告の場合でも、申告データの送信は原則として2月16日~3月15日に行います。期間外でもデータの送信は可能ですが、期限日の24時を少しでも過ぎると期限後申告と見なされてしまいます。

とくに、マイナンバーカードは申請から発行まで1~2ヶ月かかるので、マイナンバーカード方式を利用する場合は早めに準備を始めましょう。