e-Taxで確定申告をする際、マイナポータルを活用すれば医療費控除やふるさと納税などのデータを自動で取り込めます。そのメリット・デメリットをわかりやすくまとめました。

目次

マイナポータル連携とは?

「マイナポータル」とは、行政のオンライン窓口のようなものです。「e-Tax」と連携させて、確定申告をかんたんに行う機能もあります。マイナンバーカードを読み取ってログインすれば、自宅にいながら様々な手続きができます。

「マイナポータル」と「e-Tax」を連携 – 確定申告を簡単に!

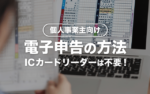

マイナポータル連携を行うと、たとえば「生命保険料控除証明書」や「寄附金控除に関する証明書」のデータを確定申告書へ自動的に反映して、面倒な計算や転記作業を省略できます。ただし、省略できない部分もあるので注意しましょう。

ちなみに、個人事業主向け会計ソフトの多くは、マイナポータル連携に未対応です。大手3社「弥生・マネーフォワード・freee」であれば、マネーフォワードとfreeeはマイナポータル連携に対応しています(詳細は記事の後半で)。

マイナポータル連携で確定申告する流れ

マイナポータル連携に必要なもの

- マイナンバーカード

- ICカードリーダー (もしくはマイナンバーカードの読取りに対応したスマホ)

>> マイナンバーカードに対応したスマホ一覧 – 公的個人認証サービス

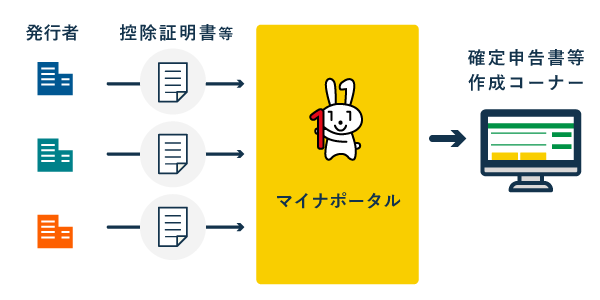

確定申告書等作成コーナーで「マイナポータル連携」を利用するには、下記のような事前準備が必要です。あらかじめ「書類の発行元(保険会社など)」と「e-Tax」を、それぞれマイナポータルと連携させておくわけです。

マイナポータル連携で確定申告書を作るには

| 手順① | マイナポータルに登録、ログインする |

|---|---|

| 手順② | 書類の発行元や「e-Tax」をそれぞれマイナポータルと連携させる (連携の順番はどちらが先でもOK) |

| 手順③ | |

| 手順④ | 確定申告書等作成コーナーから申告書を作成する |

マイナポータルと外部サービスを連携させる際は、マイナポータルの「もっとつながる」という機能を使います。ちなみに、書類の発行元とは「e-私書箱」などのサービス(民間送達サービス)を介して連携します。

上記の連携作業が済んだら、確定申告書等作成コーナーにアクセスしましょう。以下のように進めていけば、確定申告書等作成コーナーに書類を取り込めます。

マイナポータル連携のメリット

- 時短できる・準備がラク

- 控除額などを正確に転記できる

- 保存書類の管理がしやすい

とくに「医療費控除」の計算などは煩雑になりがちで、これを自動化できるのは大きなメリットです。時間を大幅に短縮でき、計算ミスの心配もありません。

① 時短できる・準備がラク

「マイナポータル連携」を使えば、紙の書類を用意しなくて済むので、従来よりも短時間で確定申告が終わります。どの書類が必要か調べたり、それらの書類を探して引っ張り出したりする手間がなくなります。

マイナポータル連携を利用しない場合には、すべての添付書類を手元に用意した上で申告書の作成にとりかかる必要があります。これらの書類を机の上に広げて、一つずつ確認しながら各項目に記入していくことになります。

② 控除額などを正確に転記できる

「マイナポータル連携」を利用すれば、転記ミスや計算ミスを防げます。マイナポータルで取得したデータが確定申告書にそのまま反映されます。たとえば、複数の自治体にふるさと納税をした場合も、自動で控除額が転記されるので便利です。

「マイナポータル連携」で自動転記できる書類

- 生命保険料控除証明書

- 地震保険料控除証明書

- 社会保険料(国民年金保険料)控除証明書

- 医療費通知

- 寄附金受領証明書

- 寄附金控除に関する証明書

- 年末残高等証明書 (住宅ローン控除)

- 住宅借入金等特別控除証明書 (住宅ローン控除)

- 特定口座年間取引報告書

- 公的年金等の源泉徴収票

ただし、自動入力できるのは“マイナポータル連携で取得できるデータ”に限られます。マイナポータル連携だけに頼っていると、税金の計算で不利にはたらくこともあるので過信は禁物です(詳細は「デメリット②」を参照)。

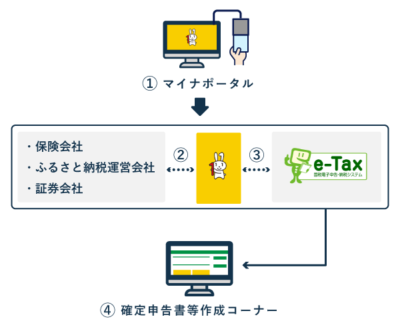

③ 保存書類の管理がしやすい

「マイナポータル連携」なら税金関係の書類をオンラインで取得でき、一括して確定申告書に反映してくれます(例:社会保険料控除証明書、生命保険料控除証明書、医療費通知など)。3年以内ならいつでも取得可能です。

マイナポータル連携を利用しない場合は、関係各所から個別に書類を発行してもらう必要があります。どの書類をどこで発行してもらえるのか、いちいち調べないといけません。

マイナポータル連携のデメリット

- 連携するまでが面倒

- 控除漏れに注意が必要

- 家族分のカードが必要

マイナポータル連携はデメリットもあるので、必須級のサービスとまでは言い難いです。現在ご利用中の確定申告ソフトがマイナポータル連携に未対応であっても、それほど気にしなくてよいでしょう。

① 連携するまでが面倒

マイナポータル連携の初回利用時は、各サービスごとに連携作業を行う必要があります。この作業は初回のみでOKですが、けっこう面倒くさいです。

初めてマイナポータル連携を利用するとき(主な連携項目)

連携の手続きを行っても、反映されるまで数日を要する場合があります。確定申告期限に間に合うよう、余裕を持って連携を済ませておきましょう。なお、例年の申告期限日は「3月15日」です。

② 控除漏れに注意が必要

マイナポータル連携では、確定申告に必要なデータの一部しか取得できません。欠けているデータは、追加入力などで補います。これを怠ると所得控除などの計上漏れが生じ、税金の計算で不利になる場合があります。

マイナポータル連携で取得できない恐れがあるもの(主な例)

| 生命保険料控除 | 連携に未対応の保険会社に支払った保険料 保険会社によって対応状況が異なる |

|---|---|

| 社会保険料控除 | 厚生年金、国民健康保険などの保険料 自動取得できるのは「国民年金」の保険料だけ |

| ふるさと納税 | 連携に未対応のサイトで支払った寄附金 運営会社や自治体によって対応状況が異なる |

| 医療費控除 | 通院の交通費、市販の医薬品代など 保険適用外の医療費などは自動取得できない |

なかでも「医療費控除」は、とくに控除漏れが起きやすいです。たとえば、入院して高額療養費制度を利用したときや、全額自己負担の自由診療を受けたときは要注意です。

マイナポータル連携で取得できない医療費(主な例)

| 取得できる | 取得できない |

|---|---|

|

|

ごく少額の交通費ぐらいなら、控除漏れがあっても税額に大した影響はありません。手間を考えれば、多少の控除漏れにはあえて目をつぶったほうがよいケースもあります。

- 医療費の「補填金」は必ず申告すること

- 保険給付などで医療費の補てんを受けたら、医療費控除に反映させましょう。マイナポータル連携では「補てん金」の情報を自動取得できません。補てん金の申告をしなかった場合、過少申告のペナルティを受ける恐れがあります。

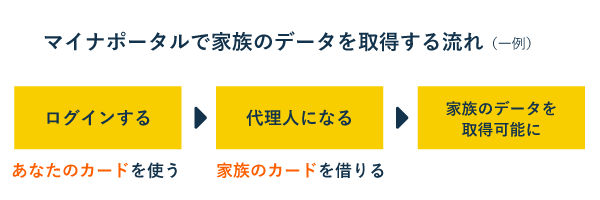

③ 家族分のカードが必要

家族の保険料や医療費をマイナポータル連携で取得するには、家族のマイナンバーカードが必要です。マイナポータル内で「代理人」になる手続きをしなくてはいけません。なお、一度「代理人」になれば、次回以降この手続きは不要です。

あなたと家族のマイナンバーカードが揃っていないと「代理人」の手続きができません。遠隔地で離れ離れに暮らしている場合は、カードの貸し借りなどが面倒です。家族がマイナンバーカードを未取得の場合は、さらに時間や労力がかかります。

ちなみに、先述の「デメリット①」で挙げた連携作業は、家族にも事前にやってもらう必要があります。もちろん初回だけでOKですが、家族が多い人はなかなか大変です。

マイナポータル連携の気になるポイント【Q&A】

- マイナポータル連携の利用には、毎年同じ準備が必要?

- マイナポータルと外部サービス (保険会社やe-Taxなど) の連携作業は、最初の1回だけでOKです。翌年以降は、マイナポータルで受け取った書類を、すぐに確定申告書等作成コーナーへ取り込めるようになっています。

- 今後、マイナポータル連携で自動転記できる書類は増える?

- 以下の書類が2025年度までに対応予定です。

・小規模企業共済等掛金控除証明書(iDeCoなど)

・寄附金控除証明書(ふるさと納税以外)

・上場株式配当等の支払通知書

・給与所得の源泉徴収票

- マイナポータル連携で電子申告した場合、控除証明書等の保存は必要?

- マイナポータル連携で電子申告をすれば、控除証明書などのデータも一緒に送信できます。したがって、こうした控除証明書などの送信済データは確定申告後に削除しても構いません。紙に印刷して保管する必要もありません。

マイナポータル対応の会計ソフト

個人事業主向けクラウド会計ソフトの大手3社のうち、マネーフォワードとfreeeはマイナポータル連携が可能です。マイナポータルで取得したデータをソフトに取り込んで、確定申告書に自動反映できます。

マイナポータル連携への対応状況 – 大手3社の比較

| 弥生 | マネーフォワード | freee |

|---|---|---|

| × | ◯ | ◯ |

2025年10月時点

マネーフォワードやfreeeで作成した確定申告書類は、そのままe-Taxで電子申告できます。国税庁によると、e-Taxで電子申告をすれば大抵の添付書類は提出を省略できるとされています(ただし5年保存が必要)。

先述した通り、マイナポータル連携には控除漏れのリスクもあります。たとえば「社会保険料控除」のうち、マイナポータル連携ができるのは「国民年金」の保険料のみです。「国民健康保険」の保険料は、別途で手入力が必要なので注意しましょう。

まとめ

マイナポータル連携は、便利なサービスではありますが、まだまだデメリットも大きいので無理に利用する必要はありません。個人事業主が会計ソフトを導入する際、マイナポータル連携の対応状況はあまり気にしなくてOKです。

マイナポータル連携のメリット・デメリット

| メリット | デメリット |

|---|---|

|

|

デメリットのなかでも、所得控除の計上漏れには要注意です。控除漏れがあると、せっかくマイナポータル連携をしたのに、かえって税金が高くなってしまう恐れがあります。

個人事業主におすすめの会計ソフトは?

上記を踏まえたうえで、マイナポータル連携に魅力を感じる個人事業主にはマネーフォワードかfreeeがおすすめです。大手3社「弥生・マネーフォワード・freee」のなかで、マネーフォワードとfreeeはマイナポータル連携に対応しています。

「別にマイナポータル連携は必要ないよ」とおもう個人事業主は、大手3社のどれかを選んでおけば大きく外すことはないでしょう。各社ソフトの実際の操作画面や使い勝手などは、以下の記事にわかりやすくまとめています。