「確定申告書等作成コーナー」を「ID・パスワード方式」で利用すれば、電子申告を最短で済ませられます。マイナンバーカードも必要ありません。青色申告65万円控除の新要件を手軽にクリアしたい人にもオススメです。

目次

最短で電子申告をする方法 – ID・パスワード方式

所得税の電子申告には複数の方法がありますが、ウェブ上の「確定申告書等作成コーナー」を「ID・パスワード方式」で利用する方法が最も手っ取り早いです。マイナンバーカードが無くても最短即日で申告ができるので、ギリギリから準備を始めても間に合います。

「確定申告書等作成コーナー」(以下、「作成コーナー」)は、国税庁が公開するウェブサイトです。本来は書類作成用のサイトですが、入力したデータでそのまま電子申告をすることもできます。

パパっと電子申告を済ませるなら、上図の流れをおさえておくだけで問題ありません。電子申告に関わる制度やe-Taxの仕組みは複雑ですが、最低限この記事で取り上げる部分を理解しておけばOKです。

-

「ID・パスワード方式」は、マイナンバーカードが普及するまでの暫定的な方法だが、65万円控除を狙う上では全く問題ない。どの方法で電子申告を行っても、青色申告特別控除の新要件はクリアできる。

青色申告特別控除の改正と新要件について詳しく

ステップ① 税務署での事前手続き

ID・パスワード方式の利用に必要な手続きは、税務署でまとめて行えます。免許証や保険証などの本人確認書類を持って、近くの税務署へ行きましょう。手続き自体の所要時間は5分程度なので、混雑していなければすぐに終わります。

手続きが完了すると、以下のように「利用者識別番号(ID)」と「暗証番号(パスワード)」がその場で交付されます。これらの番号は、ID・パスワード方式で「作成コーナー」を利用する際に必要です。

ID・パスワード方式の手続きは、税務署の開庁日ならいつでもできます。ただ、税務署は確定申告時期が近づくと混雑するので、早めに済ませておくのがおすすめです。なお、手続きはどの税務署でも行えます。必ずしも所轄の税務署へ行く必要はありません。

ステップ② 申告データの作成・送信

税務署での手続きが済んだら、インターネットで「作成コーナー」へアクセスしましょう。ID・パスワード方式の画面に進み、IDとパスワードを入力すれば、申告データの作成がスタートします。税務署のパソコンを使わせてもらうこともできますが、もちろん自宅のパソコンからでもOKです。

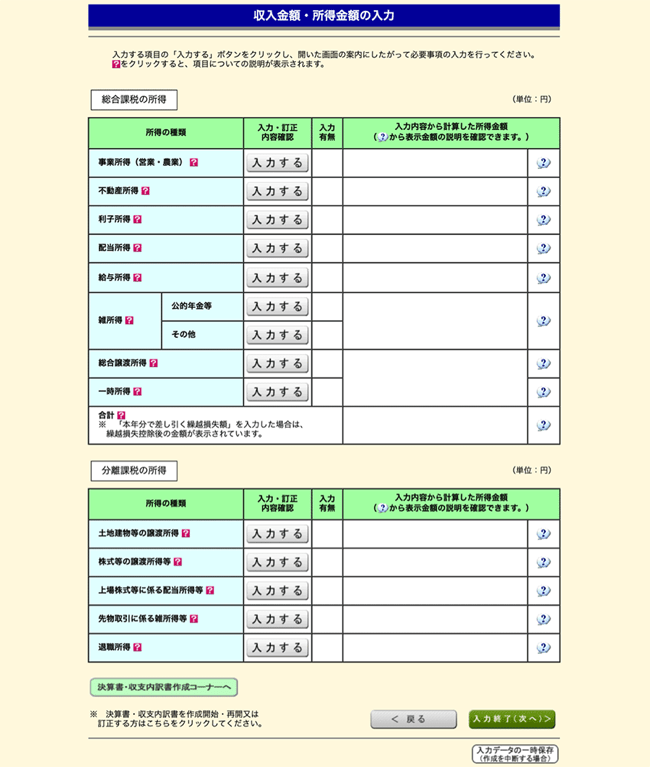

実際のデータ作成は、以下のような画面で行います。個人事業主は、必ず「決算書・収支内訳書」から作成しましょう。入力が不要な部分も多いはずなので、必ずしも時間のかかる作業ではありません。データの作成が完了したら、そのままの流れで送信が可能です。

| 1.書類の選択 | 2.所得等の入力 | 3.控除等の入力 | 4.申告データの送信 |

|---|---|---|---|

|

|

|

|

なお、この方法なら、添付書類のほとんどを省略できます。控除についても、金額や証明書の内容を入力するだけで良いのです。ただし一部の書類に限り、画像データの送信などが必要になる書類もあります(住宅ローン関連の証明書等)。

>> e-Taxで必要な添付書類

会計ソフトのデータを取り込むことはできない

外部で作成したデータを取り込んで電子申告に利用する方法もありますが、「作成コーナー」ではそれができません。会計ソフトを使っている人は、そのデータを改めて手入力することになります。

データの取り込みを行うためには事前準備が増えてしまいます。ですので、なるべく早く電子申告を済ませたいのであれば、会計ソフトで出力した確定申告書類の情報を見ながら「作成コーナー」で手入力していく方法がおすすめです。

>> 会計ソフトを使った電子申告の方法

ステップ③ 任意の方法で納付

申告データの送信が完了したら、期限までに任意の方法で所得税の納付を行いましょう。納付の手続きに関しては、基本的に書面で確定申告をする場合と変わりません。選択できる納付方法は以下の通りです。

選択できる納付方法

| ダイレクト納付 | e-Taxを利用して、任意のタイミングで口座から納付する |

|---|---|

| 登録方式の電子納税 | インターネットバンキングやATMから納付する (e-Taxでの納付情報登録が必要) |

| 入力方式の電子納税 | インターネットバンキングやATMから納付する (e-Taxでの納付情報登録は不要) |

| スマホアプリ納付 | 専用サイトに必要事項を入力し、スマホ決済アプリで納付する |

| クレジットカード納付 | 専用サイトに必要事項を入力し、クレカ払いで納付する |

| コンビニ納付 | コンビニのレジで、専用の納付書を用いて納付する |

| 振替納税 | 事前に申請した口座から、引き落としで納付する |

| 窓口納付 | 銀行や税務署の窓口で、納付書を用いて現金で納付する |

電子申告をすると、電子納税の手続きが少しだけラクになります。とはいえ、他の納付方法に慣れているなら、わざわざ電子納税を行うメリットはそれほどありません。また、どの方法を選んでも納税額自体に影響はありません。

ただ、クレジットカード納付の場合は、納付金額に応じた手数料がかかります(最初の1万円までは税込83円、1万円を超えるごとに加算)。また、登録方式・入力方式だと、基本的に払込手数料はかかりませんが、ATMの時間外手数料などが発生する場合もあります。

【補足】電子申告の方法は他にもある

所得税の電子申告には複数の方法があり、下図のように整理できます。マイナンバーカードを持っているなら「マイナンバーカード方式」で「作成コーナー」を利用する方法もアリです。

どっちがいい?ID・パスワード方式とマイナンバーカード方式

会計ソフトで作った申告データを取り込んで、そのまま電子申告に利用する場合は「e-Taxソフト(WEB版)」や「e-Taxソフト」を使います。ただ、この方法だと事前準備の手間が増えるため、初心者にはおすすめしません。やはり、申告データは「作成コーナー」で作るのが無難です。

まとめ

最短で電子申告を済ませたいなら、ID・パスワード方式で確定申告書等作成コーナーを利用しましょう。この方法なら、マイナンバーカードの取得やソフトのダウンロードなど、面倒な準備が一切不要になります。事前に必要なのは、税務署での簡単な手続きだけです。

青色申告65万円控除を狙う個人事業主も、この方法なら手っ取り早く新要件をクリアできます。手続きを行えばその場でIDとパスワードが交付されるため、その日のうちに申告を済ませることも可能です。確定申告期限ギリギリになってしまっても、まだ希望があります。

ちなみに、e-Taxのシステムには様々な機能があり、電子申告の方法も今回紹介した方法ひとつではありません。本格的にe-Taxを活用していきたいなら、下記のリンクを参考に、順を追って理解していくことをおすすめします。