個人事業主・フリーランス向けに、開業日の決め方について解説します。開業日は「個人事業税」の月割計算に影響するので、適当に決めると税金が高くなるかもしれません。

目次

個人事業主の開業日とは?

個人事業主の開業日は、常識の範囲内で自由に決められます。いつがいいか迷う場合は、最初に売上を得た日や店舗のオープン日などを開業日にしましょう。

業種によっては、資格や認可を取った日を開業日とする場合もあります。また、自分の誕生日や縁起の良い日(大安吉日など)を選ぶケースもあります。

開業日の決め方(主な例)

極端な話、起業を思い立った日を開業日にすることも可能です。ただ、原則的に「事業を開始した日」を開業日とするよう定められています。遅くとも事業の売上が発生する日を開業日としましょう。

開業日は「開業届」に記入して税務署に提出する

個人事業を開業したら、所轄の税務署に「開業届」を提出します。開業届は、開業日から一ヶ月以内に提出するよう定められています。ただ、現行法においては、この期間を過ぎても刑罰や過料などは科されません。

開業日を決める際に気をつけること

- 「青色申告承認申請書」の提出期間

- 「青色事業専従者給与に関する届出書」の提出期間

- 個人事業税の控除額

開業日の設定は自由ですが、上記の3つは開業日の日付によって影響を受けます。以下で詳しく解説していきます。

①「青色申告承認申請書」の提出期間

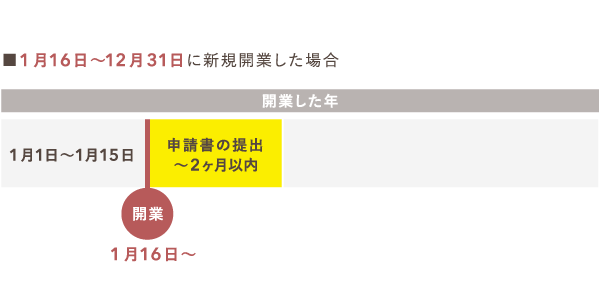

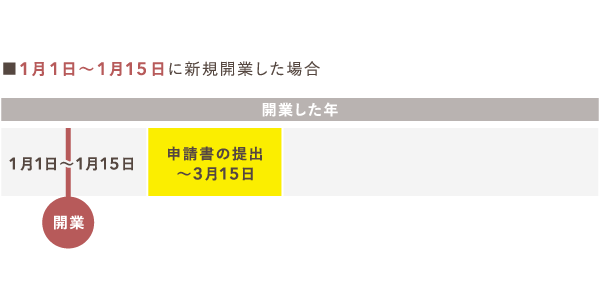

開業した年から青色申告をするには、開業日から2ヶ月以内に「青色申告承認申請書」を所轄の税務署に提出する必要があります。

事業を開始した年から青色申告を選ぶ事業者の多くは、開業届と青色申告承認申請書を合わせて提出します。このとき、開業届に記入する開業日の日付を、申請書の提出日より2ヶ月以上前に設定してしまわないよう気をつけましょう。

なお、1月1日~15日の間に開業日を設定した場合は、3月15日までに提出することとなっています。

②「青色事業専従者給与に関する届出書」の提出期間

事業に従事する家族などを「青色事業専従者」として届け出た場合、その家族に支払った給与については特例的に経費計上できます。この届出をしないと、家族への給与は必要経費として認められません。

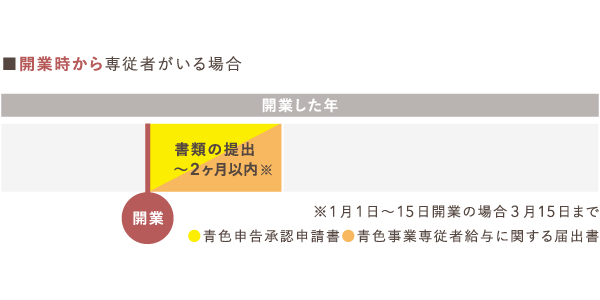

開業時から家族などを専従者としたい場合には、開業日から2ヶ月以内に「青色事業専従者給与に関する届出書」を税務署に提出しなければいけません。提出期限は、基本的に「青色申告承認申請書」と同様です。

なお、開業時は一人で事業を営んでいたものの、年の途中で新たに専従者がいることとなった場合は、その日から2ヶ月以内に税務署へ提出します。この場合、開業日は関係ありません。

③ 個人事業税の月割計算

個人事業主が納める税金のひとつに「個人事業税」があります。一部の業種を除き、一定の所得を得たら個人事業税を納めなければなりません。所得が多いほど、個人事業税の金額も高くなります。

個人事業税の税額計算では、年間290万円が「事業主控除」として差し引かれます。ただし、営業月数が12ヶ月に満たない場合、この控除額は月割りにされます。つまり、年の初めに開業したほうが控除額が多くなるということです。

事業を行った月数別の控除額は、以下のとおりです。特に年の終わりに開業した場合は、控除額がかなり低くなってしまいます。

事業主控除の控除額(事業を行った月数別)

| 月数 | 控除額 | 月数 | 控除額 |

|---|---|---|---|

| 1ヶ月 | 242,000円 | 7ヶ月 | 1,692,000円 |

| 2ヶ月 | 484,000円 | 8ヶ月 | 1,934,000円 |

| 3ヶ月 | 725,000円 | 9ヶ月 | 2,175,000円 |

| 4ヶ月 | 967,000円 | 10ヶ月 | 2,417,000円 |

| 5ヶ月 | 1,209,000円 | 11ヶ月 | 2,659,000円 |

| 6ヶ月 | 1,450,000円 | 12ヶ月 | 2,900,000円 |

なお、控除額は「月数」を単位として計算します。控除額の計算においては、開業日が4月1日でも4月30日でも、4月に開業したものとして扱うということです。

たとえば、12月1日が開業日なら、1ヶ月分の24万2,000円しか控除を受けられません。一方、11月30日が開業日なら11月に開業したことになるので、控除額は2ヶ月分の48万4,000円です。1日の差で、控除額が倍も変わってしまうのです。

【補足】開業前の支出は「開業費」

開業日よりも前に支出した費用は「開業費」という資産の科目で計上することになっています。開業した年の経費にすることもできますが、後々、任意の年に経費化することもできます(任意償却)。

開業前の方には少々難しい扱いかもしれませんが、年数に制限がなく、それぞれの年に切り崩す金額も任意で決めてよいので、後々の節税に役立ちます。

飲食店や小売店などで、オープン日を開業日としたら、オープン前の準備にかかった費用を「開業費」として扱えます。業態にもよりますが、店舗のように準備期間が明白であれば、開業日はその準備期間よりあとに設定したほうがよいです。

| 開業日より前 | 開業日以降 |

|---|---|

| 資産として計上する →「開業費」の勘定科目 |

必要経費として計上する →「消耗品費」などの勘定科目 |

ただし、開業日より前にかかった費用であっても、開業後に使用する備品や、販売目的で仕入れた商品などは開業費に含めることができません。また、開業前に購入した「減価償却資産」も開業費にはなりません。

開業費として扱える主な費用

- 名刺のデザイン料や印刷費用

- 宣伝用のチラシやポスター、パンフレット

- 市場調査にかかる費用

- 税理士への相談料

なお、上記のような支出で、なおかつ開業準備を目的とした支出であっても、開業日以降に支出した金額については通常の必要経費として扱うので注意しましょう。

個人事業主の開業日に関するQ&A

- 個人事業主の開業日ってどうやって決める?

- 開業日は自分で自由に決められます。税務署へ提出する開業届に記載する日が公式な開業日になります。事業を始めた実際の日付に合わせても、準備が整った日などを基準にしても問題ありません。

- 開業届の開業日と実際に仕事を始めた日が違っても大丈夫?

- 多少のズレは問題ありません。開業届の開業日は「事業を開始したと判断できる日」であり、契約開始や仕入れ、開業準備の開始などを基準にできます。ただし、大幅に異なる日を記載するのは避けたほうが良いです。

- 副業から本業に移る場合の開業日はどう設定する?

- 副業から本業に移行する場合は、本格的に事業を開始した日を開業日とするのが一般的です。なお、副業の段階ですでに開業届を出しているなら、改めて開業届を提出する必要はありません。

- 開業届を出さないまま事業を始めたらどうなる?

- 開業届を出さなくても事業自体はできます。開業届は「開業日から一ヶ月以内」に提出するよう定められていますが、この期間を過ぎても刑罰や過料は科されません。

- 開業日は税金にも影響する?

- 開業日は個人事業税の納税額に影響します。個人事業税に適用される「事業主控除」の控除額は月割りなので、開業日が12月に近いほど控除額が下がります。

まとめ

個人事業の開業日は、常識の範囲内で事業者の好きな日付に設定できます。ただ「青色申告承認申請書」の提出期限日や、個人事業税の計算に開業日が影響するので、この点をふまえて設定しましょう。

- 青色申告を希望する場合、提出する書類の期限に影響がある

- 年の初めに開業すれば、個人事業税の控除額が多くなる

青色申告をする際、提出する書類の期限に影響がある

通常「青色申告承認申請書」は開業日から2ヶ月以内に、税務署へ提出しなくてはいけません。最初の年から青色申告をする場合、この申請書は「開業届」と一緒に提出するのが一般的です。

また、開業時から家族などに専従者として個人事業を手伝ってもらうのであれば「青色事業専従者給与に関する届出書」も合わせて提出しておくとよいです。こちらも、提出期間は「青色申告承認申請書」と同様です。

年の初めに開業すれば、個人事業税の控除額が多くなる

個人事業税の「事業主控除」の額は、事業を営んだ月数が12ヶ月未満の場合、月割計算で金額が決まります。そのため、営業期間が多いほど控除額も増えます。

1年間営業すれば、個人事業税の計算において290万円が控除されるます。これにより、たとえば開業日を1月中に設定すれば、事業所得(青色申告特別控除の適用前)が年間290万円以下なら、個人事業税を納めずに済むわけです。