個人事業主・フリーランス向けに、確定申告の基本をわかりやすく解説します。全くわからない!という人でもわかるように、丁寧に説明していきます。

目次

個人事業主の確定申告とは?

- ひとことで言えば、確定申告とは所得税を精算するための手続き

- 個人事業主・フリーランス・副業会社員などに義務付けられている

- 原則として、毎年2月16日~3月15日のあいだに行う

確定申告とは、わかりやすくいうと「この1年間で〇〇円儲かったので、△△円の所得税を納めます」と申告する手続きです。確定申告の目的は、おもに「税金を納付する」か「還付金を受け取る」の2パターンに分かれます。

どちらに該当する場合も、提出する書類は同じです。確定申告書を作成して「納めるべき税額」を計算しないといけません。基本的には、所得(≒ 儲け)が多い人ほど所得税も高くなります。

近年は自動計算ツールも充実してきています。個人事業主向けの会計ソフトや、国税庁が運営する確定申告書等作成コーナーを使えば、初心者でもわりと簡単に所得税の計算ができます。

- 会社員は確定申告しなくてOK?

- 会社員やアルバイトは確定申告をしなくて済むことが多い。なぜなら、給与から所得税が天引きされ、過不足のないよう勤務先がうまく調整してくれるため(年末調整)。ただし、勤務先が複数ある場合など、年末調整で対処できないときは確定申告が必要となる。

確定申告で所得税を計算する方法

所得税を計算する際は、「収入」と「所得」を区別する必要があります(収入 - 必要経費 = 所得)。たとえば、100円で仕入れた商品を300円で売ったら、「収入300円 - 必要経費100円 = 所得200円」のように考えます。

ひとまず「収入からいろいろ差し引いたあとで税率をかける」とだけ理解しておけばOKです。あまり詳しく知らなくても、確定申告の必要書類を順序よく作成すれば、おのずと正しい所得税額が算出される仕組みになっています(詳細は後述)。

(参考)所得税の税率表

| 課税所得の金額 | 所得税率 |

|---|---|

| 195万円以下の部分 | 5% |

| 195万円超 330万円以下の部分 | 10% |

| 330万円超 695万円以下の部分 | 20% |

| 695万円超 900万円以下の部分 | 23% |

| 900万円超 1,800万円以下の部分 | 33% |

| 1,800万円超 4,000万円以下の部分 | 40% |

| 4,000万円超の部分 | 45% |

※ 上記は国税庁サイトの税率表を簡略化したもの

計算方法を知ることで、所得控除などを活用した「節税(= 税金を安く抑える方法)」への理解も深まります。以下の記事でわかりやすく解説しているので、もし興味があれば読んでみてください。

個人事業主の所得税 – 計算方法を具体例で詳しく解説!

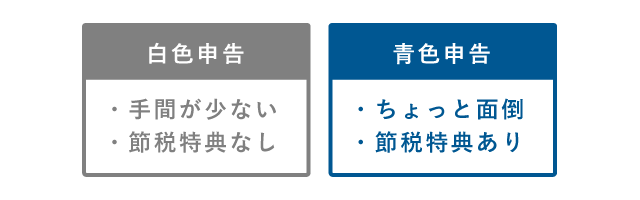

白色申告と青色申告の違い

個人事業主は「白色申告」と「青色申告」のどちらかを選んで確定申告を行います。「青色申告」を選ぶには、期日までに事前申請が必要です。青色申告を選ばなければ自動的に「白色申告」となります。

白色申告と青色申告の大まかな違い

| 白色申告 | 青色申告 | |

|---|---|---|

| 帳簿付け | 簡単 | ちょっと面倒 |

| 確定申告書類 | 少なめ | 多め |

| 節税の特典 | なし | あり |

青色申告のほうが多少面倒ではありますが、個人事業主向けの会計ソフトを活用すれば白色申告と同程度にまで事務負担を減らせます。節税に成功すれば、会計ソフトの利用料金も充分にペイできます。

「青色申告って難しそう……」と尻込みしてしまうかもしれませんが、青色申告の節税効果は非常に高いです。たとえば、最大65万円を収入から差し引ける特典(青色申告特別控除)などが有名です。やってみれば意外と簡単なので、ぜひ挑戦してみましょう。

個人事業主の確定申告のやり方

個人事業主の確定申告は、おおよそ下記の4ステップで完了します。

| ① 帳簿付け |

日々の売上や必要経費を記帳する 1月1日〜12月31日 |

|---|---|

| ② 確定申告書の作成 |

1年分の帳簿をもとに申告書類を作る 翌年1月〜2月ごろ |

| ③ 確定申告書の提出 |

作成した申告書類を税務署へ提出する 2月16日〜3月15日* |

| ④ 所得税の納付 |

申告書で計算した金額を実際に納める 3月15日まで* |

* 土日祝と重なる場合は翌平日

まず、個人事業主は日々の収支を帳簿に記録しなければなりません。1年間の帳簿付けが完了したら、その帳簿にもとづいて確定申告書類を作成します。これを確定申告期間(原則2月16日~3月15日)に税務署へ提出し、所得税を納めればゴールです。

なお、確定申告が終わっても帳簿や書類(レシート等)をすぐに捨ててはいけません。税務署から求めがあれば提示できるよう、5~7年間は保管する義務があります。詳しくは記事の後半で解説します。

① 帳簿付け

売上や必要経費が発生したら、その日付や金額を帳簿に記録します。最もシンプルな帳簿の例をあげると、たとえば以下のような様式です。

白色申告の帳簿様式例【単式簿記】

記帳の際は、金額を計算するだけでなく、収入や支出を「科目」というカテゴリ(旅費交通費、通信費など)に分類する必要もあります。もちろん手作業で行っても構いませんが、個人事業用の会計ソフトを利用すれば、このような事務負担を大幅に軽減できます。

単式簿記と複式簿記の違い

帳簿付けの方法は「単式簿記」と「複式簿記」の2種類に大別されます。単式簿記のほうが初心者向けですが、複式簿記のほうが青色申告において節税できる金額(青色申告特別控除)が多いです。

単式簿記と複式簿記の違いを詳しく!

② 確定申告書類の作成

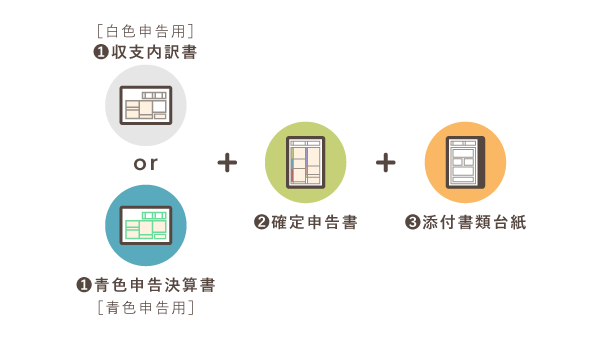

個人事業主が確定申告で提出する書類は、主に下記の3つです。従来は紙で作っていましたが、現在では会計ソフトや国税庁のウェブサイトなどを使って作成するのが一般的になっています。

個人事業主向けの会計ソフトは、帳簿の内容を自動集計し、その集計結果を確定申告書類に転記してくれます。帳簿を正しくつけていれば、確定申告書類の大半は自動作成できるということです。

決算書(収支内訳書 or 青色申告決算書)

白色申告者は「収支内訳書」、青色申告者は「青色申告決算書」を作成します。どちらも、その年に帳簿づけした内容を、ギュッと2~4ページに集約する書類と考えてください。この決算書で、事業によって得た所得(事業所得)が明らかになります。

確定申告書

確定申告書は、その年の所得や控除を集計して、所得税の金額を明らかにするための書類です。ちなみに、2021年分以前の申告をおこなう際には「確定申告書B」という様式を使います。

添付書類台紙

確定申告書に証明書などの書類を添付するときは、基本的に「添付書類台紙」に貼り付けて提出します。どこに何を貼り付けるかは、台紙に記載されています。

③ 確定申告書類の提出

確定申告書類を作成したら、確定申告期間(原則2月16日~3月15日)のあいだに提出します。

確定申告書類の提出方法は以下の3通りです。

| 窓口提出 | 税務署に申告書類を持参して提出する 税務署が閉まっている時間は時間外収受箱も利用可 |

|---|---|

| 郵送 | 申告書類を封筒に入れて郵送する 確定申告期限日の消印有効 |

| 電子申告 (e-Tax) |

会計ソフトや国税庁サイトからオンラインで提出する |

ちなみに、確定申告によって税金の還付を受けられる場合(いわゆる「還付申告」の場合)は、3月15日までに申告書類を提出しなくても問題ありません。還付申告は5年以内に行えばOkです。

還付申告は義務ではないので、5年を過ぎても罰則等はありません。ただ、還付金を受け取れなくなってしまいます。下記のような人は、確定申告によって税金が還付される可能性があります。

還付申告となるケース(主な例)

- 売上よりも必要経費が多く、赤字になった個人事業主

- 少ない報酬から源泉徴収でたくさん引かれている個人事業主

- 医療費控除や住宅ローン控除を受けられる会社員

自分が還付申告になるのかよくわからん!という場合は、ひとまず確定申告書類を作ってみれば、おのずと還付金の有無がわかります。納税が必要になるケースもあるので、いちおう確定申告期限に間にあうように作っておくとよいでしょう。

④ 所得税の納付

確定申告により納税額が確定したら、その金額を納付期限日(原則3月15日)までに納付します。所得税の納付期限日は、確定申告の期限日と同じです。所得税の納付方法は、ざっくり分けると下記の3通りです。

| 現金納付 | 税務署・銀行・コンビニなどで現金で納める |

|---|---|

| 振替納税 | 事前に登録した口座から自動引き落としで納める |

| クレカ納付 | 専用サイトからクレジットカード決済で納める |

納税額が30万円以下であれば、コンビニでも納付できます。ただ、「バーコード付納付書」という特別な納付書が必要なので、確定申告の際、税務署に発行を依頼しましょう。コンビニで納付する場合であっても、クレジットカードは使用できません。

銀行口座から自動で引き落としてもらうこともできます。この場合は、4月下旬が振替日になります。初めて口座振替で納付する人は、3月15日までに所定の依頼書を提出する必要があります。所轄の税務署か、口座振替を利用する金融機関に提出しましょう。

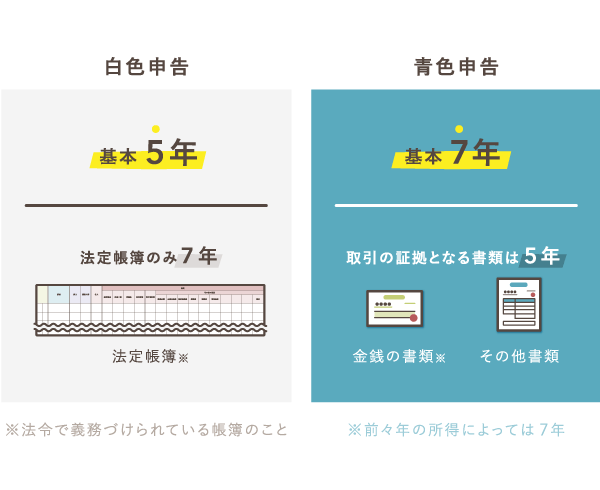

帳簿や書類の保存期間について

確定申告後も、帳簿や領収書・レシート等は保管しておきましょう。保存期間は、帳簿や書類の種類によって「5年」か「7年」と決まっています。長く保管しておくに越したことはないので、一律で7年間保管しておくのがおすすめです。

主な帳簿・書類の保存期間

帳簿・書類の保存方法は「紙保存」と「電子保存」の2つに大別されます。電子帳簿保存法に対応した会計ソフトを利用すれば、わざわざ印刷しなくて済むので便利です。決算書や請求書等の書類は、紙で保存しておけば問題ありません。

過去に申告した内容について、税務署の職員が帳簿などの調査に訪れることもあります(税務調査)。誤った方法で保存していると税務調査でトラブルになりかねないので、正しい保存方法をよく確認しておきましょう。

確定申告に関する疑問まとめ【Q&A】

確定申告は、所得税の納付や還付のために行う手続きです。個人事業主やフリーランスは、白色申告か青色申告のどちらかを選択します。確定申告・納付の期限は、翌年3月15日です。

- 確定申告したら何の税金を払うの?

- 確定申告により納める税金は「所得税」です。また、確定申告書の内容は「住民税・個人事業税・社会保険料」にも影響します。所得税の確定申告書を提出すれば、住民税申告は不要となります。

- そもそも確定申告って、何をするの?

- 確定申告では、確定申告書類を作成して提出します。個人事業主の場合、手順は次の通りです。①帳簿やレシートなどの書類をまとめる。②決算書や確定申告書を作成する。③確定申告書類を期日までに提出する。

- どんな人が確定申告をするの?

- 確定申告をするのは、主に「所得税を納付する人」と「還付金を受け取る人」です。たとえば、事業で一定以上の利益が出た個人事業主やフリーランス、副業で年間20万円以上の所得が生じた会社員などは、確定申告により所得税を納める義務があります。

- 確定申告しなくていいのはどんな人?

- 確定申告の義務がないのは「そもそも所得がない人」や「ほかの方法で所得税の精算が済んでいる人」です。一般的な会社員であれば勤務先の年末調整により所得税の精算が完結するため、確定申告は不要とされています。

- 確定申告しなくていいのは所得いくらまで?

- 1年間の所得が95万円以下なら確定申告の義務はありません(収入 - 必要経費 = 所得)。所得が95万円を超えた場合でも、課税所得が0円であれば確定申告は不要です(所得 - 所得控除 = 課税所得)。所得控除の金額は人によって差が大きいので、一概にいくらまでと線引きするのは困難です。

- アルバイトでも確定申告しないとダメ?

- 一般的なアルバイトなら年末調整だけで済むので、確定申告しなくても基本的には問題ありません。ただし、複数のバイト先を掛け持ちした年や、バイトを辞めて年末調整を受けなかった年は確定申告が必要です。

- 確定申告をしないとどうなる?

- 確定申告の義務があるのに申告を怠った場合は、無申告加算税や延滞金などのペナルティを受けることがあります。また、住民税・個人事業税・社会保険料は所得に連動して支払うべき金額が変わるため、これらを追加で徴収される場合があります。

- いつまでに確定申告すればいいの?

- 確定申告は、原則として翌年3月15日までに行います。還付申告については、翌年1月1日から5年以内に行えばOKです。たとえば、2025年分(令和7年分)の確定申告期間は「2026年2月16日(月)~3月16日(月)」です。還付申告については、この期間を過ぎても5年以内なら問題ありません。

- 確定申告に持っていくものは?

- 確定申告書を自宅等で作成して窓口に持参する際は、本人確認書類も持っていきましょう。「マイナンバーカード」か「運転免許証&マイナンバーが記載された住民票」が一般的です。念のため、筆記用具などもあれば安心です。押印義務は廃止されているためハンコは不要です。

- スマホで確定申告ってどうやるの?

- 個人事業主がスマホで確定申告をするには、e-Taxの利用登録などを済ませてから「スマホ申告に対応した会計ソフト」や「確定申告書等作成コーナー」を利用します。マイナンバーカードを対応機種のスマホにかざすだけで個人認証が完了し、確定申告データをインターネット経由で送信できます。