ブロガー向けに、確定申告のポイントをわかりやすくまとめました。ブログで収益を得ている専業の個人事業主や副業ワーカーは、基本的に確定申告が必要です。押さえておくべき注意点や、節税の考え方などをコンパクトに解説します。

目次

ブログで確定申告が必要となる金額

ブログによる収益が、一定のライン以下なら、確定申告の義務はありません。そのラインは、専業ブロガーと副業ブロガーの場合で異なります。

| 専業ブロガーなど (給与所得なし) |

副業ブロガー (給与所得あり) |

|---|---|

| 所得 95万円 以下 ↓ 確定申告の義務なし |

所得 20万円 以下 ↓ 原則、確定申告の義務なし |

※ わかりやすくするため、詳しい要件などは一部簡略化しています。

1月〜12月の収益を合計し、必要経費を差し引いて、残った金額が所得です(収入 − 経費 = 所得)。この所得が上表のラインを超えていなければ、基本的に確定申告の義務はないと考えてOKです。

ただし、確定申告をしなかった場合は、別途で「住民税の申告」という手続きが必要になることがあります。確定申告は税務署で行いますが、住民税申告は市役所などで行います。

専業ブロガー・主婦などの申告義務 – 非給与所得者のブログ収入

- ブログ専業の個人事業主

- ブログとほかの事業を兼業している個人事業主

- 主婦や学生(パートやアルバイトをしていない場合)

上記に当てはまる人は、所得95万円以下なら確定申告の義務はありません。他の事業と兼業している場合や、その他の臨時収入があった場合などは、それらをすべて合計した所得で判定します。

副業ブロガーの会社員などの申告義務 – 給与所得者のブログ収入

- 副業でブログをしている会社員

- パートで働きつつブログ運営をしている主夫/主婦

- アルバイトで働きつつブログ運営をしている学生

上記に当てはまる人は、ブログでの所得が20万円以下なら、基本的に確定申告の義務はありません。ただし、ブログ以外の副業をしている場合や、その他の臨時収入があった場合などは、それらを合計した所得で判定しないといけません。

ブロガーが確定申告をする際の注意点

確定申告に備えるブロガー向けに、押さえておきたい確定申告のポイント・注意点を3つ紹介します。ここを間違えると、厄介なことになる可能性があるので、十分に注意しましょう。

- 年内に入金されなかった報酬も売上に含める

- 原則3月15日までに申告・納税を済ませる

- 副業が会社にバレないように書き方を工夫する

年内に入金されなかった報酬も売上に含める

※ 売上の計上時期: より厳密には「納品日=報酬の発生」と考える

報酬が発生したら、その時点で「売上」としてカウントします。12月31日までに成果が確定している分は、年内に振り込まれなくても当年の売上です。ブログの収益は、入金まで時間がかかることが多いので、計上漏れ(期ズレ)に注意しましょう。

原則3月15日までに申告・納税を済ませる

期日までに確定申告をしないと、無申告加算税や延滞税のペナルティを受ける恐れがあります。税務署はスポンサーやクライアントからの支払調書などでお金の流れを把握しているため、申告しなくてもバレないだろうと安易に考えるのは危険です。

副業が会社にバレないように書き方を工夫する

副業が会社にバレたら困る人は、確定申告書を作成するとき、住民税の欄に上図のようにマルを記入しましょう(第二表)。そうしないと、自治体から会社に通知が行き、本業分だけでなく副業分の住民税額まで会社に知られてしまいます。

ちなみに、専業の個人事業主は「特別徴収」を選べないので、自動的に「自分で納付」となります。よって、何も書かなくてOKです。

ブログの確定申告で税額をできるだけ減らす方法

正しい知識に基づいて、上手に確定申告をすれば、税額は最小限に抑えられます。ここでは、節税の基本的な考え方をブロガー向けにわかりやすく解説します。

経費をもれなく計上する

経費の計上漏れをなくせば、所得を最小限に抑えられるので、余計な税金を納めずに済みます。「本当は経費にできるのに、きちんと計上できていなかった」というミスは、極力ゼロにするのが理想です。会計ソフトで自動化すれば、うっかりミスは減らせます。

- ドメイン代やサーバー代

- 取材のための旅費、交通費

- スマホ代やパソコン代の一部

- レビュー用商品の購入費の一部

プライベートでも使用するものは、全額を経費にはできません。たとえば、仕事用のスマホを購入して、10日のうち8日程度は仕事で使い、2日程度はプライベートでも使うとします。この場合、費用の80%は経費になりえますが、20%は経費にできません(>>家事按分)。

また、10万円以上の備品などは、複数年にわたって少しずつ経費にする必要があります。12万円で買ったパソコンであれば、4年にわけて経費計上するので、1年あたり3万円ずつ経費にできる計算です(>>減価償却)。

青色申告をして65万円の特別控除を受ける(事業所得の場合)

事業所得の場合は、青色申告をすると最大65万円の特別控除が受けられ、大きな節税効果が期待できます。ある程度のブログ収益が安定して上がり、会計ソフト等できちんと帳簿をつけている場合は「事業所得」に該当することが多いです。

事業所得と雑所得の違い − わかりやすい見分け方

| 青色申告特別控除 | 最大65万円を所得から差し引ける |

|---|---|

| 少額減価償却資産の特例 | 30万円未満の固定資産を単年で経費にできる |

| 専従者給与 | 家族への給与を全額経費にできる |

| 純損失の繰越控除 | 最長3年にわたり赤字を繰り越せる |

上記の通り、青色申告特別控除のほかにも、節税につながる特典が用意されています。これらの制度をうまく活用すれば、税負担をさらに抑えることが可能です。

ブログの確定申告で手間を減らす方法

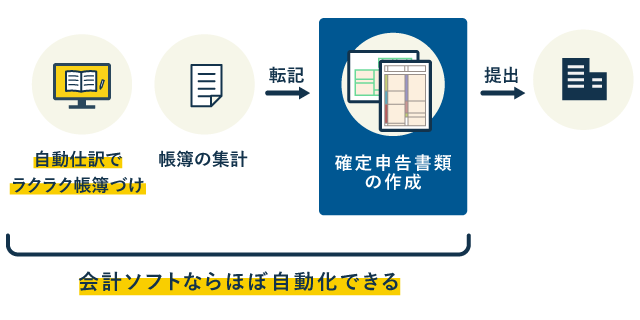

確定申告を行うには、日々の記帳から確定申告書類の作成にいたるまで、さまざまな手間がかかります。ここでは、ブロガーが確定申告の手間を減らす方法について解説します。

クラウド会計ソフトを活用する

クラウド会計ソフトを導入すると、帳簿付けや確定申告書類の作成をする際、多くの業務を自動化できます。ブログ運営の規模が大きくなるにつれ、売上や経費の管理も複雑になります。無用な混乱を避けるためにも、早めに導入を検討しましょう。

- 銀行口座やクレジットカードと連携し、取引情報を自動で取り込める

- 確定申告書類を簡単かつ正確に作成できる

- 最新の税法にも簡単に対応できる

クラウド型の会計ソフトであれば、つねに最新の状態で利用できます。法改正があっても、メーカー側がすぐに対応してくれるので安心です。

領収書や請求書などを電子化して保存する

経費のレシートなどを電子保存すると、上記のような利点があります。日々の記帳や決算の効率化にも繋がります。電子保存の機能がついたクラウド会計ソフトを利用すれば、スマホアプリで写真を撮るだけで、紙の書類を簡単に電子保存できます。

こまめに記帳を行う(月1回ぐらい)

月に1回くらいのペースで帳簿付けをすると、記憶が鮮明なうちにサッと処理できるので、経理業務をストレスなく進められます。数ヶ月も経つと、どうしても記憶が曖昧な部分が出てきます。毎日は無理でも、月一ぐらいではやったほうがよいです。

「月一でもしんどいんですけど……」という方は、クラウド会計ソフトで自動化するのがおすすめです。連携済みのクレカで経費を支払えば、そのまま自動で帳簿へ反映できます。

まとめ

ブログを通じて収入を得ている場合、基本的には確定申告が必要です。給与所得がある場合とない場合で、確定申告義務の基準が若干異なります。

| 専業ブロガーなど (給与所得なし) |

副業ブロガー (給与所得あり) |

|---|---|

| 所得 95万円 以下 ↓ 確定申告の義務なし |

所得 20万円 以下 ↓ 原則、確定申告の義務なし |

※ わかりやすくするため、詳しい要件などは一部簡略化しています。

もし確定申告の義務がなくても、ブログの収益がある人は、確定申告をしておくのが無難です。確定申告をしない場合、原則として、市役所などで「住民税の申告」という別の手続きが必要になります。

確定申告をする際の注意点

- 年内に入金されなかった報酬も売上に含める

- 原則3月15日までに申告・納税を済ませる

- 副業が会社にバレないように書き方を工夫する

確定申告の際は、上記3つの注意点を押さえましょう。とくに上の2つを守らなかった場合は、追加で税金を取られる恐れがあります(加算税・延滞税)。

おすすめの節税方法

- 必要経費を漏れなく計上する

- 青色申告特別控除(最大65万円)を活用する

上記の節税方法は、会計ソフトを導入することで、どちらも容易に実現できます。自動仕訳などの機能をしっかり活用すれば、ヒューマンエラーによる経費の記帳漏れは避けられますし、青色申告特別控除の要件もクリアしやすくなります。