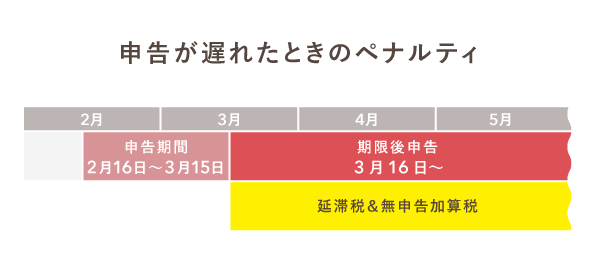

個人事業主・フリーランス向けに、確定申告期間(原則2月16日〜3月15日)を過ぎた場合のデメリットを解説します。期限を過ぎても申告はできますが、いくつかペナルティがあります。

目次

確定申告期間を過ぎたらどうなる?

- 延滞税がかかる

- 無申告加算税がかかる

- 隠ぺい・仮装があったら重加算税がかかる

- 青色申告特別控除が10万円に減額される

確定申告期間を過ぎてから申告した場合は、本来の納税額に加えて、ペナルティの税金を課される可能性があります。また、期限後申告では55万円・65万円の青色申告特別控除を受けることができません。

確定申告期限を過ぎてしまった場合は、とにかく「速やか」かつ「自主的」に申告をおこなうことが重要です。早めに申告&納税をすれば、そのぶんペナルティを抑えることができます。

還付申告なら確定申告期間を過ぎても大丈夫?

還付申告(確定申告によって税金が還付されるケース)の場合は、2月16日〜3月15日の申告期間を過ぎても慌てなくてOKです。還付申告の場合はそもそも納める税金がないので、延滞税などを課されることもありません。還付申告は5年以内に行えばOKです。

個人事業主の還付申告とは?確定申告との違いを解説

期限後申告のデメリット

① 延滞税がかかる

確定申告期間を過ぎても所得税を納付しなかった場合は「延滞税」が課されます。延滞税の金額は、納付が完了するまでの超過日数に応じて増えていきます。

といっても、1日や2日くらい過ぎた程度であれば大した金額にはなりません(0円の場合もあります)。すぐに金額を知りたい方は、国税庁の計算フォームで試算できます。

延滞税の計算方法

延滞税のおおまかな計算方法は上記のとおりです(自分で計算する必要はありません)。延滞税率は2段階あり、納期限を過ぎてから2ヶ月経過すると、税率が以下のように上がります。

| 納付期限から2ヶ月 | 2ヶ月以降 |

|---|---|

| 2.4% | 8.7% |

※ 税率は年によって異なります

たとえば、所得税を5月31日に納付したとします。この場合、3月16日から2ヶ月を経過する日までは「2.4%」、それ以降については「8.7%」の税率がかかるというわけです。ちなみに、計算結果が1,000円未満なら延滞税は払わずに済みます。

② 無申告加算税がかかる

確定申告期間を過ぎてから申告をした場合、本来納付すべき税額(本税)に対して、原則15%の「無申告加算税」がかかります。延滞税と違って、遅れた日数によって税額が変動することは基本的にありません。

無申告加算税の税率は、期限後申告の自主性に応じて、以下のように軽減されます。たとえば、税務調査の事前通知を受ける前に自主的に申告すれば、税率は5%に軽減されます。

無申告加算税の税率

| 50万円以下の部分 | 50万円超 300万円以下の部分 |

300万円超の部分 | |

|---|---|---|---|

| 通知前に申告した | 5% | 5% | 5% |

| 通知後に申告した | 10% | 15% | 25% |

| 無申告で 税務調査を受けた |

15% | 20% | 30% |

※ 上記は、2023年分以降の無申告加算税の場合

税務調査の通知を受けた後でも、実際に調査が入るまでに申告をした場合は、税率が少し軽減されます。なお、計算結果が5,000円未満なら無申告加算税は課されません。

無申告加算税の上乗せについて

| A | 税務調査で帳簿を提示しない or 売上金額の記帳に半分以上の漏れがある |

+10% |

|---|---|---|

| B | 売上金額の記帳に1/3〜1/2の漏れがある | +5% |

| C | 過去5年以内に無申告加算税や重加算税を課されたことがある | +10% |

※ 上記は、2023年分以降の無申告加算税の場合

上記A〜Cのいずれかに当てはまる場合は、税率がアップします。AとCの両方に当てはまる場合は「+20%」、BとCなら「+15%」と考えます。

たとえば、税務調査で帳簿を提示せず、かつ5年以内に無申告加算税を課されたことがある場合は、AとCに該当するので「+20%」が上乗せされます。この場合、50万円以下の本税に対しては、「15% + 20% = 35%」の無申告加算税が課されます。

無申告加算税が免除されるケース

例外的に、以下の要件をすべて満たす場合は無申告加算税が課されません。

- 法定申告期限から1ヶ月以内に自主的に申告していること

- 納付すべき税額の全額を法定納期限(原則3月15日)より前に納付していること

- 過去5年間において、無申告加算税や重加算税を課されたことがない

- 過去5年間において、この免除を適用されたことがない

例えば、源泉徴収によってすでに必要額の納税が済んだ場合、2つ目の要件を満たすことになります。なお、事前に口座振替納付の手続を行っていた場合は、申告書を提出した日に全額納付すれば、2つ目の要件はクリアできます。

③ 悪質な無申告には重加算税がかかる

隠ぺい・仮装などの悪質な行為が認められると、無申告加算税の代わりに「重加算税」がかかります。この場合、重加算税の金額は「本税×40%」です。さらに、過去5年間に無申告加算税等を払っていると「本税×10%」が上乗せされます。

重加算税が課される悪質行為(主な例)

- いわゆる「二重帳簿」を作成している

- 帳簿書類の破棄、隠匿、虚偽記載、改ざん、偽造などをしている

- 本人以外の名義や架空名義を脱税目的に使っている

- 調査の際に虚偽の答弁をする

>> 申告所得税及び復興特別所得税の重加算税の取扱いについて

なお、仮に「意図的に申告を怠った」などの不正があったとしても、隠ぺい・仮装行為がなければ重加算税が課されることはありません。

④ 55万円・65万円の青色申告特別控除を受けられない

55万円・65万円の青色申告特別控除を受けるための要件には「法定申告期限までに申告すること」も含まれています。そのため、期限後申告をした場合は55万円・65万円控除を受けられず、10万円控除が適用されることになります。

期限後申告による青色申告特別控除額への影響

| 白色申告者 | 青色申告者 | |

|---|---|---|

| 10万控除を 狙っていた場合 |

55万・65万控除を 狙っていた場合 |

|

| 影響なし | 影響なし | 影響あり |

| もともと 特別控除なし |

特別控除は 10万円のまま |

特別控除が 10万円に減額 |

ちなみに、期限までに確定申告を済ませたものの、期限後に内容の誤りに気づき、それを正すために「修正申告」や「更正の請求」を行ったとします。この場合、期限内にいったん申告は済ませているので、55万円・65万円控除が10万円に減額されることはありません。

還付申告でも55万円・65万円控除を狙うなら期限内に!

確定申告期限を過ぎると、還付申告であっても55万円・65万円の青色申告特別控除は受けられなくなります。申告期限を過ぎて還付申告をした場合、10万円の特別控除しか受けられないということです。

期限後申告のやり方

期限後申告のやり方は、通常の確定申告と同じです。大まかには「直接提出・郵送・e-Tax」の3種類があります。どの方法が一番早く済むかは、それぞれの事情によって異なるので、一概には言えません。以下の記事で、わかりやすく説明しています。

確定申告書の提出方法まとめ【直接提出・郵送・e-Tax】

必要書類も通常の確定申告と同じです。期限後申告だからといって、提出書類が増えたりすることはありません。個人事業主の場合、基本的に「決算書・確定申告書・添付書類台紙」の3つを提出します。詳しくは、以下の記事も参考にしてください。

確定申告の必要書類【個人事業主向け】白色申告・青色申告

期限後申告に関する疑問【Q&A】

- 確定申告期限を過ぎたらどうなる?

- 期限を過ぎて確定申告をすると「期限後申告」となり、延滞税や無申告加算税などのペナルティが課されます。延滞税の金額は、申告が遅れるほど大きくなります。

- もし確定申告期限に遅れたらどうしたらいい?

- もし、うっかり確定申告期間を過ぎてしまった場合は、できるだけ早く自主的に申告書を提出しましょう。速やかに申告をすれば「延滞税」を抑えられるうえ、自主的に申告すれば「無申告加算税」の税率も軽減されます。

- 期限後申告ってどうやるの?

- 期限後申告のやり方は、通常の確定申告と同じです。確定申告期間を過ぎたからといって、必要書類が増えたりはしません。

- 還付申告も確定申告期間内に済ませたほうがいい?

- 還付申告なら、確定申告期間(原則2月16日〜3月15日)を過ぎても大丈夫です。還付申告は、5年以内ならいつでも行えます。ただ、個人事業主の場合は、いちおう確定申告期間内に済ませておくのが安心です。

- 確定申告期間を過ぎると青色申告を取り消されるって本当?

- 法人企業は、2期連続で期限後申告をすると青色申告の承認を取り消されてしまいます。一方、個人事業主の場合は明確なルールがありません。とはいえ、期限を守るに越したことはないでしょう。

まとめ

確定申告期間が終わっても、申告を行うこと自体は可能です。申告方法や提出書類なども、通常の確定申告と基本的には変わりません。ただし「期限後申告」という扱いになります。

期限後申告には、以下のようなペナルティが生じます。(災害のような正当な理由がある場合や、還付申告をする場合などを除く)

期限後申告に対するペナルティは、主に「延滞税」「無申告加算税」です。万が一、隠ぺいなどをしていると、無申告加算税の代わりに「重加算税」が課されることもあります。

| 延滞税 | 納付期限を過ぎた日数に応じた金額を支払う |

|---|---|

| 無申告加算税 | 原則15%を支払う(自主的に申告すれば軽減あり) |

いずれも、以下のように対処することが重要です。

- 延滞税は、納税を速やかに行うことで最小限で済む

- 無申告加算税は、自主的な申告により軽減できることがある

このほかに、ペナルティとは少し違いますが、55万円・65万円の青色申告特別控除を受けるための要件にも注意が必要です。納付を目的とする確定申告であっても、還付申告であっても、法定期限内に一度も申告をしていない場合には、55万円・65万円の控除は適用できません。