目次

2026年の確定申告期間はいつからいつまで?

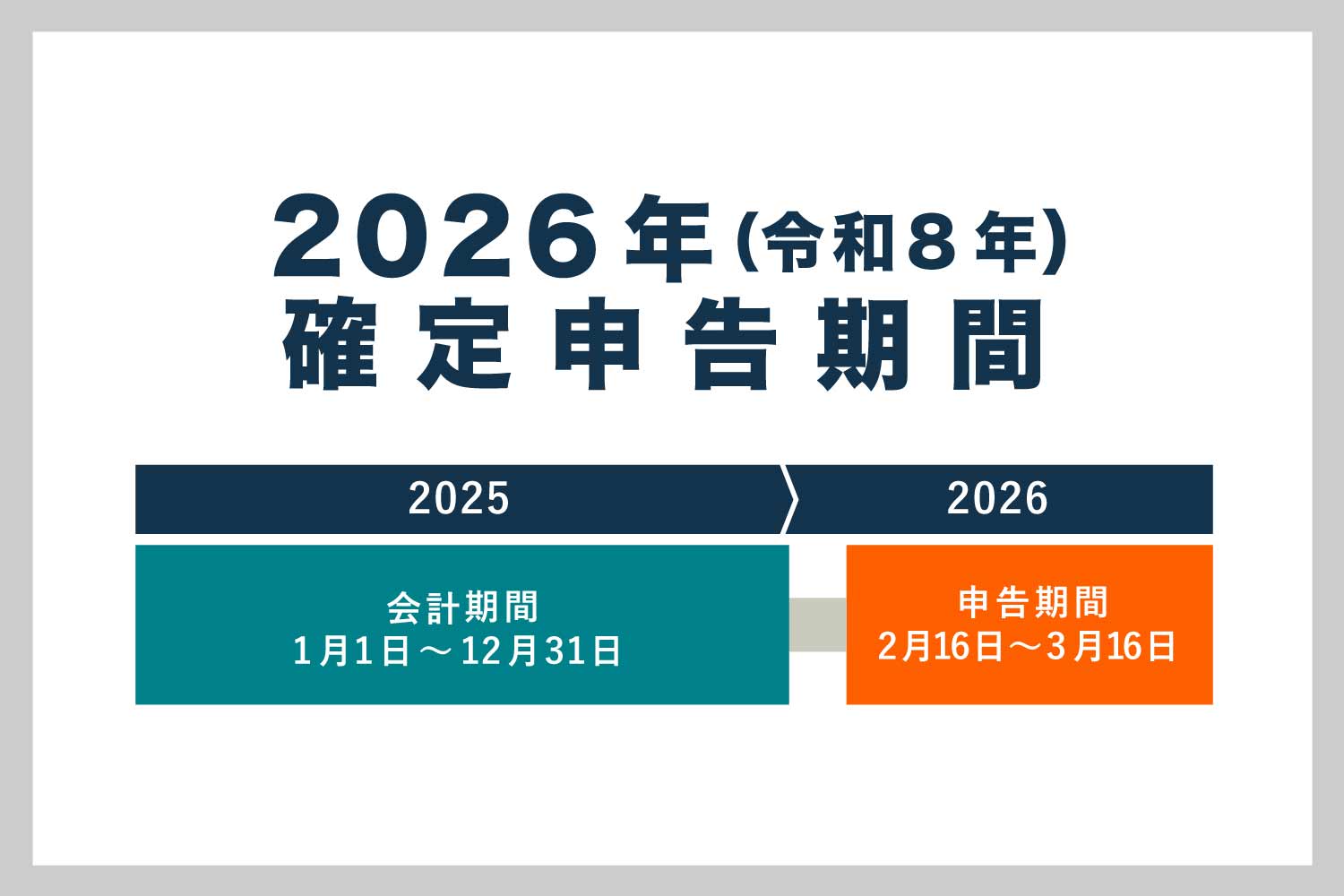

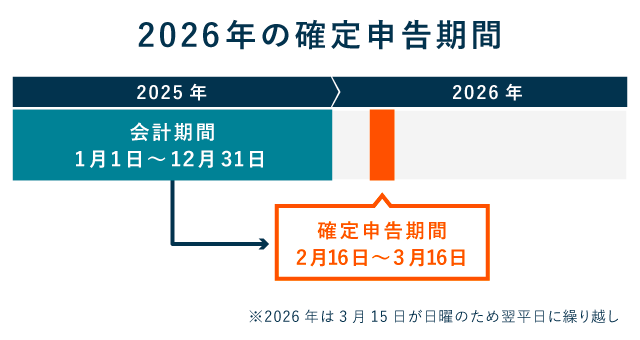

2026年(令和8年)の確定申告期間は「2026年2月16日(月)~3月16日(月)」です。この期間に、2025年1月~12月の会計結果をまとめ、税務署に提出しましょう。

所得税の確定申告期間(2025年分の確定申告)

| 通常の確定申告 | 2026年2月16日~3月16日* |

|---|---|

| 還付申告 | 2026年1月1日~2030年12月31日 |

* 3/15が日曜のため日付が例年と異なる

「還付申告」とは、源泉徴収や予定納税により、税金を納めすぎている人が行う手続きです。5年以内に申告をすれば、納めすぎていた税金を返還してもらえます。5年を過ぎると返してもらえなくなるため、遅れないよう注意しましょう。

ここからは、通常の確定申告(申告によって税金を納めるケース)の期限について解説していきます。

確定申告書類の提出方法

確定申告書類の提出方法によって、締め切り時間などが若干異なります。提出方法は「持参・郵送・e-Tax」の3つに大別できます。それぞれの締め切りを下表にまとめました。

いつまでに提出すればセーフ?

| 税務署に持参する場合 | 確定申告期限日の17時まで(時間外収受箱は翌朝の回収時まで) |

|---|---|

| 郵送する場合 | 確定申告期限日の消印有効 |

| 電子申告の場合(e-Tax) | 確定申告期限日の24:00まで |

もちろん、時間に余裕をもって間に合わせるのがベストです。どうしても期限ギリギリになってしまった場合は、上記の提出期限の考え方を参考にしてください。

万が一、提出期限を過ぎて「期限後申告」になっても、1日や2日程度ならそれほど大きなペナルティを受けることはありません。ただ、55万円・65万円の青色申告特別控除が受けられなくなる点には注意しましょう(詳細は後述)。

確定申告期限日に遅れたらどうなる?

確定申告の期限日を過ぎてから申告をすると「期限後申告」として扱われます。期限後申告をしても申告は受理してもらえますが、あまり遅くなると延滞税などを課されます。

期限後申告で課される主なペナルティ

| 延滞税 | 納付期限を過ぎたときに課される税 期限から遅れた日数分を支払う(最高14.6%) |

|---|---|

| 無申告加算税 | 申告期限までに確定申告を行わなかったときに課される税 原則、納税額の15%を支払う (50万円を超える部分は20%・300万円超は30%) |

無申告加算税については、以下の要件を両方満たせば支払わなくて済みます。

期限後申告でも無申告加算税を課されない要件

- 過去5年間に、期限後申告をしたり重加算税を課されたことがない

- 最終期限日から1ヶ月以内に、自主的に確定申告を行った

- 期限内に所得税を全額納付している

わかりやすく言うと「税額はきちんと計算したし、納付まで期限内に済ませたけど、書類の提出だけ期限内にはできなかった」という人は、無申告加算税のペナルティを受けないというルールです。

ちなみに、事前に口座振替で納付を行う手続きをしている場合は、期限後申告した当日中に全額を納付すれば、2つめの要件は満たしたものとみなされます。

青色申告者が申告期限に遅れたら?

青色申告の場合、確定申告期限を過ぎてからの申告では55万円・65万円の青色申告特別控除を受けられず、10万円控除の適用になります。

青色申告特別控除と申告期限

| 青色申告 10万円控除 |

青色申告 55万円・65万円控除 |

|---|---|

| 期限内の申告でなくても適用できる | 期限内の申告が必須 |

ちなみに、法人の場合は2期連続して無申告もしくは期限後申告をしてしまうと、青色申告の承認を取り消されてしまいます(法人税法 第127条)。個人事業主の場合は法人のように明確な基準が設けられているわけではありませんが、期限は守るよう心がけましょう。

確定申告期限は延長できる?

自然災害の発生など、やむを得ない事情で期限内に確定申告できないときは、その理由が税務署に認められれば「申告できない理由が解決した日から2ヶ月以内」に申告期限を延長してもらえます(個別指定による期限延長)。

災害その他やむを得ない理由によって、期限までに申告、納付等ができないときは、納税地の所轄税務署長に申請することにより、その理由のやんだ日から2か月以内に限り、申告、納付等の期限が延長されます。

広範囲における災害の場合は、国税庁長官が地域・期日を指定して、確定申告・納付の期限を延長します(地域指定による期限延長)。この場合は、特別に期限延長の申請手続きをしなくてもよいこととされています。

所得税の延納ならハードルが低い

所得税の「延納」という制度なら、税務署の承認を受けずに利用できます。「おサイフ的にいま納税するのは厳しいかも…」という人は、まず「延納」を検討しましょう。

申告・納付を待ってもらう制度 – 延納・個別延長・猶予

| 延納 | 個別延長 | 猶予 | |

|---|---|---|---|

| 申告期限の延長 | × | ○ | × |

| 納付期限の延長 | △ | ○ | ○ |

| 税務署の承認 | 不要 | 必要 | 必要 |

※ わかりやすくするため、表現は単純化しています

「延納」とは、納付すべき税額の50%以上を期限内に納めれば、残りは5月31日まで待ってもらえる、という制度です。利用したい場合は、確定申告書の第一表にある「延納の届出」の欄を記入して提出しましょう。

【補足】所得税の納付期限日

確定申告が済んだら、申告書類で計算した「所得税」を納付します。所得税の納付期限日は、確定申告期限と同じ日です。2025年分の所得税は、2026年3月16日(月)までに納付します。

※ 2026年の納付時期は2月16日〜3月16日

所得税は、以下のような方法で納付できます。どの方法を選んでも構いませんが、「振替納税」と「ダイレクト納付」は、事前に届け出が必要です。届出が間に合わなかった場合は、他の納付方法を選びましょう。

所得税の主な納付方法と期限(原則)

| 事前届出の期限 | 納付期日 | |

|---|---|---|

| 窓口納付 | – | 3/15 |

| コンビニ納付 | – | 3/15 |

| 振替納税 | 3/15 | 4月中旬~下旬 |

| クレカ納付 | – | 3/15 |

| ダイレクト納付 | 納付の約1週間前 | 3/15 |

「振替納税」を選ぶと、4月下旬ごろに口座から納付額が引き落とされます(振替日は微妙に異なる)。実質的に、納付期限日を1ヶ月ほど遅らせられるわけです。初めて振替納税をする際は、原則3月15日までに「口座振替依頼書」を税務署へ提出します。

「ダイレクト納付」は、e-Taxのシステムを介して口座振替で納付する方法です。「振替納税」と似ていますが、納付期日が延びることはありません。オンラインで届出書を提出すれば、1週間ほどの期間で利用可能となります(書面提出の場合は約1ヶ月)。

確定申告期限に関する疑問【Q&A】

- 2026年の確定申告期間はいつからいつまで?

- 2026年(令和8年)の確定申告期間は、2月16日(月)から3月16日(月)までです。例年は2月16日〜3月15日ですが、2026年は3月15日が日曜日なので翌日まで延長されています。

- 還付申告の場合、申告期限はいつまで?

- 還付申告は、翌年の1月1日から5年間有効です。 2025年分の還付申告なら、2026年1月1日から2030年12月31日までできます。

- e-Taxの電子申告は何時までできる?

- e-Taxの提出期限は、確定申告期限日の24時までです。1分でも過ぎると期限後申告の扱いになってしまいます。

- 郵送で確定申告する場合の期限は?

- 郵送の場合は、確定申告期限日の消印があれば期限内とみなされます。ただ、期限日当日にポストに投函しても、その日のうちに回収されるとは限らないので注意しましょう。

- 税務署に直接提出する場合は何時まで?

- 税務署の窓口は、平日の17時までが受付時間です。ただ、税務署の外にある「時間外収受箱」なら17時以降でも投函できます。確定申告期限日の翌朝(収受箱の中身が回収されるタイミング)までに投函できればセーフです。

- 所得税の納付期限はいつ?

- 所得税の納付期限は、確定申告期限日と同じです。確定申告書類を提出したら、そのまま納付の手続きも行いましょう。なお、還付申告なら納付手続きは不要です。

まとめ

個人事業主は、前年1年分の会計結果をまとめ、原則として2月17日~3月17日の確定申告期間中に申告します。2026年(令和8年)の確定申告期間は「2026年2月16日(月)~3月16日(月)」です。

確定申告の方法は、大きく分けると以下の3種類です。青色申告で65万円控除を受けるには、基本的に「電子申告」をする必要があります。

どっちがいい?電子申告と電子帳簿保存【青色申告特別控除の改正】

確定申告の方法

- 税務署に足を運んで書類を提出する

- 税務署に書類を郵送する

- e-Taxで電子申告する

確定申告をして、まず最初に納めるのが「所得税」です。所得税の納付期限日は、確定申告の期限日と同じです。2025年分の所得税は、2026年3月16日(月)までに納付する必要があります。