個人事業主・会社員向けに、主要な確定申告書類を一覧表にまとめました。どの書類を使えばいいか分からない!という方は参考にしてください。

目次

主要な確定申告書類【一覧表】

| 申告書 第一表 | すべての申告者が提出する ※2021年分以前の申告では「申告書A・B」を使い分ける |

|---|---|

| 申告書 第二表 | |

| 申告書 第三表 | 分離課税の所得を申告する際に提出する 例:株や土地の譲渡による所得がある人 |

| 申告書 第四表 | 事業の赤字などを翌年以降へ繰り越す際に提出する 例:赤字の繰越控除を利用する個人事業主 |

| 申告書 第五表 | 過少申告を修正する際に提出する ※ 2022年分から廃止(2021年分以前の修正申告でのみ使う) |

| 収支内訳書 | 白色申告で提出する決算書 例:白色申告の個人事業主 (一般用・農業所得用・不動産所得用の3種類) |

| 青色申告決算書 | 青色申告で提出する決算書 例:青色申告の個人事業主 (一般用・農業所得用・不動産所得用・現金主義用の4種類) |

| 住宅借入金等特別控除額の計算明細書 | 住宅ローン控除の控除額に関する明細書 例:住宅ローン控除を受ける人 (会社員の場合、初めて控除を受けるときだけ提出すればOK) |

| 添付書類台紙 | 各種の添付書類を貼り付けて提出するための台紙 本人確認書類や控除の証明書などを添付する |

所得税の確定申告では、主に上記のような書類を提出します。ほとんどの書類には「令和○年分以降用」と記載されているので、申告する年分と対応する様式を使いましょう。

電子申告なら書類のダウンロードは不要

電子申告(オンラインで行う確定申告)の場合、わざわざ国税庁のサイトから書類をダウンロードする必要はありません。個人事業主向けの会計ソフトや、国税庁の「確定申告書等作成コーナー」で、情報を打ち込んでいくだけでOKです。

電子申告について詳しく

個人事業主が提出する確定申告書類

個人事業主の提出書類は「白色申告」と「青色申告」で異なります。

| 白色申告の提出書類 | 青色申告の提出書類 |

|---|---|

|

|

「収支内訳書」と「青色申告決算書」には複数の種類がありますが、大抵の個人事業主は「一般用」を提出します。そのほかに、農業を営む人向けの「農業所得用」や、不動産所得を得ている人向けの「不動産所得用」があります。

決算書の種類

| (白色申告の場合) 収支内訳書 |

(青色申告の場合) 青色申告決算書 |

|---|---|

|

|

青色申告決算書には「現金主義用」もありますが、これを使うのは現金主義の特例を利用する青色申告者だけです。該当者は事前に届出をしているはずなので、心当たりがなければ気にしなくてよいです。

会社員が提出する確定申告書類

一般的な会社員の場合、確定申告の提出書類は大きく下記の2つだけです。

会社員が提出する確定申告書類(主な例)

- 申告書 第一表・第二表

- 各種の添付書類

たとえば、医療費控除を受けるために確定申告をするなら、申告書を作成して、控除の関連書類を添付するだけでOKです。なお、雑所得や一時所得がある場合も、主な提出書類は変わりません。

添付書類にはどんなものがある?

確定申告で提出する添付書類は、主に「本人確認書類」と「控除に関する書類」の2種類です。基本的に、これらは「添付書類台紙」に貼り付けて提出します(窓口での提示などによって添付を省略できる場合もある)。

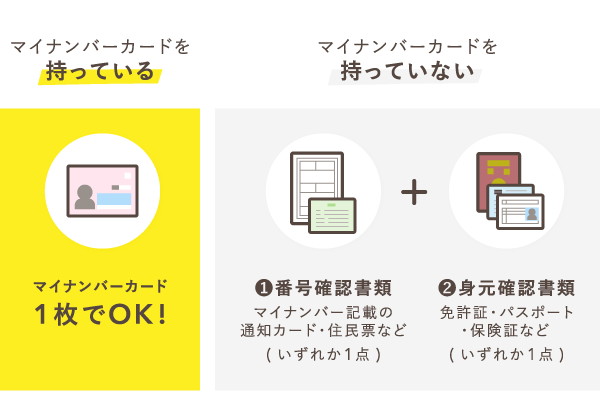

本人確認書類

マイナンバーカードを持っている場合は、カード両面のコピーを添付するだけでよいです。マイナンバーカードがない場合は、2つの書類をあわせて使用しましょう。

控除に関する書類

大半の所得控除は、適用するために証明書等の提出が必要です。たとえば、下記のような控除を受けるときには、所定の書類を添付する必要があります。

| 社会保険料控除 |

|

|---|---|

| 小規模企業共済等掛金控除 |

|

| 生命保険料控除 |

|

| 地震保険料控除 |

|

| 医療費控除 |

|

| 寄附金控除 |

|

※ここで挙げている書類は一例です

ちなみに、会社員が確定申告をする際、すでに年末調整で適用されている所得控除に関しては、添付書類を提出しなくてよいです。確定申告で新たに適用する控除についてのみ、添付書類を用意しましょう。