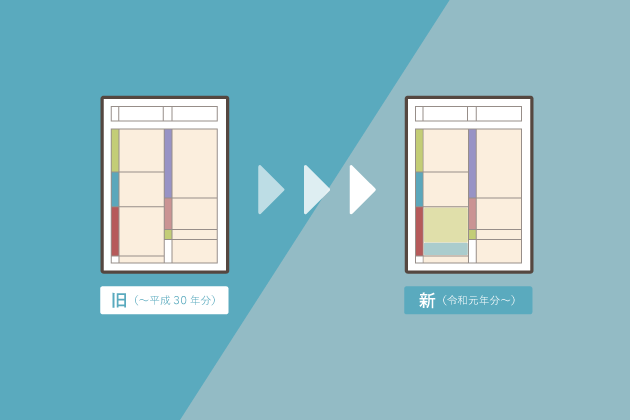

収支内訳書・青色申告決算書・確定申告書Bなどの申告書類が「令和元年分以降用」に更新されました。この変更により「会社員として働きつつ、個人事業も営んでいる人」の確定申告がちょっとラクになります。

目次

主な変更点 – 変更によって影響を受けるのは?

平成から令和への改元にともない「令和元年分以降用」として確定申告書類が新しくなりました。元号が令和に切り替わったほか、以下のような点が変更されています。

従来からの主な変更点

| 収支内訳書(2ページ目) | 青色申告決算書(2ページ目) | ||

|---|---|---|---|

|

|

||

| 「売上(収入)金額の明細」と「仕入れ金額の明細」に、軽減税率対象の金額を記入する欄が追加 | 「月別売上(収入)金額及び仕入金額」に、軽減税率対象の金額を記入する欄が追加 | ||

| 確定申告書B | 添付書類台紙 | ||

|

|

|

|

| 所得控除の順番が変更&年末調整を受けている場合、控除の内訳の記載が省略可能に | 源泉徴収票の項目が削除 (添付が不要になったため) |

||

この変更により、会社員・パートタイマー・アルバイトスタッフでありながら個人事業を営んでいる人は、確定申告がしやすくなりました。一方、個人事業だけを営んでいる人や副業をしていない会社員には大きな影響はありません。

変更点① 収支内訳書と青色申告決算書

個人事業を営んでいる人が提出する「収支内訳書」と「青色申告決算書」の主な変更は、どちらも2ページ目に、軽減税率対象の金額を記入する欄が追加された点です。ただ、この欄の記入については任意とされています。

| 収支内訳書(2ページ目) | 青色申告決算書(2ページ目) |

|---|---|

|

|

「消費税の軽減税率制度」の実施に伴い、この項目が追加されました。課税事業者なら、この欄を記入しておくと消費税申告の際に便利です。一方、免税事業者は消費税を申告する必要がないので、この欄は無視しても大丈夫です。

- 課税事業者・免税事業者とは

- 「課税事業者」とは、消費税の納付義務がある事業者を指す。対して「免税事業者」は、消費税の納付が免除されている事業者のこと。

いずれにせよ、軽減税率対象の金額欄が未記入だからといって罰則があるわけではありません。将来的に課税事業者になる見込みがあるのであれば、記入しておくといいでしょう。よくわからなければ、空欄のままで構いません(本件、税務署に問い合わせ済み)。

変更点② 確定申告書B

「確定申告書B」では、所得控除の欄が「確定申告書A」と同じレイアウトに変更されました。これにより、会社に勤めて年末調整を受けつつ、個人事業も営んでいるような人が記入しやすい確定申告書になりました。

| 第一表 | 第二表 |

|---|---|

|

|

専業の個人事業主は年末調整を受けないので、この変更で何か便利になることはありません。また、専業の会社員やアルバイトスタッフなど、給与所得しか得ていない人が利用するのは基本的に「確定申告書A」なので、このような人も気にしなくてよいです。

確定申告書Bの変更点(第一表より一部抜粋)

会社の年末調整では対応できない「雑損控除」「医療費控除」「寄附金控除」が、まとめて最下部に移動しました。勤め先の会社で年末調整を受けている個人事業主は、源泉徴収票の「所得控除の額の合計額」を㉑にそのまま記入することになります。

近年、副業を解禁する企業が増えており、会社に勤めながらフリーランスとして活躍する人が少しずつ増加しています。国も「副業・兼業の促進に関するガイドライン」を作成するなど、副業に対して積極的です。このような動きから、今回の改正に至ったのでしょう。

変更点③ 添付書類台紙

2019年(平成31年)4月1日から、確定申告の際に源泉徴収票を添付しなくてもよいことになりました。そのため、添付書類台紙から源泉徴収票の項目が削除されています。会社員が申告をするとき、これまでは源泉徴収票の提出が必須でした。

給与所得の源泉徴収票のほかには、以下の書類についても添付が不要となりました。

添付不要となった主な書類

- 給与所得、退職所得及び公的年金等の源泉徴収票

- オープン型証券投資信託の収益の分配の支払通知書

- 配当等とみなす金額に関する支払通知書

- 上場株式配当等の支払通知書

- 特定口座年間取引報告書

これら添付不要となった書類は、保存義務も課されません。ただし、申告書類を作成する際、金額を確認するために必要なので、捨ててしまわないよう気をつけましょう。

また、手続きによっては源泉徴収票の提出を求められるケースも見受けられます(たとえば、申告した額が実際よりも多かったときに行う「更正の請求」など)。保存する義務はないとはいえ、念の為に数年は取っておくと安心です。

新しい確定申告書類のダウンロードについて

確定申告書類は国税庁のウェブサイトからダウンロードできます。今後は「令和元年分以降用」の確定申告書類に記入して提出します。

確定申告書類のダウンロード

| 平成30年分以前用 | 令和元年分以降用 |

|---|---|

| 確定申告書(平成30年分以前用)- 国税庁 | 確定申告書、青色申告決算書、収支内訳書等 – 国税庁 |

「令和元年分以降用」だけでなく「平成30年分以前用」もダウンロードできるので、たとえば数年前の還付申告をする場合はこちらを使いましょう。

ちなみに、国税庁のウェブサイトや各種様式のなかには「平成32年」などと、以前の元号のまま表記されている箇所があります。このような場合は、適宜「平成」を「令和」に読み替えて取り扱うこととされています。(>> 新元号に関するお知らせ – 国税庁 )。

例:平成32年=令和2年(2020年)、平成33年=令和3年(2021年)……

変更点に関するポイントまとめ

2019年分の確定申告書類(申告期間は2020年2月17日~4月16日)における変更点のポイントをまとめました。

確定申告書類と今回の変更点

| 申告書類 | 変更点 |

|---|---|

| 収支内訳書・青色申告決算書 | 軽減税率対象の金額を記入する欄が追加 |

| 確定申告書B | 所得控除欄がレイアウト変更 |

| 添付書類台紙 | 源泉徴収票の添付が不要に |

軽減税率対象の金額を記入する欄が追加

「収支内訳書」と「青色申告決算書」に、軽減税率対象の金額を記入する欄が追加されましたが、記入は任意です。空欄のままでも罰則があるわけではありません。課税事業者などは記入しておくと便利な場合がある、というだけです。

所得控除欄がレイアウトが変更

「確定申告書B」の所得控除欄が「確定申告書A」と同様のレイアウトになったため、年末調整で確定した分の所得控除をまとめて記入できるようになりました。勤めている会社で年末調整を受けている個人事業主にとってはありがたい変更です。

源泉徴収票の添付が不要に

源泉徴収票の添付が不要になり、添付書類台紙の項目が減りました。添付の必要はなくなりましたが、申告書を作成するときに金額確認の用途で源泉徴収票が必要です。また、手続きによっては添付を求められることもあります。会社から受け取ったら、捨てずにきちんと保管しておきましょう。