白色申告から青色申告に切り替えると、節税に役立つ様々な特典が受けられます。所定の期日までに申請書を提出すれば、青色申告に切り替え可能です。青色申告に変更するメリットをわかりやすく紹介し、申請方法や注意点についても解説していきます。

目次

白色申告から青色申告に変更する方法

白色申告から青色申告へ切り替えるには、A4用紙1枚の「青色申告承認申請書」を税務署に提出するだけでOKです。用紙は国税庁の該当ページなどで入手でき、5分もあれば記入できます。マイナンバーカードを持っていれば、ネットでも手続き可能です。

締め切りはいつまで? – 青色申告承認申請書の提出期限

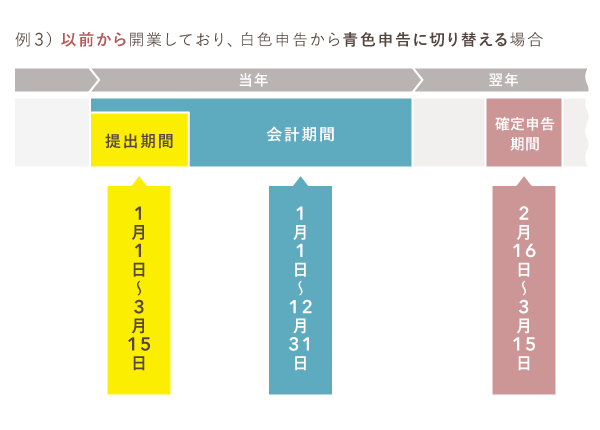

これまで白色申告をしていた事業主は、青色申告を開始する年の3月15日までに申請が必要です(土日祝の場合は翌平日)。わかりやすくいうと、白色申告書を提出するついでに申請をすれば、その翌年からは青色申告に変更できます。

どうやって提出する? – 青色申告承認申請書の提出方法

- 税務署に直接持ち込み

- 郵送

- e-Taxを用いたオンライン提出

紙で提出する場合は、身分証などを添付する必要はありません。郵送する際も、申請書1枚だけを送ればOKです。e-Taxで提出するにはマイナンバーカードと、カードリーダー(対応機種のスマホなど)が必要です。

【おさらい】青色申告ができる所得の条件とは?

青色申告ができるのは「事業所得・不動産所得・山林所得」だけです。それ以外の給与所得などは、申請書を出しても青色申告はできないので注意しましょう。

白色申告から青色申告への切り替えで変わること

白色申告から青色申告に切り替えると、さまざまな税制優遇が受けられます。主なメリットは以下の通りです。これらの特典を上手に使うことで、所得税や住民税の軽減などが期待できます。一方、わずかながら下記のようなデメリットもあります。

| メリット | デメリット |

|---|---|

| ① 青色申告特別控除が適用される ② 赤字の繰り越しが最長3年可能 ③ 専従者に対する給与を経費にできる ④ 少額減価償却資産の特例が受けられる |

① 帳簿付けの難易度が高まる ② 確定申告に必要な書類が増える ③ 書類の保管期間が増える |

ここでは、多くの個人事業主に関係しそうな情報のみをピックアップしています。もっと細かなメリット・デメリットまで知りたい方は、下記の記事も併せてご覧ください。

これから、上記のメリット・デメリットを順番に解説していきます。

メリット① 青色申告特別控除が受けられる

青色申告に変更すると、最大65万円の特別控除が受けられます。控除を受けることで、課税対象となる所得が減り、所得税や住民税の負担を大きく軽減できる仕組みです。控除額は、帳簿の整備状況に応じて上限が異なります。

| 65万円控除 | 複式簿記による記帳&電子申告が必要 |

|---|---|

| 55万円控除 | 複式簿記による記帳が必要 |

| 10万円控除 | 簡易簿記でOK |

白色申告ではこのような控除は一切受けられないので、どの控除額でも青色のほうが断然有利です。55万円・65万円控除なら大幅な節税が期待できますが、それなりに手間もかかります。一方、10万円控除なら白色申告と同様の簡易簿記でOKです。

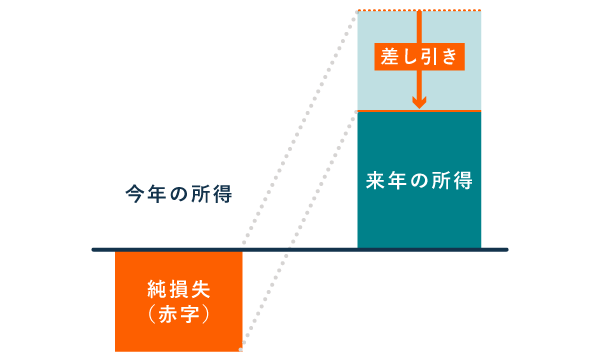

メリット② 赤字の繰越ができる

青色申告では、事業で赤字が出た場合、その赤字を翌年以降の最長3年間にわたって繰り越せます。当年の赤字を、翌年以降の所得から差し引ける仕組みです。

たとえば、前年が50万円の赤字で、当年は200万円の黒字だったとします。青色申告なら、当年の所得は「200万円-50万円=150万円」です。一方、白色申告では赤字を繰り越せないので、所得は「200万円」となります。

メリット③ 青色事業専従者給与を経費に計上できる

家族に給与を支払っても普通は経費にできませんが、青色申告なら全額を必要経費にできます(専従者給与)。家族間で所得を分散させることで、所得税や住民税の負担を軽減できます。なお、この特典を利用するには、事前に届出が必要です。

一方、白色申告には専従者控除という仕組みがあります。事業に参加する家族がいれば、一定額までを経費とみなせます。配偶者については年間86万円、その他の親族については年間50万円が上限です。青色申告者は、この控除を利用できません。

| 白色専従者控除 | 青色専従者給与 | |

|---|---|---|

| 事前の届出 | 不要 | 必要 |

| 経費の上限 | 配偶者:86万円 その他:50万円 |

上限なし |

メリット④ 少額減価償却資産の特例を活用できる

青色申告者は、30万円未満の固定資産を購入した場合、単年で全額を経費にできます(少額減価償却資産の特例)。一方、白色申告者が10万円以上の固定資産を取得したら、経費ではなく資産に計上する必要があります。

たとえば、青色申告者が10万円~30万円のパソコンやオフィス家具などを買った場合は、その全額を購入した年の経費にできます。この特例は年間300万円まで使えるため、うまく活用すれば所得を大幅に抑えられます。

デメリット① 帳簿付けの難易度が高まる

青色申告で55万円・65万円控除を狙うには、複式簿記で帳簿を付ける必要があります。この場合は難易度が上がります。しかし、10万円控除の場合は、白色申告と同様の簡易簿記で済むため、帳簿付けの難易度は変わりません。

なお、会計ソフトを使えば、複式簿記の難易度を大きく下げられます。最近の会計ソフトは、取引の金額などを入力するだけで自動的に仕訳を行い、必要な帳簿を作成してくれます。複式簿記の知識がない初心者でも、簡単に帳簿付けができます。

デメリット② 確定申告に必要な書類が増える

青色申告では、白色申告に比べて確定申告の書類がちょっと増えます。青色申告決算書は全4ページですが、白色申告の収支内訳書は全2ページです。とくに青色申告決算書の4ページ目にある「貸借対照表」を作成するのは、素人にとってハードルが高いです。

とはいえ、10万円控除を狙うだけなら貸借対照表は不要です。また、55万円・65万円控除を狙うために貸借対照表が必要な場合も、会計ソフトを利用すれば、初心者でも比較的カンタンに貸借対照表を作成できます。

デメリット③ 書類の保管期間が増える

青色申告に切り替えると、税務関係の書類(経費のレシートなど)について、保存期間が5年から7年に延びます。帳簿と書類を仕事場に7年間保管するだけなので、大きな負担にはなりません。青色申告のメリットを考えれば、十分許容できる範囲です。

ちなみに、白色申告でも法定帳簿は7年、その他の書類などは5年保存する必要があります。「面倒だから帳簿も書類もまとめて7年保存している」という白色申告者も多いでしょう。その場合、青色申告に切り替えても書類保管の負担は変わりません。

白色申告から青色申告に変える際の注意点

白色申告から青色申告に切り替えるときは、以下の2点に注意しましょう。とくに、55万円・65万円の青色申告特別控除を狙う場合は、確定申告で「貸借対照表」という決算書類を提出する必要があるので、その準備が必要です。

- 開業届を提出する

- 期首残高を確認する(55万円・65万円控除)

注意点① 開業届が未提出なら一緒に提出する

もし「開業届」を未提出であれば、青色申告への切り替えを申請する際、同時に提出しておきましょう。個人事業主は、白色か青色かにかかわらず、開業から1ヶ月以内に「開業届」を提出しなくてはいけません。

未提出でも罰則などはないので、気付いた時点で提出すれば問題ありません。記入する内容は、A4用紙1枚ほどのごく簡単なものです。青色申告承認申請書と同様、5分程度で作成できます。

注意点② 期首残高を明らかにする(55万円・65万円控除を狙う場合)

貸借対照表を作成するには、事業に関する資産と負債の内訳を明らかにし、その残高をきっちり記載する必要があります。残高は、期首(1月1日)と期末(12月31日)の両方を把握しなくてはいけません。主な科目と、期首残高の確認方法は以下の通りです。

| 現金 | 事業用に取り分けてある現金の残高 期首時点ではゼロ円でもよい。 |

|---|---|

| 預金 | 事業専用の口座にある預金残高 預金通帳を見ればよい。事業用口座が複数ある場合は、合計金額を記載する。 |

| 売掛金 | まだ回収できていない売上金の残高 売掛帳で確認できる。なければ、自分が発行した請求書と入金履歴を照合する。 |

| 棚卸資産 | 製品の材料や商品在庫を金額で表した場合の残高 前年の棚卸表を確認する。なければ、仕入れと販売の記録を照合する。 |

| 前払金 | 商品などの代金を前払いした金額の残高 前年の帳簿で、期末に前払経費を計上していればそれを参照する。 |

| 工具器具備品 | 10万円以上で取得した備品などの未償却残高 前年の収支内訳書で、減価償却資産の欄を参照する。 |

なお、10万円の青色申告特別控除を受けるだけなら、貸借対照表は不要です。資産と負債の残高を確認するのが難しそうなら、いったん10万円控除にしておきましょう。上記を意識して少しずつ準備を進めれば、翌年からはスムーズに65万円控除を狙えます。

白色申告から青色申告にするなら会計ソフトの導入がおすすめ

白色申告から青色申告に変更する際は、複式簿記に対応した会計ソフトを導入するのがおすすめです。会計ソフトを使うことで、複式簿記での帳簿付けや書類作成が簡略化され、55万円・65万円控除を狙いやすくなります。

会計ソフトを導入する主なメリット

- 自動仕訳で簡単に複式簿記ができる

- 時間が節約できる

- 人為的なミスを防止できる

自動仕訳で簡単に複式簿記ができる

会計ソフトを導入するなら、銀行口座やクレジットカードを連携させると便利です。取引明細をオンラインで自動で取り込んでくれます。さらに、取り込んだ明細データを、自動的に複式簿記の形式に変換して、仕訳の提案までしてくれます(自動仕訳)。

自動仕訳を活用すれば、複式簿記の知識がない初心者でも、無難な帳簿付けが可能です。また、記帳を自動化することで、大幅な業務効率アップも期待できます。簿記の知識がある人にもおすすめです。

時間が節約できる

会計ソフトを使用することで、地道な入力作業がいらなくなります。銀行口座やクレカでの取引データは、先述の通り自動で取り込み可能です。現金での取引についても、レシート等をスマホのカメラで読み取ることで、簡単にデータ化してソフトに取り込めます。

とくに複式簿記に関しては、簡易簿記よりも入力すべき項目が多いです。会計ソフトの機能を上手に活用して、自動化できる部分は速やかに自動化して時短につなげましょう。

人為的なミスを防止できる

会計ソフトは、ヒューマンエラーの防止にも寄与します。人間が手作業で記帳する限り、入力ミスや計算ミスはなかなかゼロにはできません。その点、会計ソフトなら取引データを直接取り込めるので心配ありません。

もし複式簿記での記帳にミスがあり、ちょっとでも借方・貸方の数字がズレると、確定申告の際に貸借対照表をうまく作成できなくなります。

まとめ

白色申告から青色申告に変更することで、多くの税制優遇が受けられます。変更するには、期日までに申請書の提出が必要です。まだ開業届を提出していない場合や、専従者給与の特例を受けたい場合は、それらの書類も一緒に提出しましょう。

青色申告への切り替えで変わること・変わらないこと

| 白色申告 | 青色申告 (10万円控除) |

青色申告 (55万円・65万円) |

|

|---|---|---|---|

| 青色申告特別控除 | なし | 10万円 | 55万円・65万円 |

| 青色申告の特典 | なし | あり | あり |

| 帳簿付け | 簡易簿記でよい | 簡易簿記でよい | 複式簿記が必要 |

| 貸借対照表 | 不要 | 不要 | 必要 |

| 書類の保存期間 | 5年 | 最長7年 | 最長7年 |

青色申告の10万円控除を狙うなら、帳簿は白色申告のときと同じものでOKです。貸借対照表も提出しません。一方、55万円・65万円控除を狙う場合は、複式簿記での記帳や貸借対照表の提出に備える必要があります。

青色申告用の会計ソフトを導入すれば、複式簿記や貸借対照表への対応が簡単にできます。もし無理だったとしても、青色から白色に戻すのはいつでもできますし、何のペナルティもありません。安心して青色申告に挑戦してみましょう。