青色申告特別控除(55万円・65万円)の適用を受けるには「貸借対照表(たいしゃくたいしょうひょう)」を作成する必要があります。貸借対照表は、青色申告決算書の4ページ目にあります。

目次

貸借対照表とは?

「貸借対照表」は、事業における財産の状況を明らかにするものです。大きくは「資産・負債・資本」の3要素で構成されています。たとえば「資産」の中に、「現金」や「普通預金」などの具体的な勘定科目が並びますが、この詳細は後ほど説明していきます。

事業の「資産」から、返済しなければならない「負債」を差し引いて残るのが「資本」です(資産 - 負債 = 資本)。「資本」は、誰にも返済する必要がないものであり、事業の純粋な資産であると言えます。この意味で、資本は純資産とも呼ばれます。

貸借対照表においては、左側の合計金額と右側の合計金額が、必ず一致します。この性質から「バランスシート(Balance Sheet/BS)」とも呼ばれます。

なお、個人事業でも法人でも、貸借対照表の構成は同じです。しかし「資産・負債・資本」のそれぞれに含まれる具体的な勘定科目は、個人事業と法人で異なるものが少なからずあります。

貸借対照表の見方

まずはシンプルな例で、貸借対照表の見方を理解しておきましょう。本例の勘定科目には、資産に含まれる「現金」、負債に含まれる「借入金」だけを登場させます。借入金とは、いわゆる借金のことです。

例1. 負債よりも資本が大きい場合

この貸借対照表からは「所持している現金10,000円のうち、3,000円は借金によるもの。残りの7,000円が、返済する必要のない資本(純資産)」ということがわかります。先述のとおり「資産 - 負債 = 資本(純資産)」です。

例2. 負債よりも資本が小さい場合

こちらは例1と同じく現金が10,000円なのですが、借入金が8,000円もあり、資本は2,000円です。資産の金額は同じですが、こちらのほうが借金に頼っている状態だということがわかります。両者を比較すると、例1のほうが好ましい状況ですね。

このように、「資産」だけでは事業の財政状態を全体的に把握することができません。きちんと全体を把握するには、貸借対照表によって「資産・負債・資本」のバランスを明らかにする必要があります。

個人事業における貸借対照表

個人事業で、青色申告特別控除(55万円 or 65万円)を受けたければ、貸借対照表を作る必要があります。青色申告者でも10万円の特別控除で構わなければ、貸借対照表を作る必要はありません。

貸借対照表を作るには「複式簿記」による帳簿づけをしておく必要があります。複式簿記によって1年間記録してきた帳簿をもとに、貸借対照表を作成します。

青色申告に対応している会計ソフトなら、複式簿記で帳簿づけできます。会計ソフトで帳簿づけをしていれば、貸借対照表のデータは自動的に作成されます。ユーザーがそれぞれの勘定科目を集計し、転記する必要はありません。

青色申告で提出する「青色申告決算書」の4ページ目に、貸借対照表があります。これに記載されている勘定科目を、ここまで見てきた大分類の「資産・負債・資本」で色分けすると下記のとおりです。

「青色申告決算書」4ページ目

ここからは「資産・負債・資本」のそれぞれにどんな勘定科目が含まれるのか、具体的に紹介していきます。

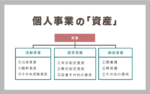

「資産」の部

「資産」の部にはたくさんの勘定科目が並んでいますが、よく見ると自分に関係ない勘定科目も多いはずです。どの事業主も必ず所有するようなものには「現金」や「普通預金」がありますが、「当座預金」や「受取手形」はまったく関係しない事業主も多いでしょう。

上図のとおり、縦に2列で示すことになっています。基本的には、左側に1月1日時点の金額を記入し、右側に12月31日時点の金額を記入します。これで年始時点と年末時点の資産の比較もできるわけです。「負債」と「資本」も同様で、2列に分けて記入します。

資産に含まれる勘定科目の例

| 現金 | お札や硬貨として用意している事業用資金のこと |

|---|---|

| 普通預金 | いつでも入出金が可能な事業用の銀行預金 |

| 売掛金 (うりかけきん) |

商品などを提供した後、まだ受け取っていない状態の代金 |

| 工具 器具 備品 | 高価な電子機器や家具など 例:パソコン・コピー機・デスク・冷蔵庫など |

| 事業主貸 (じぎょうぬしかし) |

事業用の資金を個人的な用途で使った場合に用いる |

「事業主貸」は個人事業に特有の勘定科目で、ほかにある資産の勘定科目とは性質が異なります。事業用の資金を私的用途で使った場合には、この勘定科目で帳簿づけします。

「負債」の部

「負債」には、金融機関から借りたお金や未払いの代金などが含まれます。主には、いずれは返したり払ったりしないといけないお金がここに該当します。

たとえば、銀行から100万円借りて、事業の現金が100万円増えたとします。この場合は以下のように帳簿づけします。銀行から借りたお金はいずれ返さないといけないので、負債の勘定科目「借入金」として貸方に計上します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月15日 | 現金 1,000,000 | 借入金 1,000,000 | 銀行からの借入 |

この仕訳は「現金が100万円増えたが、借金も100万円増えた」ということを表します。言い方をかえると「資産が100万円増えたが、負債も100万円増えた」ということです。

負債に含まれる勘定科目の例

| 概要 | |

|---|---|

| 買掛金 (かいかけきん) |

仕入れ代金などのうち、まだ支払っていないもの (基本的には、本業の売上に直結するもの) |

| 借入金 (かりいれきん) |

金融機関や取引先から借りた事業用の資金 |

| 未払金 (みはらいきん) |

諸費用のうち、まだ支払っていないもの 例:消耗品、広告費、通信費などの未払い分 |

| 前受金 (まえうけきん) |

こちらから納品する前に取引先から受け取った代金 例:先に振り込まれた商品代金など |

| 事業主借 (じぎょう ぬしかり) |

事業用資金を事業主の私的用途にまわした際などに用いる (返済すべきものとみなせば負債に含まれるが、返済の必要はない) |

「事業主借」は、個人事業に特有の勘定科目です。本記事では返済すべきものとみなして「負債」に含めています。とはいえ、実際に返済する必要はなく、期をまたぐときに精算することになっています。

「資本」の部

個人事業の「資本」としては、「元入金」と「青色申告特別控除前の所得金額」が該当します。先述のとおり、資本は純資産とも呼ばれ、事業の実質的な財産をこれらの合計金額で把握することができます。

上図のとおり「事業主借・元入金・青色申告特別控除前の所得金」の3つが、仲睦まじく並んでいます。これを根拠のひとつとして「事業主借」は、負債ではなく資本に含めるべきではないかという意見もあります。

結論からいうと「負債」に含めても「資本」に含めても、どちらでも構いません。どちらに含めても、もちろん税額には影響しませんし、翌期の元入金の金額にも影響しません。>> 事業主借は負債?資本?

資本に含まれるもの

| 概要 | |

|---|---|

| 元入金 (もといれきん) |

事業を営むために事業主自身が用意した資金 |

| 青色申告特別控除前の所得金額 | 事業の収入から必要経費を差し引いた金額。青色申告特別控除を受ける人は、その控除を差し引く前の金額を記入するということ |

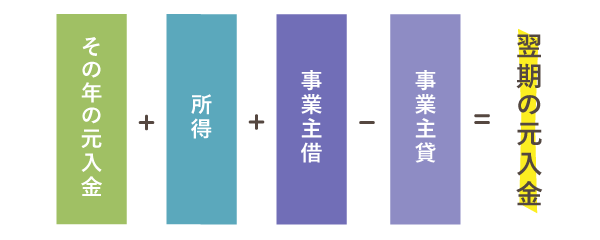

元入金の金額は、毎年変動します。開業1年目であれば、開業資金が「元入金」となります。2年目以降は、年をまたぐ際に下記の計算式によって算出します。

翌期の元入金を算出する式

>> 元入金について詳しく

まとめ

事業の財政状態を正確に把握するためのものが貸借対照表です。「資産が多い」というと聞こえはいいですが、そのほとんどを負債に頼っている状態であれば、実質的にリッチな状況とはいえません。貸借対照表を見れば、実質的な財産が把握できます。

貸借対照表は「バランスシート」とも呼ばれ、「資産」の合計金額と、「負債 + 資本」の合計金額が必ず一致するようにできています。もしこれらが一致しなければ、帳簿に何らかのミスがあるはずです。

青色申告決算書の貸借対照表では、その年1月1日時点の「資産・負債・資本」と12月31日時点の「資産・負債・資本」を記入するのが基本です。開業した年には、開業日時点と、年末時点の情報を記入します。

個人事業主で貸借対照表を作成する必要があるのは、青色申告で55万円もしくは65万円の青色申告特別控除を受けたい人だけです。該当者は、青色申告決算書の4ページ目にある貸借対照表を作成しましょう。

確定申告で提出する主な書類

| 白色申告 | 青色申告 (10万円控除) |

青色申告 (55万円・65万円控除) |

|---|---|---|

|

|

|

白色申告や、青色申告でも10万円の特別控除でよければ、複式簿記で記帳をする必要はなく、貸借対照表を作成する必要もありません。