本記事では固定資産のうち、減価償却(げんかしょうきゃく)などに関係する用語をピックアップし、個人事業主向けに解説します。なお、減価償却の具体的な方法などについては、別の記事で詳しく説明しています。

減価償却費の計算方法・仕訳例

目次

図と例でわかりやすく整理!

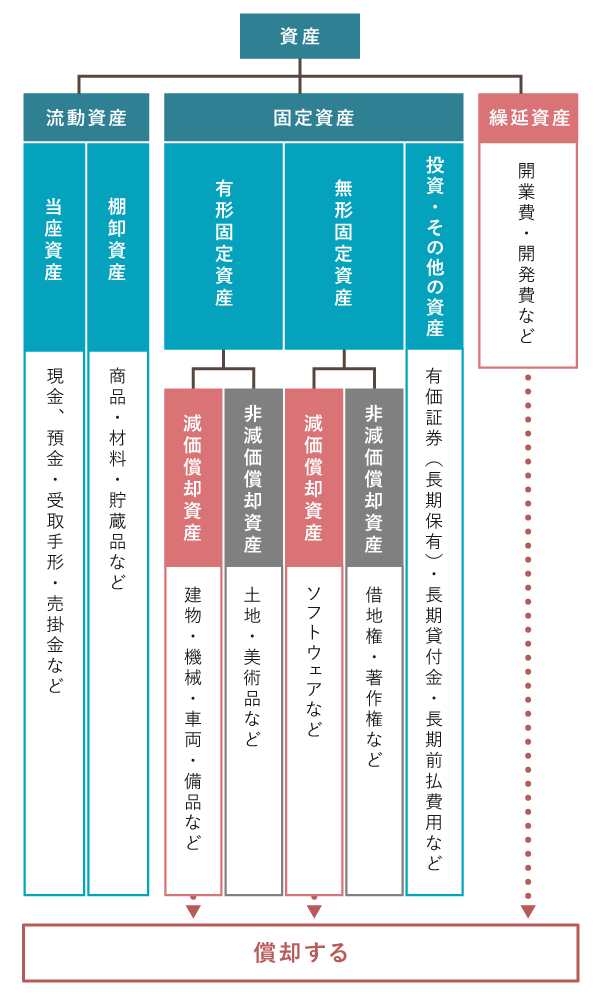

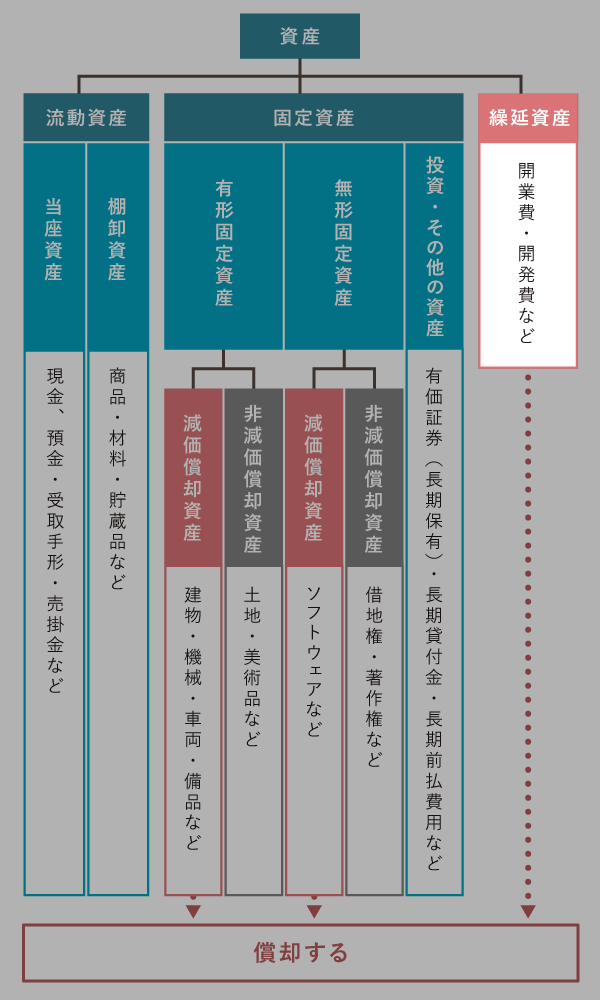

減価償却の対象となる固定資産を「減価償却資産」といいます。まずは全体像を大まかに把握できるよう、カンタンな図にまとめてみました。

「繰延資産」は、厳密にいえば減価償却の対象ではありません。しかし「資産として計上し、あとで償却して経費に振り替える」という点では、減価償却資産とよく似ています。確定申告で提出する決算書でも、繰延資産は「減価償却費の計算」欄に記入します。

ちなみに、固定資産税の税額計算などでは「償却資産」という用語も使われます。これも「減価償却資産」とは似て非なるものですから、きちんと区別しておく必要があります。償却資産については、後ほど詳しく説明します。

- 「償却(しょうきゃく)」ってどういう意味?

- 減価償却は、簡単に言えば、帳簿上での資産価値を減らして(減価)、それを経費計上により埋め合わせ(償却)すること。一方、繰延資産については、資産価値が減るわけではないので「減価償却」とは呼ばず、単に「償却」という。

減価償却資産

「減価償却資産」とは、事業に使われている「固定資産」のうち、時の経過とともに価値が減少するものを指します。一方「非減価償却資産」は、事業に使われていない固定資産か、時の経過によって価値が減少しない固定資産のことをいいます。

上図より、減価償却資産と非減価償却資産の部分をさらに整理すると、下表のようになります。

減価償却資産と非減価償却資産の主な例

| 減価償却資産 | 非減価償却資産 | |

|---|---|---|

| 有形固定資産 |

|

|

| 無形固定資産 |

|

|

※非減価償却資産の判定は、細かな基準などを踏まえて行う必要がある

固定資産は、物理的な実体があるかどうかで、有形・無形に分類することもできます。ただ、減価償却資産かどうかを区別する上では、有形・無形の区別は影響しません。

たとえば、物理的には摩耗しない無形固定資産であっても、商標権のように存続期間が短めの権利や、ソフトウェアのように陳腐化しがちなものは、減価償却資産に分類されます。

ちなみに、減価償却資産の取得価額(≒ 本体価格 + 購入にかかる諸費用)によっては、償却方法などを自由に選択できます。詳しくは以下の記事をご覧ください。

>> 減価償却・一括償却資産・少額減価償却資産

繰延資産

「繰延(くりのべ)資産」とは、ざっくりいうと、効果が1年以上に及ぶ費用のことです。これらの費用は、特別に“資産”として扱われます。ただ、個人事業主の場合、これに当てはまる費用は「開業費」か、一部の「長期前払費用」ぐらいしかありません。

実務において、繰延資産の取り扱いは、会計ソフトによってもまちまちです。償却して経費計上する際、「減価償却費」として処理してしまうこともあります。もちろんそれでも大きな問題はないのですが、以下の違いだけは知っておきましょう。

繰延資産と減価償却資産の違い – 個人事業の場合

| 繰延資産 | 減価償却資産 |

|---|---|

| 好きな年に好きな金額だけ償却すればよい =任意償却(or 均等償却) |

原則として減価償却をしなければならない =強制償却 |

※ただし「開業費」「開発費」以外の繰延資産は、任意償却不可

厳密に言えば、繰延資産は60ヶ月で均等償却するのが基本です。といっても、任意償却ができる以上、実質的には無意味なルールと言えます。均等償却を選んだとしても、途中でいつでも任意償却に切り替え可能です。

なお、例外として、任意償却できない繰延資産(店舗を借りるときの礼金など)も存在します。これは強制償却の対象で、償却方法なども細かく指定されています。ただし、20万円未満の「少額の繰延資産」なら、支出した全額がその年の必要経費となります。

>> 個人事業の「繰延資産」について詳しく

償却資産

「償却資産」は、固定資産税の対象となる資産のことであり、所得税における「減価償却資産」の単なる略語ではありません。固定資産税の対象となる資産は、大きく「土地・家屋」と「償却資産」の2つに分類されます。

固定資産税の対象となる資産

| 土地・家屋 | 償却資産 |

|---|---|

|

|

こう見ると具体的にどういうものが償却資産にあてはまるのかイメージしにくいかもしれませんが、たとえば高価なパソコンや業務用冷蔵庫などが償却資産に当てはまります。なお、以下のいずれかに当てはまるものは償却資産ではありません。

- 無形固定資産

- 自動車税などの課税対象となるべき資産

- 10万円未満の「少額の減価償却資産」

- 10万円以上20万円未満の「一括償却資産」

- 20万円未満の「リース資産(借用資産)」

たとえば50万円のソフトウェアは無形固定資産であり、減価償却をする必要があります。しかし、償却資産には含まれません。当然ながら土地・家屋でもありません。減価償却の対象であっても、固定資産税の対象にはならないものがあるということです。

その他の用語整理

減価償却資産は、使用可能期間や取得価額(≒ 本体価格 + 購入にかかる諸費用)によって、さらに細かく区分することができます。

「使用可能期間」と「法定耐用年数」の違い

減価償却は、資産ごとに定められた法的な「使用可能期間」の全期間にわたって行います。これを「法定耐用年数」といいます。たとえば、パソコンの法定耐用年数は4年、バイクなら3年です。これは、使用する実際の期間とは関係ありません。

なお、「使用可能期間」と「法定耐用年数」とを区別して考える場合もあります。たとえば、法定耐用年数が1年未満ではなくても、その業界において一般的な使用可能期間が1年未満であれば、次に述べる「少額の減価償却資産」に該当することがあります。

10万円未満の「少額の減価償却資産」- 消耗品費

以下のいずれかにあてはまる備品などは、「少額の減価償却資産」といいます。これは資産計上しません。ゆえに減価償却もしません。取得時に「消耗品費」として全額を必要経費に計上します。

- 法定耐用年数にかかわらず、使用可能期間が1年未満のもの

- 取得価額が10万円未満のもの

なお、青色申告の特典である「少額減価償却資産の特例」と名称がそっくりですが、別物です。この特例は、取得価額が10万円以上30万円未満の減価償却資産に対して適用されます(適用しても固定資産税の対象から外れるわけではありません)。

10万円以上20万円未満の「一括償却資産」

減価償却資産のうち、10万円~20万円のものは、取得した年の「一括償却資産」とすることもできます。複数の資産を一括償却資産とする場合、別々に償却せずに済み、まとめて一括で計算できます。また、法定耐用年数にかかわらず、必ず3年で償却します。

たとえば、ある年に12万円のパソコンと、18万円のバイクを事業用に購入したとします。これらを一括償却資産として計上すると、合わせて30万円です。これを3年にわたり、毎年10万円ずつ償却すればよいというわけです。

>> 減価償却・一括償却資産・少額減価償却資産を比較

まとめ

一般的に、入門的な説明においては、減価償却資産・繰延資産・償却資産などの用語が、「固定資産」とひとくくりに呼ばれることも多いです。しかし、国税庁のサイトなどでは厳格に使い分けられているので、それらを読み解くには、用語をきちんと知る必要があります。

減価償却資産の分類など

| 固定資産 | 1年以上の長期にわたって保有する資産 |

|---|---|

| 減価償却資産 | 事業に使われ、時の経過とともに価値が減少する固定資産 |

| 少額の減価償却資産 (≒ 消耗品費) |

・使用可能期間が1年未満の減価償却資産 or ・10万円未満の減価償却資産 |

| 一括償却資産 | 減価償却資産のうち、取得価額が10~20万円の資産 (任意で一括償却資産とすることができる) |

| 少額減価償却資産 (青色申告の特典) |

減価償却資産のうち、取得価額が10~30万円の資産 (要件を満たせば必要経費として扱える) |

※「~」は、「以上~未満」

繰延資産とは? – ざっくりおさらい

個人事業においては、主に開業費のことです。支出の効果が1年以上に及ぶ費用であるため、一旦「資産」に計上し、適切に償却して必要経費に計上します。開業費の他には、インターネットのドメイン取得時の費用などが該当することがあります。

償却資産とは? – ざっくりおさらい

固定資産税の対象で、土地・家屋を除いた資産のことです。減価償却資産でなくても、償却資産に該当する場合があるので要注意です。たとえば、法定耐用年数を超過した減価償却済みの資産でも、事業に使用可能であれば固定資産税の対象です。