前払費用を調べる上で「短期前払費用」や「長期前払費用」という言葉を目にしたことがあるのではないでしょうか。本記事では、個人事業の確定申告を前提に、この3つを分かりやすく整理しています。

目次

短期前払費用・前払費用・長期前払費用の整理

個人事業主は「短期前払費用」と「前払費用」だけ押さえておけばOKです。長期前払費用は主に企業会計上の区分であり、下表のように区別はできますが、個人事業の会計で取り扱う必要はありません。

個人事業の税務を前提に分類

| 短期前払費用 | 前払費用 | 長期前払費用 | |

|---|---|---|---|

| サービス完了日 | 支払日から1年以内 | 当年12/31より後 | 翌年12/31より後 |

| 取扱い | 必要経費 | 流動資産 | 固定資産 |

| 経費化の時期 | 当年 | 当年・翌年~ | 翌々年~ |

| 会計処理 | 当年の経費に | まず資産計上し、あとで経費に振り替え (減価償却をするわけではない) |

|

| 備考 | 細かな要件あり 科目名ではない |

これが最も重要 | 企業会計上の区分 |

「前払費用」

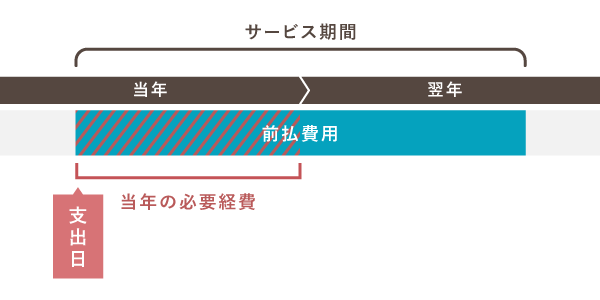

前払費用は、カンタンに言うと「まだ受けていないサービスに対して、すでに前払いした金額」のことです。税務上で正確には「翌年分~」に経費化するものだけを前払費用と呼びますが(詳細後述)、実務的には上表の理解で問題ありません。

「短期前払費用」

一般的に「短期前払費用」といえば、「翌年以降に経費計上すべき前払費用であっても、1年以内にサービスを受けるなどの要件を満たせば、支出した年の経費にしていいですよ」という特例的な取扱いを指します。

ただし、条文等で明記されているわけではない上に、要件が色々と細かいので、この取扱いが可能かどうかの判定には、慎重を要します(詳しくは後述します)。実際に適用するかどうかの判断は任意ですから、通常の「前払費用」の処理でも構いません。

「長期前払費用」

「長期前払費用」は、主に法人企業などが用いる、企業会計上の科目です。期末時点で、 1年以内に経費計上される部分を「前払費用」、それを超える部分を「長期前払費用」とします。このように使い分けるのは、流動資産と固定資産とを区別することが目的です。

ただ、個人事業においては、そもそも流動資産と固定資産とを区別しなくてはならないというルールはありません。したがって、前払費用と長期前払費用とを区別しなくても、特に問題はないのです。もちろん、きっちりしたい方は区別しても構いません。

そもそも前払費用とは?

「前払費用」は「資産」の科目です。事業のために、“継続的な”サービスを受ける契約を結び、なおかつサービス期間が翌年以降にわたる場合に用います。

税務上で厳密な話をすれば、前払い済み金額のうち、当年にサービスを受ける部分は前払費用ではありません。翌年以降にサービスを受ける部分だけを「前払費用」と呼びます。しかし、実務上はひとまず全額を「前払費用」として資産に計上して構いません。

引用前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうちその年12月31日においてまだ提供を受けていない役務に対応するものをいう。以下この項において同じ。)の額はその年分の必要経費に算入されないのであるが、その者が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する年分の必要経費に算入しているときは、これを認める。

所得税基本通達 37-30の2(短期の前払費用)

いったん前払費用として資産計上したものは、その年にサービスを受け終わった分だけ、必要経費に振り替えていくのが基本です。これさえ押さえておけば、短期前払費用や長期前払費用との違いがわからなくても、確定申告はなんとかなります。

前払費用に計上するものの例

- 火災保険料

- 備品のリース料(減価償却しないもの)

- レンタルサーバー費用(契約が長期にわたるもの)

- 借入金の利息

なお、上記の例に当てはまる支出であっても、年内でサービスを受け終わるものは、わざわざ前払費用として資産計上する必要はありません。

>> 年をまたいで家賃を前払いする場合の仕訳例など

前払金と前払費用の違い

「前払金」は、商品や“一時的な”サービスの提供を受ける前に、対価として前払いする金額をいいます。たとえば、新聞の折り込みチラシのような単発の広告宣伝費などが、前払金に該当します。前払金も、前払費用と同様に「資産」の科目です。

といっても、これらの違いは会計理論的な違いにすぎません。実務上は、前払金と前払費用を明確に使い分けなくても構いません。

個人事業の実務における「前払金」の考え方

「短期前払費用」

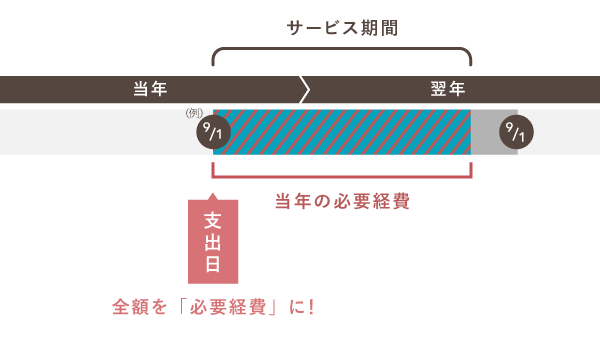

前払費用でも、支出した日から一年以内に提供されるサービスに関するものは、その支出の全額を、支出した年の経費にできます(ただし、翌年以降も同じ処理を継続すること)。これを「短期前払費用」といいます。「短期の前払費用」や「短期前払費用の特例」と表記されることもよくあります。

たとえば、当年9月1日に9月分~翌年2月分の事務所家賃として、120万円を前払いしたとします。支払ってから6ヶ月でサービスを受けるわけなので、短期前払費用の特例を適用すれば、その120万円をすべて当年の経費として扱えることになります。

ただし厳密には、一定の要件を満たす場合に限りますし、本当に要件を満たしているか自分で判断するのは容易ではありません。それゆえ、とくに大きな金額を「短期の前払費用」として処理する際は、税務署などで一度相談をすることをおすすめします。

もし見極める自信がなければ、この特例は無視して構いません。普通に「前払費用」として資産計上し、当年中にサービスを受ける分だけを当年の経費に振り替えましょう。

「短期前払費用の特例」の要件(以下のすべてを満たせばOK)

- 一定の契約に基づいて、その契約期間中に同じサービスをずっと受け続ける

- 支出日から1年以内にサービスの提供を受け終わる

- その年に対価の支払いが現実に完了している

- 翌年以降に時の経過に応じて必要経費に振り替えるものである

- 個別対応(売上原価など)の必要経費でない

- 短期の前払費用として処理した費用は、以後もずっと同じ処理を行う

なお上記の項目は、国税庁の所得税基本通達などを参考に、筆者がまとめたものです。とくに重要なポイントは「同じサービスをずっと受け続ける」という点です。専門的にはこれを「等質等量の役務提供」といいます。

>> 短期前払費用の要件を詳しく解説

基本的には「短期前払費用」という勘定科目はない

「短期前払費用の特例」を適用する場合は、支出した日付でいきなり「地代家賃」や「損害保険料」など、経費の科目で記帳してOKです。「短期前払費用」という科目を用いることは基本的にありません。

ただ、会計ソフトによっては「長期前払費用でない前払費用」ぐらいの意味で、「短期前払費用」という勘定科目が用いられることもあるようです。

「長期前払費用」

前払費用のうち、サービスの提供が翌々年以降にわたる部分を、とくに「長期前払費用」 といいます。企業会計上の資産区分において、前払費用は基本的に流動資産ですが、長期前払費用は固定資産として扱います。

固定資産といっても、長期前払費用は減価償却の対象ではないので、個人事業においては厳格に区別する必要はありません。仮に「長期前払費用」を「前払費用」として記帳しても、結局は資産計上することに変わりはないので、税務上は何の問題もないのです。

また、わざわざ「長期前払費用」と「前払費用」を区別して仕訳をしても、とくにメリットはありません。むしろ、長期前払費用から前払費用へ、前払費用から必要経費へと、時間経過とともに振り替えていく必要があるため、帳簿づけが煩雑になります。

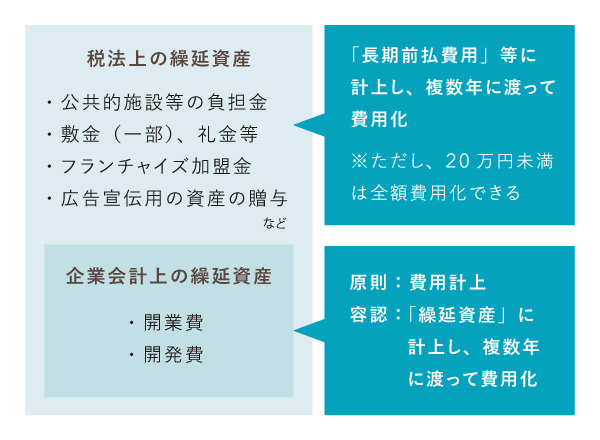

一部の繰延資産も「長期前払費用」として記帳する

ここは「長期前払費用」という言葉が出てくるものの、これまでの説明とは異質な部分なので、読み飛ばしても構いません。

繰延資産の中には、少ないケースではありますが、税法固有の繰延資産があります。このような繰延資産を処理する際には、固定資産に含まれる「長期前払費用」の勘定科目で計上しましょう。(固定資産 > 投資その他の資産 > 長期前払費用)

引用税法固有の繰延資産は、「投資その他の資産」に長期前払費用等の適当な項目を付して表示する。

これは「中小企業の会計に関する指針」ですが、個人事業の会計においても同様の処理ができます。なお、個人事業の繰延資産では「開業費」が重要ですが、開業費は本件に当てはまりません。

たとえば、事業所を借りる際に払う20万円以上の礼金などが、税法固有の繰延資産に該当します。帳簿上は固定資産に含まれる「長期前払費用」の科目で記帳しても、あくまで繰延資産としての処理をしましょう。繰延資産は基本的に、所定の期間で「償却」をしなくてはなりません。

>> 繰延資産の税務処理方法などを具体例で解説

まとめ

個人事業の場合、短期前払費用・前払費用・長期前払費用の3つは、基本的にはすべて「前払費用」として処理しておけば問題ありません。

前払費用は、サービス期間の長短にかかわらず資産計上し、提供を受けた後で経費に振り替えていくのが基本です。ただし「支出日から1年以内にサービス提供を受ける」などの要件を満たせば、支出日に経費計上することも可能です(短期の前払費用)。

個人事業の税務を前提に分類

| 短期前払費用 | 前払費用 | 長期前払費用 | |

|---|---|---|---|

| サービス完了日 | 支払日から1年以内 | 当年12/31より後 | 翌年12/31より後 |

| 取扱い | 必要経費 | 流動資産 | 固定資産 |

| 経費化の時期 | 当年 | 当年・翌年~ | 翌々年~ |

| 会計処理 | 当年の経費に | まず資産計上し、あとで経費に振り替え (減価償却をするわけではない) |

|

| 備考 | 細かな要件あり 科目名ではない |

これが最も重要 | 企業会計上の区分 |

上表で、長期前払費用が「固定資産」となっていますが、減価償却の対象ではありません。 前払費用と同様に、時間の経過にしたがって、最終的には経費に振り替えます。結局、税務上は同じ処理になるので、厳格に区別する必要はありません。