個人事業主向けに「固定資産」に関わる用語を説明します。減価償却をする・しないの判定基準や、減価償却費の計算方法など、実務的な内容については「減価償却」の記事をご覧ください。

目次

固定資産とは?

固定資産とは、貸借対照表における「資産」のうち、事業で1年を超えて使用する資産や、1年超の期間をかけて現金化・費用化する資産をいいます。たとえば、事業で使う車やパソコンのほか、ソフトウェアや著作権もこれに当てはまります。

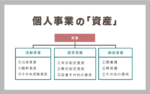

企業会計原則に従えば、固定資産は3種類に大別できます。

固定資産は3種類に大別できる

| ① 有形固定資産 | ② 無形固定資産 | ③ 投資その他の資産 |

|---|---|---|

| 物理的な形があるもの | 物理的な形がないもの | 長期投資などの目的で保有する有価証券や、その他のもの |

| ・建物 ・工具器具備品 ・土地など |

・ソフトウェア ・商標権 ・著作権など |

・長期保有の有価証券 ・長期貸付金 ・長期前払費用など |

「有形固定資産」や「無形固定資産」などの分類も、減価償却の方法や固定資産税の仕組みなどに少しだけ関係してきます。なので本記事では、ひとまず企業会計原則の分類に沿って、それぞれ主な科目について説明します。

「固定資産 = 減価償却資産」ではない

「固定資産 = 減価償却資産」ではありません。固定資産は「減価償却資産」と「非減価償却資産」の両方を含む概念です。関係を表にまとめると、下図のようになります。

このように、「有形固定資産・無形固定資産・投資その他の資産」の分類と、「減価償却資産・非減価償却資産」の分類は、別軸です。本記事では、前者の3分類に焦点をあてて解説します。

>> 減価償却の用語整理についてはコチラ

これから3分類を個別に見ていきますが、それぞれの説明にうつる前に、減価償却資産と非減価償却資産の軸でみた会計処理のポイントも確認しておきましょう。まずはどちらにも共通するポイントからです。

共通の会計処理

- 事業用のものだけを計上する

- 私用でも使っているものは家事按分をして、事業用の部分だけ計上する

- 取得価額(購入するのにかかった費用の合計)で判断する

減価償却資産と非減価償却資産で個別の重要ポイントは、下記のとおりです。

減価償却資産の会計処理

- 取得価額10万円以上のものは資産計上して、後に経費へ振り替えていくのが基本

- 取得価額10万円未満のものは「消耗品費」などで経費計上する

非減価償却資産の会計処理

- 10万円の基準はなく、少額のものでも資産計上する

① 有形固定資産

物理的に形がある固定資産を「有形固定資産」といいます。基本的には、減価償却の対象になります。ただし、時間経過によって価値が減少しないことが明らかな資産(土地や美術品など)は、減価償却の対象ではありません。

小規模な事業のフリーランスもおさえておきたいのが「工具器具備品」です。これには、主に事業用のパソコンやデスクなどが該当します。

注意点として、同じ有形固定資産でも、「建物」は減価償却資産、「土地」は非減価償却資産です。なお、仮設の物置のような簡易建物も、10万円以上で取得したら「建物」として扱います。

② 無形固定資産

物理的に形のない固定資産を「無形固定資産」といいます。無形であっても、ソフトウェアのように時間経過で陳腐化しやすいものや、商標権のように使用可能な期間が限られるものは、税法上、減価償却の対象です。

なお、減価償却する・しないに関わらず、無形固定資産は固定資産税の対象になりません。

「ソフトウェア」

代表例は、事業で使用するためのソフトやアプリです。そのほかに、製品として販売するアプリなどの元データも該当します。クラウドソフトなどで、サービスの対価として払ったものは「前払費用」などで処理します。

「商標権」

たとえば、商標調査やデザインの依頼料は「商標権」として減価償却の対象となります。なお、商標を使わせてもらうために払った権利金等は、商標権ではなく、税務上の「繰延資産」に分類されます。

「著作権」※事業において対価を得るために長期間保有する場合

税法上、著作権は非減価償却資産に分類されます。といっても基本的には、クリエイターから著作権ごと作品を買い上げる場合に使う科目と考えてかまいません。

【詳説】無形固定資産の減価償却

個人事業の場合、いまの税法においては、有形・無形の区別をそれほど意識する必要はありません。強いて言うなら、無形固定資産の減価償却は、以下の2点において有形固定資産と異なります。(実務的には大した違いではありません)

- 償却方法は「定額法」のみ(鉱業権に限り「生産高比例法」でもよい)

- 法定耐用年数の経過後に、備忘価額の「1円」を残さない

耐用年数が過ぎて減価償却が終わったあとも、その資産を事業に用いる限り、価値を「1円」として固定資産台帳などに記載し続ける必要があります。「備忘価額」というのは、この1円のことです。無形固定資産は、この処理をしません。

③ 投資その他の資産

「投資その他の資産」は、営業上で直接には利用されない資産で、1年以上にわたる長期投資などの目的で保有する有価証券などをいいます。1年以内に回収されない債権なども含まれます。

個人事業なら、これらの科目で資産計上すべきケースは少ないです。万が一、資産計上する際は、時価ではなく取得価額により評価します(個人事業の場合)。当然、経年劣化するようなものではないので、減価償却の対象でもありません。

「有価証券」

事業と関係なく個人的に取得した株などは、貸借対照表に記載しません。ですから、「有価証券」の科目を個人事業で使う機会はほとんどありません。もし、事業用のお金で個人的に株などを購入した場合は「事業主貸」で仕訳しましょう。

「長期貸付金」

「長期貸付金」も、個人事業ではあまり使用しない科目です。主に、従業員に貸し付けたお金などで、回収までの期間が1年超のものを指します。個人事業では、長期と短期を厳格に区別する必要がないので、単に「貸付金」としても構いません。

「長期前払費用」

事業のために、継続的なサービスを受ける際に用いる科目です。そのサービスのうち、翌々年以降の分として事前に支払った金額を「長期前払費用」として計上します。個人事業なら「前払費用」や「前払金」の科目で処理するほうが一般的です。

>> 短期前払費用・前払費用・長期前払費用の違い

青色申告決算書の貸借対照表

55万円 or 65万円の青色申告特別控除をねらう事業主は、貸借対照表(青色申告決算書の4ページ目)を作成する必要があります。減価償却の有無にかかわらず、事業用の固定資産はすべて「資産の部」に記載しましょう。

もともとの用紙には「流動資産」と「固定資産」の区別がハッキリと記載されていません。あえて区別を示すと、上図のようになります。なお、「ソフトウエア」など、表示したい科目がなければ、空欄部分に自分で書き足してもOKです。

青色申告決算書の書き方・記入例

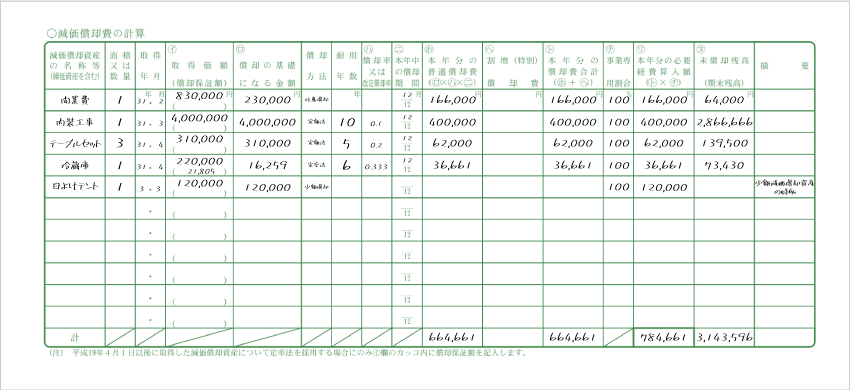

「減価償却費の計算」の記入欄について

確定申告で提出する決算書(収支内訳書か青色申告決算書)の「減価償却費の計算」欄には、減価償却資産に該当するものだけを記入します。(繰延資産がある場合は、例外的にそちらも記入する)

具体的な記入方法などは、以下の記事で丁寧に解説しています。

>> 収支内訳書の書き方【記入例付き】

>> 青色申告決算書の書き方【記入例付き】「減価償却費の計算」など

ちなみに、固定資産台帳についても、減価償却資産と繰延資産さえ記載していれば問題ありません。非減価償却資産は記入しなくてOKです。ただし、青色申告決算書4ページ目の貸借対照表には、非減価償却資産も記入します。

まとめ

一般的には、「減価償却資産」と同じ意味合いで「固定資産」と言うことも多いです。しかし実際には「固定資産」のほうが範囲が広く、減価償却の対象にならない固定資産も存在します。

企業会計原則に従えば、固定資産は3種類に大別できます。ただ、個人事業主なら、この分類はさほど気にしなくてOKです。ひとまず、個々の資産ごとに「減価償却する・しない」の区別を把握できていれば、確定申告はなんとかなります。

なお、減価償却をする際は、その固定資産が有形か無形かによって、税務上の処理が微妙に異なります。たとえば、下記のような違いがあります。

- 有形固定資産は「1円」の備忘価額を残すが、無形固定資産の場合は残さない

- 無形固定資産は「定率法」による償却ができない

といっても、こうした細かな違いは、日々の業務を通じて少しずつ把握していけば問題ありません。