個人事業主・フリーランス向けに、「賃借料(ちんしゃくりょう)」の勘定科目についてまとめました。仕訳方法や、地代家賃との違いをわかりやすく解説します。

目次

個人事業主の賃借料とは?

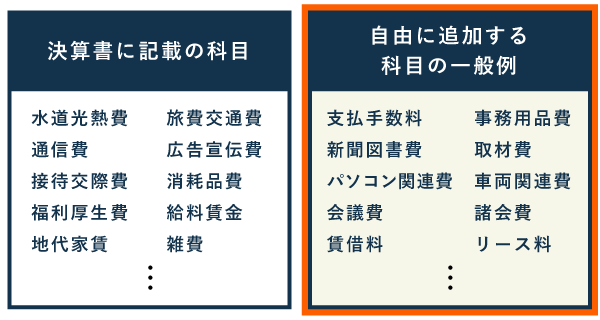

事業に必要なものを借りるとき、その費用は「賃借料」という勘定科目で経費計上できます。「賃借料」は、もともと決算書に記載のない科目ですが、備品などを借りる機会が多い人は追加しておくとよいでしょう。

賃借料の具体例

- コピー機のレンタル代

- オフィス家具のレンタル代

- 月極駐車場の利用料

- レンタルオフィスの使用料

- レンタルサーバーの利用料

- ポケットWi-Fiのレンタル代

賃借料の消費税区分は、ほとんどの場合で「課税」です(1ヶ月以上の借地料などを除く)。なお、消費税の納付義務がない免税事業者なら、消費税区分を気にする必要はありません。

賃借料と「地代家賃」などの違い

ものを借りる費用は「賃借料」以外の科目でも処理できます。たとえば、土地や建物を借りるときは、既存科目の「地代家賃」を使うのが一般的です。

| 費用 | 該当する勘定科目の例 |

|---|---|

|

地代家賃 |

|

通信費 |

どのような出費にしても、いちど科目を決めたら、原則としてその後も同じ科目を使い続けましょう(継続性の原則)。同じ出費について、都合よくコロコロと科目を変更するのはNGです。

賃借料の仕訳方法

記帳例① 年内に返却する場合

たとえば、出張用に2週間だけポケットWi-Fiをレンタルし、レンタル終了後にその代金(5,000円)を支払ったとします。この費用を「賃借料」の科目で経費計上する場合は、以下のように記帳しましょう。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年6月21日 | 賃借料 5,000 | 普通預金 5,000 | ポケットWi-Fi レンタル代 |

基本的には、上記のように支払ったタイミングで経費計上して構いません。これは「期中現金主義」にもとづいた記帳方法です。

- 期中現金主義とは

- 年内に完結する取引について、「実際にお金が動いた日」にだけ記帳をするという、簡易的な会計処理の考え方。取引が年をまたがない限り、期中現金主義で帳簿づけをしても税額計算に影響が出ることはない。

>>期中現金主義について詳しく

ただし、レンタル期間が年をまたぐときは「期中現金主義」の方法で処理できません。「前払い」と「後払い」で処理が異なるので、順番に説明していきます。

記帳例② レンタル期間が年をまたぐ場合(前払い)

| レンタル期間が1年以内の場合 | レンタル期間が1年を超える場合 |

|---|---|

| 支払時に全額を経費計上してOK (記帳例①と同じ) |

「前払費用」の科目を使って処理する |

年をまたぐレンタル料金を前払いする場合も、レンタル期間が「1年以内」であれば、支払時に全額を経費計上してOKです。

引用…(前略)…本年中に支払った金額が1年以内の期間のものであるときは、そのまま本年分の必要経費にしても差し支えありません。

※「白色申告の決算の手引き」でも同様

逆に「1年超」のレンタル料金を前払いすると、原則的には以下のような処理が必要になります。たとえば、レンタルサーバーを18ヶ月間借りるとして、代金の全額(36,000円)がレンタル開始時に引き落とされた場合は、次のように記帳します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年3月1日 | 前払費用 36,000 | 普通預金 36,000 | レンタルサーバー代 前払い |

| ・ ・ ・ |

|||

| 2026年12月31日 | 減賃借料 20,000 | 前払費用 20,000 | レンタルサーバー代 (10ヶ月分) |

| ・ ・ ・ |

|||

| 2027年12月31日 | 賃借料 16,000 | 前払費用 16,000 | レンタルサーバー代 (8ヶ月分) |

まず、支払時に代金の全額を「前払費用」として資産に計上します。そして、年末に当年分の利用料だけを経費に振り替えます。この例だと、2026年の経費にできるのは「3月~12月」の10ヶ月分だけです。

「前払費用」を使った会計処理について詳しく

記帳例③ レンタル期間が年をまたぐ場合(後払い)

| レンタル代金が「少額」の場合 | レンタル代金が「少額」でない場合 |

|---|---|

| 支払時に全額を経費計上してOK (記帳例①と同じ) |

「未払費用」の科目を使って処理する |

年をまたぐレンタル料金を後払いするときでも、その金額が「少額」なら、支払時に全額を経費計上してOKです。

引用…(前略)…少額な経費については、未払の整理をしないで、実際に支払った金額だけを必要経費にしても差し支えありません。

※「白色申告の決算の手引き」でも同様

ここでいう「少額」に明確な線引きはありませんが、国税局に確認したところ、強いて言えば「少額 = 数千円程度」とのことでした。したがって、レンタル料金が数万円に及ぶような場合は、以下のように処理しておくのがよいでしょう。

たとえば、9月~翌年2月までのオフィスチェアのレンタル代金(6万円)を、返却時に一括で支払う場合は、次のように記帳します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年12月31日 | 賃借料 40,000 | 未払費用 40,000 | 椅子レンタル料 9月~12月分 |

| ・ ・ ・ |

|||

| 2027年2月28日 | 賃借料 20,000 | 普通預金 60,000 | 椅子レンタル料 1月~2月分 |

| 未払費用 40,000 | 椅子レンタル料 前年分 |

||

まずは「9月~12月」の期間に対応する金額(4万円)だけを、決算時に経費計上しましょう。このとき、貸方は「未払費用」という負債の勘定科目にしておきます。そして、実際の支払時に残額(2万円)を経費計上し、同時に「未払費用」を消し込みます。

賃借料に関する疑問まとめ【Q&A】

- 賃借料と「地代家賃」の違いは?

- 「賃借料」には様々なレンタル費用が該当しますが、一般的に「地代家賃」は土地や建物の賃料にだけ使います。事務所の家賃などは「地代家賃」で処理しておきましょう。

個人事業主の地代家賃とは?消費税区分・賃借料との違いなど

- 駐車場代は賃借料に含まれる?

- 駐車場代は「地代家賃」として経費計上するのが一般的です。ただ、賃借料として処理しても大きな問題はありません。

- 賃借料の消費税区分は?

- 賃借料の消費税区分は、基本的に「課税」です。ただ、1ヶ月以上の借地料などは「非課税」になる場合もあります。

まとめ

- 賃借料は、必要に応じて任意で追加する科目

- 事業関連のレンタル費用は「賃借料」の科目で経費計上できる

- 建物や土地の賃料は「地代家賃」で処理するのが一般的

- 同様の取引は、毎回同じ科目で処理する(継続性の原則)

- 「賃借料」の消費税区分は基本的に「課税」

備品のレンタルなどを頻繁に利用する人は、「賃借料」の科目を設けておくとよいでしょう。家賃や駐車場代については、既存科目の「地代家賃」で処理できるので、わざわざ「賃借料」を使う必要はありません。

会計処理の方法 – 前払いの場合

| 年内に返却する | 年をまたいで借りる | |

|---|---|---|

| レンタル期間が1年以内 | レンタル期間が1年超 | |

| 支払時に必要経費に 計上してOK |

支払時に必要経費に 計上してOK |

「前払費用」を 使って処理する |

会計処理の方法 – 後払いの場合

| 年内に返却する | 年をまたいで借りる | |

|---|---|---|

| レンタル料金が少額 | レンタル料金が少額でない | |

| 支払時に 必要経費に計上してOK |

支払時に 必要経費に計上してOK |

「未払費用」を 使って処理する |

レンタル期間が年をまたがないなら、とりあえず簡単な記帳方法でOKです。年をまたいでも、一定の条件を満たせば、簡単な方法で記帳できます。条件を満たせない場合は、原則として「前払費用」や「未払費用」を使った処理が必要です。