中古の固定資産は、新品に比べて耐用年数が短くなります。中古品を減価償却する際は、耐用年数がどのくらい残っているかを計算しないといけません。耐用年数の算出ができたら、その耐用年数にしたがって減価償却していけばOKです。

目次

中古資産の耐用年数について

中古資産の減価償却においては、その資産の「法定耐用年数」をそのまま適用するわけではありません。原則的には、その中古資産を事業に使い始めてからの使用可能期間として見積もられる年数を、耐用年数とするように定められています。

この耐用年数の見積もりがテキトーに行われるのはもちろんダメで、確かな資料を用意した上で立証できる必要があります。しかし、中小規模の事業者がこのような厳密な見積もりを行うのは困難な場合が多いので、「見積もりが難しければ、簡便法でいいよ」ということになっています。

「簡便法」は、簡単な計算式で中古資産の耐用年数を算出する方法です。中小企業や個人事業の実務においては、大抵の場合、この簡便法によって中古資産の耐用年数を算出します。

中古資産の耐用年数を算出する方法について

- 原則的には厳密な見積もりで算出(専任の技術スタッフがいる大企業などがこの方法)

- 厳密な見積もりによる方法が困難であれば、簡便法でOK

簡便法の計算方法

簡便法は、その中古資産が法定耐用年数の全てを経過した場合としていない場合で、それぞれ計算式が異なります。

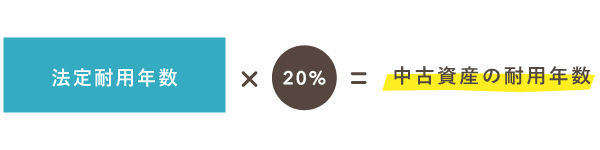

パターン① すでに法定耐用年数を経過した中古資産の計算式

算出した数字が「2」を下回る場合、耐用年数は「2年」に切り上げます。「2」を超える場合の小数点以下は切り捨てます。

たとえば7年落ちの普通自動車を中古で購入した場合、普通自動車の耐用年数は6年なので、この資産はすでに法定耐用年数を経過しています。よって、耐用年数はパターン①で算出します。

- 6年 × 0.2 = 1.2年

「2」未満のため、耐用年数は「2年」です。

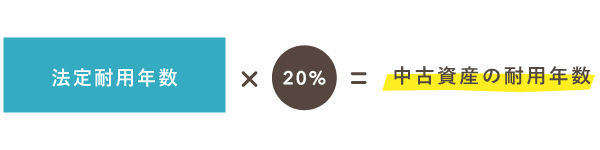

パターン② まだ法定耐用年数に到達していない中古資産の計算式

パターン①と同様に、算出した数字の小数点以下は切り捨てます。

たとえば2年落ちの普通自動車を中古で購入した場合、普通自動車の耐用年数は6年なので、この資産はまだ法定耐用年数に到達していません。よって、耐用年数はパターン②で算出します。

- (6年 - 2年)+(2年 × 0.2)= 4.4年

「4.4」の小数点以下は切り捨てるため、耐用年数は「4年」です。

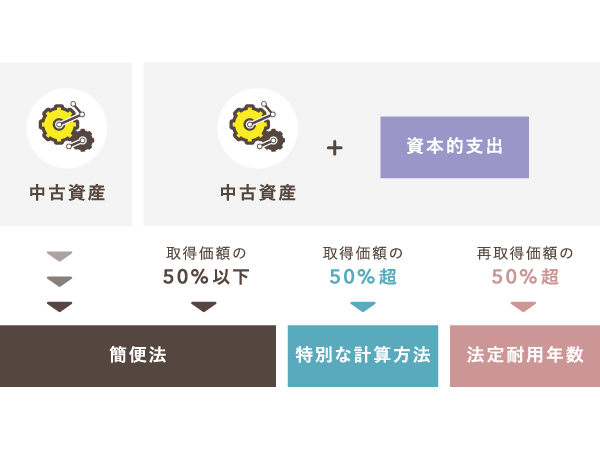

資本的支出が一定金額を超えたら簡便法は使えない

中古資産の購入と同時に改良などを加えた場合、この費用がある一定金額を超えると、耐用年数の計算に簡便法は使えなくなります。なお、固定資産(中古資産を含む)に対して新たな価値を加えたり、使用できる期間を伸ばしたりするときにかかる費用を「資本的支出」と呼びます。

中古資産の耐用年数に簡便法が使えないケース

- 資本的支出の金額が、その中古資産の「取得価額」の50%を超える場合……特別な計算方法を使う

- 資本的支出の金額が、その中古資産の「再取得価額」の50%を超える場合…法定耐用年数が適用される

中古資産の「取得価額」は、基本的に「再取得価額」よりも少なくなります。取得価額はその資産の購入にかかった費用のこと、再取得価額はその資産が新品の場合の取得価額を指します。

資本的支出が取得価額の50%を超える場合 – 特別な計算方法を使う

「資本的支出」の金額が取得価額の50%を超える場合、耐用年数は以下の式にあてはめて計算します。なお算出した数字の小数点以下は切り捨てます。

資本的支出が再取得価額の50%を超える場合 – 法定耐用年数を使う

「資本的支出」の金額が、再取得価額の50%を超える場合には、減価償却の計算時に法定耐用年数を使います。

たとえば、中古の機械(再取得価額150万円)を購入したと同時に、80万円の改良(資本的支出)を加えるときには、耐用年数の算出はせずに法定耐用年数を使います。

資本的支出は新たな減価償却資産とみなして記帳する

中古資産の購入と同時に改良などの資本的支出を加えた場合、この費用については新たな減価償却資産を取得したものと考えて記帳を行います。固定資産台帳や経費帳への記帳方法は、このとき取得した中古資産と同様です。

たとえば、中古の普通自動車を45万円で購入し、25万円かけて高性能のカーナビを取り付けた場合、合計した70万円を減価償却するのではなく、45万円と25万円を別々に分けて減価償却していきます。以下の例は、購入した中古車の耐用年数が4年の場合です。

このように、2つの減価償却を並行して行っていくということです。資本的支出の耐用年数は、対象の中古資産と同様なので、減価償却が終わるタイミングも一緒です。

まとめ – 中古資産の減価償却について

中古資産を減価償却する際には、一定の方法で算出しなければなりません。減価償却の計算方法自体は、新品の資産と変わりません。

中古資産の耐用年数を算出するときの重要ポイント

- 原則的に、中古資産の耐用年数は厳密な見積もりによって算出する

- 厳密な見積もりによる算出が困難な場合は「簡便法」を用いて算出する

- 中小企業や個人事業の実務においては「簡便法」で算出するのが一般的

- 資本的支出が一定金額を超えると、簡便法は使えなくなる

簡便法の計算方法

簡便法の計算方法には2パターンが用意されています。対象となる中古資産が法定耐用年数を経過しているかどうかによって、以下の計算式を使い分けましょう。

| すでに法定耐用年数を経過した 中古資産 |

まだ法定耐用年数に到達していない 中古資産 |

|---|---|

|

|

簡便法で算出した耐用年数が「2」を下回る場合、耐用年数は「2年」に切り上げます。また小数点以下は切り捨てます。

簡便法が使えないケース

購入した中古資産に、取得価額の50%を超える資本的支出や、再取得価額の50%を超える資本的支出があるときには、簡便法は利用できません。