個人事業の減価償却は「定額法」という方法で行うのが基本です。ただし「一括償却資産」や「少額減価償却資産の特例」に当てはまる固定資産については、別の方法も認められています。

目次

減価償却の方法は大きく3種類

減価償却の方法は、大きく分けると「定額法で償却する」「一括償却資産として償却する」「少額減価償却資産の特例を受ける」の3つです。どの方法が有利かは、状況によって異なります。

| 定額法 | 一括償却資産 | 少額減価償却資産 の特例 |

|

|---|---|---|---|

| 概要 | 耐用年数に応じて 経費にしていく |

3年間にわたって 1/3ずつ経費にできる |

全額を取得した年の 経費にできる |

| 対象者 | すべての事業者 | すべての事業者 | 青色申告者 |

| 取得価額 | 10万円以上 | 10万円以上 20万円未満 |

10万円以上 30万円未満 |

| 限度額 | なし | なし | 合計300万円(年間) |

| 固定資産税 | 対象 | 対象外 | 対象 |

本記事では、減価償却の方法ごとに特徴をざっくりと紹介していきます。減価償却の方法を迷っている個人事業主は参考にしてください。

- 【確認】そもそも「減価償却」とは?

- 時の経過によって価値が減っていく固定資産(減価償却資産)の取得に要した金額は、取得した年に全額が必要経費になるのではなく、その資産の使用可能期間にわたり分割して必要経費としていくべきものである。減価償却とは、このような固定資産の取得に要した金額を一定の方法により、年ごとに必要経費として配分する手続きのことを指す。

>> 減価償却の基礎知識を確認する

①「定額法」で償却する

一般的な減価償却の方法は、「定額法」と「定率法」です。個人事業主の場合は「定額法」が基本です。税務署に申請を出せば定率法で計算できますが、わざわざ定率法を選ぶのはこだわりの強い事業者くらいだと思っておきましょう。

定額法は、個人事業で最もベーシックな減価償却の方法です。減価償却費は、以下の計算式で求めます。

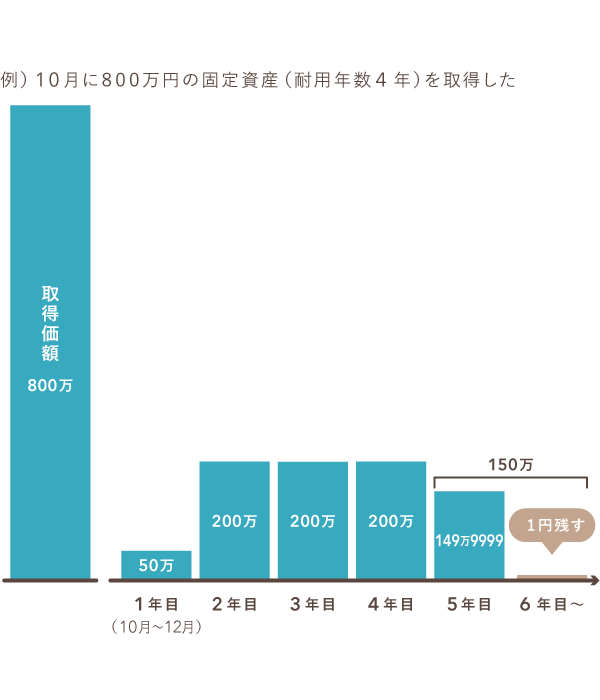

基本的には、毎年一定の金額を減価償却費として経費にできます。ただし、使用した月数の分をその年の減価償却費とするので、取得した年などは月割りでの金額になります。

上画像の6年目で残されている1円は「備忘価額」というもので、これは資産を処分するときまで残しておきます。

定額法の計算方法を仕訳例を詳しく

定率法について

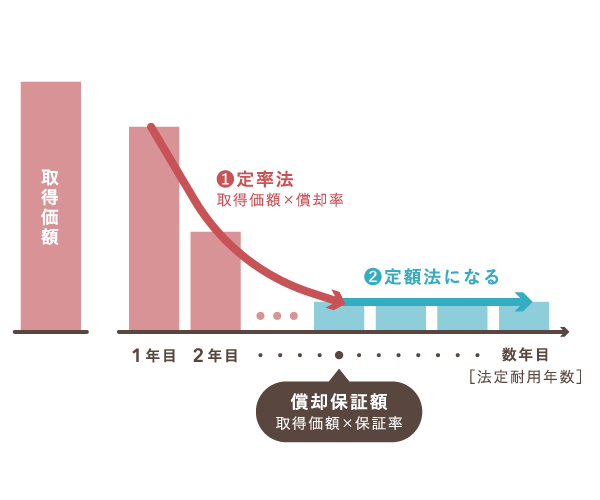

初めの年ほど減価償却費を多く計上でき、終わりが近づくにつれて減少していくのが「定率法」の特徴です。ただし、計算した金額が「償却保証額」に満たなくなったら一定の金額になります。

②「一括償却資産」として償却する

10万円以上20万円未満の減価償却資産は「一括償却資産」として減価償却することもできます。この方法では、耐用年数にかかわらず3年にわたって均等に償却します。

「一括償却資産」のポイント

- 取得価額が10万円以上20万円未満の資産が対象

- 耐用年数にかかわらず、全額を3年間で均等に経費計上できる

- 同じ年に取得した一括償却資産は、まとめて計算する

- 減価償却費の計算は、取得価額を3で割るだけ(月割り計算ではない)

- 一括償却資産とした資産は、固定資産税の対象から外れる

減価償却費を算出する際は、一括償却資産をいくつか取得していても個別には計算しません。まとめて一括で計算します。この意味で「一括償却資産」なのです。合計取得価額を3で割るだけなので、ラクに計算できます。

例として、同じ年に12万円のパソコンと15万円の応接セットを取得したケースで考えてみます。どちらも一括償却資産とする場合「27万円 ÷ 3」で算出するので、毎年9万円ずつを減価償却費として経費計上する、ということです。

また、一括償却資産は、固定資産税の対象にならないというメリットもあります。通常は、150万円相当を超える償却資産を持っていると、固定資産税が発生してしまいます。一括償却資産はその計算に含まれないのです。

>> 「一括償却資産」について詳しく

③「少額減価償却資産の特例」を受ける

「少額減価償却資産の特例」を受ければ、取得価額の全額を取得した年の経費にすることができます。ただし、この特例は「青色申告者である」など一定の要件を満たした事業者だけが受けられます。白色申告者は対象に含まれません。

「少額減価償却資産の特例」のポイント

- 取得価額10万円以上30万円未満の資産が対象

- 全額を取得した年の経費にできる

- 合計限度額は年間300万円

- この特例は青色申告の特典のひとつ

「少額減価償却資産の特例」なら、取得した年に全額を経費にできるので、会計処理がカンタンです。定額法や一括償却資産のような計算をする必要はありません。

ただし、1年のうちに適用できる金額は「300万円まで」と上限が定められているので気をつけましょう。なお、会計期間が1年に満たない場合(開業した年など)は、この上限も月割りとなります。

取得した年に経費にできる金額はどのくらい違う?

青色申告者が10万円以上20万円未満の減価償却資産を取得した場合は、これまで紹介してきた3つの方法から好きなものを選んで減価償却することができます。

ここでは「事務用デスク(12万円)を1月に取得して使いはじめた」という例で、取得した年の減価償却費を算出してみます。

- 定額法で償却した場合

- (120,000円 ÷ 8年) × (12ヶ月 ÷ 12ヶ月) = 15,000円

※ 事務用デスクの耐用年数は8年

- 「一括償却資産」として償却した場合

- 120,000円 ÷ 3 = 40,000円

- 「少額減価償却資産の特例」を受ける場合

- 120,000円

定額法で減価償却すると、だいたい毎年15,000円ずつを8年かけて償却していくこととなります。一方、少額減価償却資産の特例を受ければ、取得した年に12万円をまるっと経費にできます。

まとめ

| 定額法 | 一括償却資産 | 少額減価償却資産 の特例 |

|

|---|---|---|---|

| 概要 | 耐用年数に応じて 経費にしていく |

3年間にわたって 1/3ずつ経費にできる |

全額を取得した年の 経費にできる |

| 対象者 | すべての事業者 | すべての事業者 | 青色申告者 |

| 取得価額 | 10万円以上 | 10万円以上 20万円未満 |

10万円以上 30万円未満 |

| 限度額 | なし | なし | 合計300万円(年間) |

| 固定資産税 | 対象 | 対象外 | 対象 |

「とにかくすばやく経費計上したい!」という人は、一括償却資産として償却するか、少額減価償却資産の特例を受けるとよいです。特に、少額減価償却資産の特例なら、合計300万円分を取得した年の経費にできるので、場合によっては大きな節税効果を発揮します。

ただ、収入に対して経費が多すぎると、各種控除(青色申告特別控除など)を差し引く余地がなくなります。節税効率の観点からいえば、ある程度は黒字で、各種控除をフル活用できる状態が理想です。あえて複数年で償却した方がよいケースもあるということです。