使わなくなった固定資産(減価償却資産)を手放す際の会計処理を、「除却」と「売却」の2つに大別して紹介しています。それぞれの処理方法やポイントを、仕訳例と共にわかりやすく解説していきます。

目次

減価償却の概要をおさらい

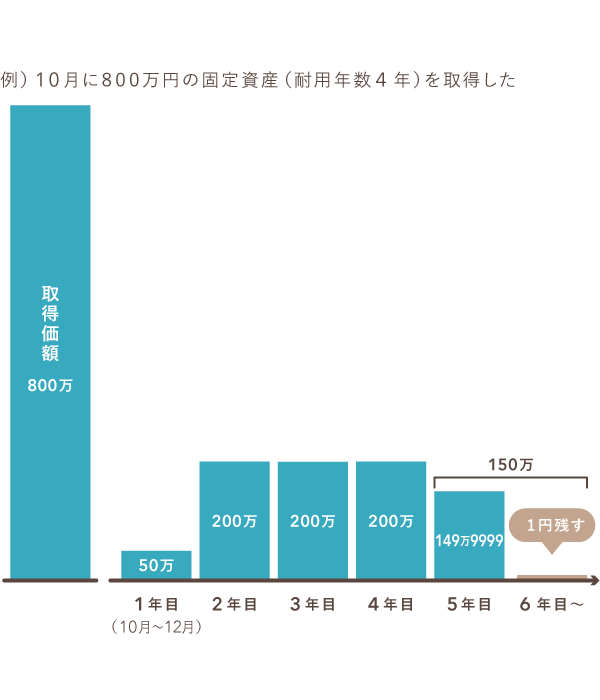

「減価償却」は、固定資産(減価償却資産)を購入したときにかかった費用(取得価額)を、耐用年数に応じて徐々に経費計上していくこと。一部の例外(美術品や株券など)を除き、ほとんどの固定資産は減価償却が必要です。

- 固定資産………取得価額が10万円以上かつ、使用可能な期間が1年以上のもの

- 取得価額………購入にかかった費用の総額(本体価格 + 送料や手数料など)

- 耐用年数………その資産が使用に耐えるとされる年数

減価償却の方法は3パターン

固定資産の償却方法は大きく分けて3パターンあり、取得価額に応じて利用できる方法が異なります。

| 基本の減価償却 | 取得価額を耐用年数で分割し、その年数に応じて経費にしていく |

|---|---|

| 一括償却資産の特例 | 取得価額を3等分して、3分の1ずつ3年間で経費にする |

| 少額減価償却資産の特例 | 取得価額の全額を購入年の経費にする(青色申告者のみ) |

固定資産を手放す際の会計処理

減価償却が途中、あるいは減価償却を終えた固定資産を事業で利用しなくなった場合は、専用の会計処理が必要です。処分方法を大きく分けると「除却」か「売却」のいずれかになります。

除却とは

固定資産を取り壊したり、廃棄した場合は「除却」の処理を行います。この除却によって生じた損失は「雑費」として経費計上します。その金額が多い場合などは「雑費」ではなく、「固定資産除却損」という勘定科目で経費計上しましょう。

また、たとえば機械としての価値はなくなっていたけれど、専門業者に廃材や鉄くずを買い取ってもらってお金を得た場合は「雑収入」で処理します。

売却とは

不要になった固定資産を売る場合には「売却」の処理を行います。個人事業主の場合、固定資産の売却で生じた損益に関しては、事業の損益には含めないことになっています。そのため「事業主貸」か「事業主借」の勘定科目を用いて仕訳します(詳細は後述)。

「除却」の処理方法 – 固定資産を廃棄するとき

不要になった固定資産を廃棄する際には「除却」を行います。たとえば、廃棄する固定資産がまだ償却の途中だった場合、未償却残高にあたる金額を下記のように経費計上します。本例は、未償却残高が30万円残っている冷房機器を除却する場合の仕訳例です。

複式簿記の記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 固定資産除却損 300,000 | 工具器具備品 300,000 |

冷房機器の廃棄 |

雑費の金額はあまり膨らむべきではないので、この場合のように未償却残高の金額が多いときには、「雑費」ではなく「固定資産除却損」という勘定科目を用います。

なお、すでに減価償却が終わっている固定資産の除却処理は、以下のように行います。下記は、すでに償却が終わった事務机を除却する場合の仕訳例です。

複式簿記の記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 雑費 1 | 工具器具備品 1 | 事務机 廃棄 |

このように、備忘価額として残しておいた1円を「雑費」に振り替えましょう。この場合は金額が少ないので、雑費で計上して構いません。

「売却」の処理方法 – 固定資産を売るとき

いらなくなった固定資産を売るのであれば「売却」に当たります。個人事業主の場合は、未償却残高と処分価額の差額を「事業主借」か「事業主貸」で処理します。また、売却を行った場合も、固定資産台帳から該当する資産を削除しておきましょう(売却した場合でも、会計ソフト上では「除却」の処理が一般的です)。

事業主貸・事業主借を分かりやすく!

たとえば、売却する固定資産がまだ償却の途中だった場合、以下のように仕訳を行います。本例は、3万円の未償却残高が残っている応接セットが、5万円で売れた場合の仕訳例です。これは帳簿価額よりも高値がついて、事業主が嬉しい場合です。

複式簿記の記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 現金 50,000 | 工具器具備品 30,000 | 応接セット売却 |

| 事業主借 20,000 |

個人事業主にとっては、固定資産の売却によって得た利益が、総合課税の譲渡所得に該当します。そのため、事業所得の損益には計上しません。なので、上記のように売却益を得た場合は「事業主借」で帳簿づけします。

ちなみに、償却が終わっていた固定資産の売却は、以下のように仕訳します。下記は、すでに償却が終わっていた応接セットが、5万円で売れた場合の仕訳例です。

複式簿記の記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 現金 50,000 | 工具器具備品 1 | 応接セット売却 |

| 事業主借 49,999 |

逆に、固定資産の売却で得た金額が、未償却残高よりも少なかった場合は下記のように「事業主貸」の勘定科目を用います。下記は、未償却残高が10万円残っているパソコンが、3万円で売れた場合の仕訳例です。

複式簿記の記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 現金 30,000 |

工具器具備品 100,000 | パソコン売却 |

| 事業主貸 70,000 |

ちなみに譲渡所得については、確定申告書に記入欄があるので、そちらに記入します。

「有姿除却」の処理方法 – 事業利用をやめたが廃棄もしない場合

「廃棄はしないものの、もう使わないので税務上で固定資産の除却損を計上したい」という場合には「有姿除却」を行います。廃棄や取り壊しにコストがかかるので、ひとまず廃棄はしないという場合の方法です。以下のいずれかに当てはまる固定資産は、有姿除却できます。

- 使用をやめ、今後事業で使用する可能性がないと認められる固定資産

- 特定の製品を生産するために専用で用いられていた金型などで、その製品の生産を中止したことにより、将来使用される可能性のほとんどないことが明らかなもの

たとえば、100万円の未償却残高が残っている器具Aを有姿除却する場合、以下のように仕訳します。

複式簿記の記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 固定資産除却損 970,000 |

工具器具備品 1,000,000 |

器具A 有姿除却 |

| 貯蔵品 30,000 |

この固定資産に処分価値がある場合は、その資産を売った場合の評価額を見積もって、「貯蔵品」として資産計上しておきます。

特例を適用した場合

減価償却に「一括償却資産の特例」や「少額減価償却資産の特例」を適用した場合、固定資産を除却したとしても、その仕訳をする必要はありません。

「一括償却資産の特例」を適用した場合、たとえ購入後すぐに固定資産を廃棄したとしても、減価償却は必ず3年間かけて行うことになっています。

「少額減価償却資産の特例」を適用した場合、購入したその年に全額の減価償却が終了するので、わざわざ除却の処理を必要としません。

| 一括償却資産の特例 | 少額減価償却資産の特例 | 通常の減価償却(定額法) |

|---|---|---|

|

|

|

上記いずれの場合も、固定資産台帳からは該当する固定資産を削除しておきましょう(会計ソフトで「除却」の処理を)。

まとめ – 固定資産を手放す際に行う会計処理について

事業利用をやめた固定資産(減価償却資産)には、専用の会計処理が必要です。個人事業においては「除却」と「売却」で経費の計上方法が異なるので、この区別をしっかり行いましょう。

不要になった固定資産の会計処理ポイント

- 固定資産を取り壊したり、廃棄した場合は「除却」を行う

- 除却による損失は「雑費」として経費計上する

- 除却による損失額が多い場合は「雑費」ではなく「固定資産除却損」で

- 不要になった固定資産を売る場合は「売却」を行う

- 売却で生じた損益は経費に計上せず「事業主貸・事業主借」で仕訳しておく

- 今後、事業利用をしないものの廃棄しない場合には「有姿除却」を行う

廃棄時の仕訳が不要なケース

「一括償却資産の特例」や「少額減価償却資産の特例」を適用して減価償却した固定資産は、廃棄時の仕訳が必要ありません。ただし、固定資産台帳からの削除は忘れずに行いましょう。