個人事業主・フリーランス向けに、「家内労働者等の必要経費の特例」についてまとめました。特例の対象者や、確定申告書類の書き方もわかりやすく解説します。

目次

「家内労働者等の必要経費の特例」とは?

「家内労働者等の必要経費の特例」は、事業所得・雑所得の計算における特例制度です。この特例を適用すれば、実際の必要経費が55万円未満であっても、55万円の必要経費を計上できます。

ちなみに、語感は似ていますが、「家内労働者等」と「事業専従者」は全くの別物です。「事業専従者」は、簡単に言うと家族従業員のことです。

「家内労働者等の必要経費の特例」の対象者

下記のどちらかに該当する人は、「家内労働者等の必要経費の特例」の対象になります。

- 内職により収入を得ている人

- 特定の者に対して継続的に人的役務の提供を行うことを業務とする人

※ どちらもその業務によって事業所得か雑所得を得ていることが前提

②は、特定の取引先に対して継続的に、労働力を提供する人のことです。ウーバーイーツの配達員なども、これに該当する可能性があります(詳細は後述)。

① 内職者で収入を得ている人

「家内労働者」は、いわゆる「内職者」のことです。製造・加工を委託されて、材料などの提供を受け、自ら製造・加工を行って納品する人をいいます。家内労働者に対しては、必ず「家内労働手帳」が交付される決まりです。

家内労働者の要件(簡易版)

- 製造・加工業者や販売業者、請負業者から委託を受ける

- 材料の提供を受け、製造、加工など*に従事する

- 委託業者が本業として取り扱っている物品の製造加工などを行う

- 主に労働の対価を得るために働く

- 原則として他人を雇わない(同居家族とともに働くのはOK)

*物品の販売などのセールスマン、運送などの仕事をする者は除く

厚生労働省は、上記の要件をすべて満たす人を「家内労働者」と定義しています(全国で約10万人)。家内労働手帳を持っていれば、基本的には特例の対象と考えて構いません。

なお、手帳の様式については、これという決まりはありません。通常の伝票で代用される場合も多いです。

② 特定の者にのみ労働力を提供する人

「特定の者に対して継続的に人的役務の提供を行うことを業務とする者」も、家内労働者と同じく特例の対象になりえます。このような人を含めて「家内労働者“等”」と呼びます。

国税庁が示す具体例(家内労働者以外の対象者)

- 外交員(保険、不動産販売など)

- 集金人(NHK、新聞など)

- 電力量計の検針人

上記はあくまで一例です。法令では「特定の者に対して継続的に人的役務の提供を行うことを業務とする者」と定められています。これに当てはまれば、上記以外でも、業種を問わず特例の対象になりえます(租税特別措置法施行令18条の2)。

ただ、国税庁は具体的なガイドラインを示していません。したがって、個別のケースごとに、各自で判断する必要があります。

【具体例】ウーバーイーツ配達員は対象?

ウーバーイーツの配達パートナーを例に、「特定の者に対して継続的に人的役務の提供を行うことを業務とする者」に当てはまるのかを考えてみましょう。以下の2点をクリアできるか、検討することになります。

- 取引が「特定の者に対して継続的」に行われているか

- 業務の内容が「労働力(人的役務)の提供」であるか

「特定の者に対して継続的」について

配達パートナーは、こちらの点でアウトになる可能性が高いです。仮に現在、配達業務をウーバーイーツに限定しているとしても、販路変更・拡大(他アプリでの配達)が容易であることが懸念点です。実際「最近できた他アプリでの配達も始めてみた」という事業者も多いでしょう。

ただし、地域によっては利用可能なアプリが長らく変わらないということもあるでしょうから、個々の判断は管轄の税務署に問い合わせてみてください。

「労働力の提供」について

配達パートナーは、ウーバーイーツ社から委託を受けて「配達する」という労働を行っています。したがって、その業務は「労働力(人的役務)の提供」であると考えられます。

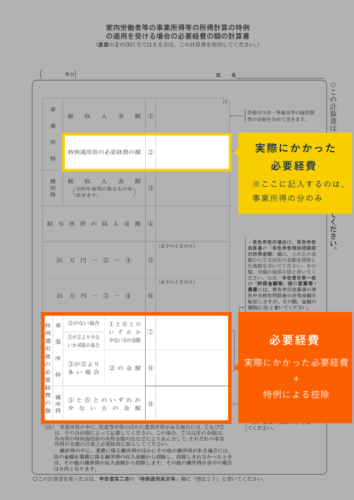

必要経費の計算方法(計算書の書き方)

このように「最大55万円まで必要経費として認める」というのが基本的な考え方です。本特例によって必要経費が55万円を超えることはありません。(「実際にかかった必要経費に、さらに55万円が上乗せされる」と考えるのは誤り)

なお、上図はあくまで、基本的な考え方をわかりやすく図示したものです。実際にこの特例を受ける際は、国税庁が公開している以下の計算書を使いましょう。指示通りに数字を入れれば、仕組みがわからない人でも正しい計算結果が得られます。

家内労働者等の特例を受ける場合の必要経費の計算書(DL)- 国税庁

確定申告の提出書類

以下の書類に必要事項を記入して、確定申告を行うと特例を適用できます。「家内労働者等の特例を受ける場合の必要経費の計算書」については、一定の要件に該当する人のみ添付が必要です(詳しくは後述)。

- 確定申告書類(決算書や申告書)

- 家内労働者等の特例を受ける場合の必要経費の計算書*

*正式には「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」という

確定申告書類への記入

全員が記入するのは、申告書第二表の「特例適用条文等」の欄です。以下のように「措法27」と記入しましょう(租税特別措置法27条のこと)。

さらに、特例を受ける所得について、下記のように該当箇所へ「(特)」と記入します(電子申告の場合「(特)」の記号は省略可能)。このとき「収入 - 特例適用後の必要経費」の計算結果を記入します。

| 事業所得のみ(白色申告) | 事業所得のみ(青色申告) | 雑所得のみ |

|---|---|---|

|

|

|

|

|

|

※ 記入例はいずれも、収入200万円・実際の必要経費30万円・特例適用後の必要経費55万円の場合

計算書の添付について

以下の両方にあてはまる場合、「家内労働者等の特例を受ける場合の必要経費の計算書」を確定申告書に添付する必要はありません。

- 事業所得と雑所得のどちらか一方のみを得ている

- 給与収入を得ていない

上記のどちらか一方でも満たしていない場合は、計算書を添付しなくてはいけません。電子申告をする場合は、この計算書のみ紙で作成して別途郵送などで提出すればOKです。

家内労働者等の必要経費の特例に関するQ&A

- 実際の経費が55万円を超えた場合は?

- 実際の経費が55万円を超えた場合は、実際の金額を必要経費として計上できます。特例はあくまで最低保障の仕組みなので、実際の方が大きい場合はそちらを優先します。

- この特例を使うと帳簿付けは不要?

- 帳簿付けが不要になるわけではありません。ただし、実際の経費の証明を細かく揃えなくても済む点がメリットです。

- 白色申告でも特例を利用できる?

- 家内労働者等の必要経費の特例は、白色申告・青色申告のどちらでも利用可能です。

- この特例を使える収入の上限はある?

- 収入額に制限はありません。

- 特例を受けるために事前申請は必要?

- 事前の申請は不要です。確定申告の際に、必要な書類を揃えて提出すればOKです。

まとめ

「家内労働者等の必要経費の特例」の重要ポイント

- 実際の必要経費が55万円未満でも、55万円まで必要経費にできる

- 「家内労働者(いわゆる内職をする人)」が対象

- 「特定の者に継続的に人的役務の提供を行うことを業する者」も対象

- 同時に給与収入も得ている場合は、必要経費にできる額が減る

- 給与収入が55万円以上の人は、特例を受けられない

ちなみに「こんな制度知らなかったよ~」という人は、「更正の請求」という手続きをしましょう。そうすれば、過去に行った確定申告についても、さかのぼってこの特例を適用できます。