個人事業主・フリーランス向けに、「貸倒金」と「貸倒引当金」についてまとめました。ちょっと難しい部分も多いので、とにかくわかりやすく解説します。

目次

「貸倒金」とは?

取引先の倒産や経営悪化により、売掛金や貸付金が回収不能(貸し倒れ)となった場合、その損失額は「貸倒金(かしだおれきん)」の勘定科目で経費計上できます。「貸倒損失」とも呼ばれますが、どちらで記帳しても問題ありません。

貸倒金の対象となるのは、売掛金や未収金、事業上の貸付金など。売掛金や未収金とは、簡単に言うと「後払いで受け取る売上金」のことです。なお、相手が得意先でも、個人的な金銭の貸付は「事業上の貸付金」に含まれません。

貸倒金の消費税区分

貸倒金を経費計上する際の消費税区分は「受け取るはずだった売上」の消費税区分と同じです。つまり、商品やサービスの提供などといった「課税取引」の貸倒金なら「課税」扱い。土地の貸付けなどの「非課税取引」の貸倒金なら「非課税」扱いになります。

「貸倒金」と「貸倒引当金」の違い

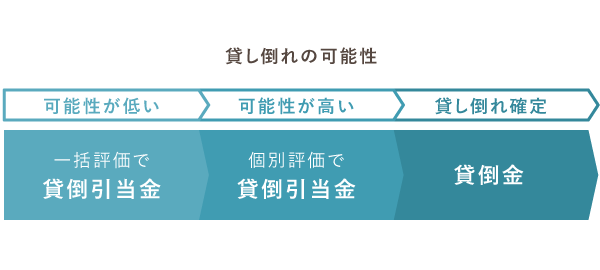

ざっくり区別すると、回収できないことが”確定”したお金は「貸倒金」、確定はしてないけど”回収できなくなりそう”なお金は「貸倒引当金」として処理します。この2つは似ていますが、処理の方法が大きく異なります。(貸倒引当金については記事の後半で詳しく解説します)

貸倒金を経費計上できる要件

回収不能な売掛金などを「貸倒金」として経費計上するには、そのお金を回収できないことが明らかである必要があります。そのため、貸倒金が計上できるのは、主に以下のいずれかに当てはまる場合のみです。

- 債務者(取引先)が法的な手続きなどで支払いを免除された場合

- 債務者の資産状況などから全額が回収できないと明らかになった場合

- 債務者との継続的な取引を停止してから一定期間支払いがない場合

少し複雑な内容になりますが、一個人の判断で「回収できない」と証明するのは難しいということです。判断に困る場合は、税務署などに相談しましょう。

債務者が法的な手続きなどで支払いを免除された場合

取引先が法律に基づく裁判手続きなどで支払いを免除された場合、その免除された金額を「貸倒金」として経費計上できます。なお、支払能力のない取引先に対して、支払い免除の通達を書面で行った場合も同様に計上できます。

債務者の資産状況などから全額が回収できないと明らかになった場合

取引先の倒産や自己破産などの手続きが済み、売掛金などが「部分的にも回収できない」と明らかな場合は、その金額を「貸倒金」として経費に計上できます。一部を返済するための財産などが残っていると判断される場合、このパターンには当てはまりません。

債務者との取引を停止してから一定期間支払いがない場合

継続的に取引をしていた得意先の経営状況が悪化し、取引を停止した場合は、それから1年以上経っても支払いがない金額などを「貸倒金」として経費計上できます。たまたま一度だけ取引をした相手なら、このパターンには該当しません。

貸倒金の記帳方法

貸倒金の記帳例について、売掛金が発生したタイミングから見ていきます。なお、以下は55万円・65万円の青色申告特別控除を受けるために必要な「複式簿記」の記帳例です。

たとえば、A社に商品を販売し、その売上50万円を後払いで受け取る場合、以下のように仕訳します。「売掛金」とは、「後払いで受け取る売上金」というような意味の勘定科目です。

【販売した時】売上金額を「売掛金」に計上する

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年1月10日 | 売掛金 500,000 | 売上 500,000 | A社 掛売上 |

その後、A社の倒産によって売掛金50万円が回収できなくなったら、貸し倒れが確定したタイミングで以下のように仕訳します。

【回収不能が確定した時】「売掛金」を「貸倒金」に振り替える

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年12月20日 | 貸倒金 500,000 | 売掛金 500,000 | A社倒産による 貸倒処理 |

売上50万円は、その年の売上に計上されたままになります。しかし、経費として「貸倒金」の50万円が帳簿につくので、この取引に関してはプラスマイナス0になるということです。

単式簿記の場合

単式簿記の場合は、まず売上が発生した時点で、売上として50万円を記帳します。

| 日付 | 売上 | 摘要 |

|---|---|---|

| 20XX年1月10日 | 500,000 | A社 掛売上 |

そして、貸し倒れが確定した時点で、「貸倒金」として50万円を記帳します。これで売上と経費が50万円ずつ計上され、プラスマイナス0になります。

| 日付 | 貸倒金 | 摘要 |

|---|---|---|

| 20XX年12月20日 | 500,000 | A社倒産による 貸倒処理 |

ちなみに、期をまたぐ場合は、まず当年の売上として50万円がカウントされます。そして、翌年以降に取引先の貸し倒れが確定したタイミングで、「貸倒金」として経費を計上することになります。このようなズレを軽減する手段として、次に紹介する「貸倒引当金」があります。

「貸倒引当金」とは?

回収できなくなりそうなお金は「貸倒引当金(かしだおれひきあてきん)」に計上し、経費と見なすことができます。回収不能が確定していなくても処理できる、というのが「貸倒金」との違いです。

回収できなくなりそうなお金を「貸倒引当金」として経費計上する際には、「個別評価」と「一括評価」という2種類の方法があります。経費計上できる金額は、この評価方法によって異なります。

- 個別評価……条件は厳しいが、たくさん計上できる

- 一括評価……条件はゆるいが、あまり計上できない(青色申告者限定)

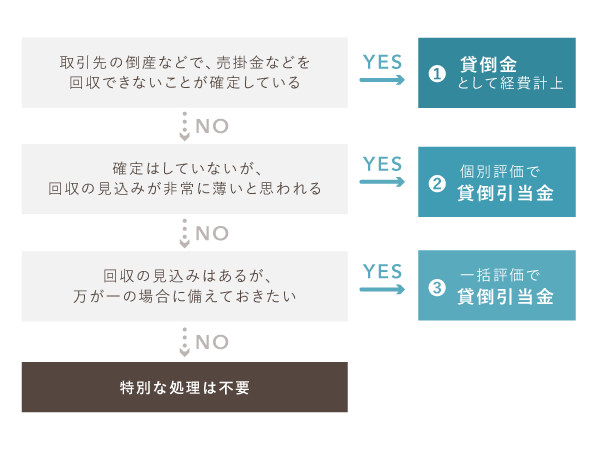

ざっくり整理すると、下図のようになっているわけです。まず、個別評価の条件を満たせるか確認し、個別評価が適用できない場合に一括評価を選択しましょう。

なお、売掛金などの一部をいったん「貸倒引当金」に計上しても、貸し倒れしなかった場合は、その金額を翌年の所得に戻し入れなくてはなりません。したがって、むやみに貸倒引当金を計上しても、基本的に節税効果はありません。

貸倒引当金を経費計上する方法

① 個別評価

回収できなくなる可能性が高いと判断される売掛金などは、「個別評価」の方法で貸倒引当金に計上します。白色・青色どちらでも適用できますが、確定申告の際に計上額などを記入した専用書類の提出が必要です。

以下のいずれかに該当する売掛金などは、個別評価の方法で「貸倒引当金」に計上できます。

個別評価の対象となる主な例

- 法令の規定による決定などによって、債務者が支払いを猶予された場合

- 債務者の経営悪化などから、部分的にしか支払いができないと認められる場合

- 債務者が会社更生や破産などの手続きを開始した場合

上記1の場合は「おおよそ5年以上あとに支払われる予定の金額」、2の場合は「支払いができない部分の金額」がそれぞれ経費計上できます。3の場合は、その債務者に対する売掛金などの「2分の1」だけが計上できます。

② 一括評価

個別評価の条件を満たせなくても、「一括評価」の方法なら売掛金や貸付金の”一部”を貸倒引当金に計上できます。「一括評価」を選択できるのは青色申告者のみです。

一括評価の計算方法はシンプルです。年末時点における「売掛金などの合計金額の5.5%」が、貸倒引当金として経費計上できる上限になります(金融業の場合は3.3%)。上限いっぱいの金額を経費計上するのが一般的です。

ちなみに、個別評価で計上する金額については、計算式の「売掛金などの合計額」に含みません。つまり、複数の取引先に対して売掛金がある場合などは、一部だけを個別評価で経費計上し、残りを一括評価で計算する、ということもできます。

貸倒引当金の記帳方法

「貸倒引当金」は、売掛金などの資産を計算上で減らすための、いわば架空の「マイナス資産(負債)」です。「貸倒引当金」自体は経費の勘定科目ではないので、算出した金額を経費計上する際には「貸倒引当金繰入」という勘定科目を使います。

たとえば、決算の時点で50万円の売掛金があり、それを一括評価で経費計上する場合は、以下のように仕訳します。経費計上できる金額は、50万円の5.5%で27,500円です。

貸倒引当金を経費計上する

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2025年12月31日 | 貸倒引当金繰入 27,500 |

貸倒引当金 27,500 |

2025年の 貸倒引当金 |

上記のように「貸倒引当金繰入」を計上した翌年、売掛金の全額が問題なく支払われたら、前年に経費計上した分を所得に戻し入れます。その場合、決算時に「貸倒引当金繰戻」の勘定科目を使って、以下のように仕訳をします。

【貸し倒れしなかった場合】貸倒引当金を所得に戻し入れる

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年12月31日 | 貸倒引当金 27,500 |

貸倒引当金繰戻 27,500 |

貸倒引当金の 繰り戻し |

ちなみに、先程のように貸倒引当金を計上した翌年、売掛金50万円が「思ったとおり回収不能になった!」という場合は、貸し倒れが確定したタイミングで以下のように仕訳します。

【貸し倒れした場合】貸倒引当金の金額以外を貸倒金に計上する

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年10月20日 | 貸倒金 472,500 | 売掛金 500,000 | A社売掛金の 貸し倒れ |

| 貸倒引当金 27,500 |

青色申告決算書の記入方法(貸倒引当金の明細)

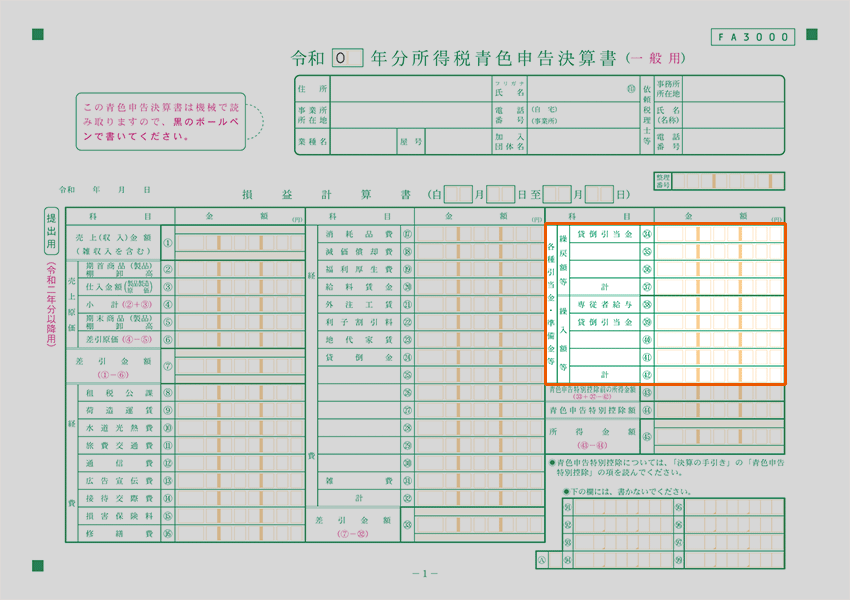

一括評価の計算方法を用いて「貸倒引当金」を計上する際は、確定申告で提出する「青色申告決算書」の2ヶ所に金額の明細を記入します。2つの記入欄は、それぞれ1ページ目と2ページ目にあります。

| 青色申告決算書1ページ目 | 青色申告決算書2ページ目 |

|---|---|

|

|

青色申告決算書1ページ目の記入欄

| 記入欄 | 記入内容 |

|---|---|

| ㉞ | 前年「貸倒引当金」に計上し、結果的に貸し倒れしなかった金額がある場合は、その金額を記入します。 |

| ㊴ | 当年「貸倒引当金」に計上する金額を記入します。個別評価の方法を全く使っていない場合は、一括評価で計算した金額のみです。 |

ここでは、新たに計上する「貸倒引当金」(㊴)の金額から、前年に計上した金額(㉞)を差し引いて、所得から差し引く(もしくは戻し入れる)金額を算出します。

青色申告決算書2ページ目の記入欄

| 記入欄 | 記入内容 |

|---|---|

| ① | 個別評価で計上する金額を記入します。一括評価の方法しか使っていなければ空欄でOK。 |

| ② | 一括評価の対象となる売掛金などの合計額を記入します。 |

| ③ | ②に5.5%をかけた金額を記入します(金融業の場合は3.3%)。これが、一括評価で計上できる限度額になります。 |

| ④ | 当年、一括評価で「貸倒引当金」に計上する金額を記入します。基本的には上限いっぱいまで計上すればよいので、③と同じ金額でOKです。 |

| ⑤ | 個別評価と一括評価で計上する合計金額を記入します(①+④)。 |

なお⑤の金額は、1ページ目の㊴に記入したものと必ず一致します。また、個別評価の方法を使っていない場合は、④とも同じ金額になります。

貸倒金・貸倒引当金に関する疑問まとめ【Q&A】

- 貸倒金と貸倒引当金の違いは?

- ひとことで言うと、貸倒金は「実際に回収できなくなったお金」で、貸倒引当金は「回収できなくなりそうなお金」です。貸倒金は全額を経費計上できますが、貸倒引当金は”念のため一部を経費計上しておこう”という仕組みです。

- 貸倒金を経費計上するときの消費税区分は?

- 貸倒金を経費計上するとき、その消費税区分は「受け取るはずだった売上」の消費税区分と同じにします。課税取引(商品やサービスの提供など)の貸倒金なら「課税」扱いで、非課税取引(土地の貸付けなど)の貸倒金なら「非課税」扱いです。

- 貸倒金が認められないケースは?

- 「回収不能」と認められる条件を満たしていない場合は、貸倒金を経費計上できません。たとえば、回収努力をしていない場合や、まだ返済可能性が残っている場合は認められません。

- 貸倒引当金はたくさん計上したほうがお得?

- むやみに貸倒引当金を計上しても、基本的に節税効果はありません。「貸倒引当金に計上したけど、翌年に回収できた」という場合は、回収した金額を翌年の所得に戻し入れなくてはなりません。つまり、貸倒引当金を計上した年は節税できますが、そのぶん翌年の税金は増えるわけです。

- 白色申告でも貸倒引当金を計上できる?

- 白色申告の個人事業主でも、「個別評価」の方法であれば貸倒引当金を計上できます。一方、「一括評価」の方法で貸倒引当金を計上できるのは青色申告者だけです。

これって貸倒金に計上できる?判別フローチャート

取引先の倒産などによって回収できなくなった売掛金・未収金・貸付金などは、「貸倒金」や「貸倒引当金繰入」の勘定科目で経費に計上できます。以下のフローチャートに沿って、自分が抱える売掛金などをどのように処理できるか確認しましょう。

①「貸倒金」として経費計上できる場合

- 債務者(取引先)が法的な手続きなどで支払いを免除された場合

- 債務者の資産状況などから全額が回収できないと明らかになった場合

- 債務者との継続的な取引を停止してから一定期間支払いがない場合

上記のようなケースに当てはまる売掛金などは「貸倒金」として経費に計上できます。とはいえこの場合は、回収不能であることを明確に証明できなくてはならないため、判断に迷ったら税務署などに相談しましょう。

②個別評価の方法で「貸倒引当金」に計上できる場合

- 法令の規定による決定などによって、債務者が支払いを猶予された場合

- 債務者の経営悪化などから、部分的にしか支払いができないと認められる場合

- 債務者が会社更生や破産などの手続きを開始した場合

回収不能が確定していない場合も、一定の金額を「貸倒引当金」に計上できます。個別評価の対象は、上記のような「回収不能になる可能性が高い」売掛金など。なお個別評価の方法を用いる際は、確定申告で専用の明細書を提出する必要があります。

③一括評価の方法で「貸倒引当金」に計上できる場合

「貸倒金」や「個別評価の貸倒引当金」の対象とならない売掛金などは、一括評価の方法で「貸倒引当金」に計上できます。この場合、経費として扱えるのは、対象となる売掛金などの5.5%のみです(金融業の場合は3.3%)。

ちなみに、「貸倒引当金」に計上した売掛金などが貸し倒れしなかった場合は、その金額を翌年の所得に戻し入れる必要があります。そのため、長い目で見れば「貸倒引当金」に節税効果はありません。