新型コロナに伴う貸付金(あとで返すべきお金)について、借入時や返済時の会計処理について解説します。なお、補助金や助成金(返さなくてよいお金)をもらったときの会計処理については、以下の記事をご覧ください。

>> 新型コロナの助成金を受け取ったときの税金や仕訳は?

目次

新型コロナ関連の主な貸付金(7月31日時点)

新型コロナに関連して、様々な貸付制度が用意されています。個人事業主が利用できるのは、主に以下のような貸付です。

| 主な対象者 | 申請可能な貸付制度 |

|---|---|

| 生計維持が困難である | 個人向け緊急小口資金等の特例 |

| 売上の減少が見込まれる | セーフティネット貸付(新型コロナ特例) |

| 売上減少幅が5%以上である | 新型コロナウイルス感染症特別貸付 |

| 新型コロナウイルス対策マル経融資 | |

| 商工中金による危機対応融資 | |

| セーフティネット保証5号 | |

| 小規模企業共済の特例緊急経営安定貸付等 | |

| 売上減少幅が15%以上である | 危機関連保証 |

| 売上減少幅が20%以上である | セーフティネット保証4号 |

※売上減少幅は、基本的に最近1ヶ月の売上高を前年か前々年の同期と比較する

基本的には、どのくらい売上が落ちたかによって、受けられる貸付の種類が異なります。ただ、数値要件は上の表がすべてではありません。小規模な個人事業主であったり、開業して間もなかったりする場合、柔軟に対応してもらえることがあります。

貸付を利用する際は、申込書類や事業の状況がわかる書類(確定申告書類の控え、帳簿など)を用意して、各窓口に問い合わせましょう。

そのほかの細かい要件や貸付金額などについては、経済産業省のホームページから確認できます。当メディア自営百科でも、助成金や貸付などの支援策を随時更新しています。

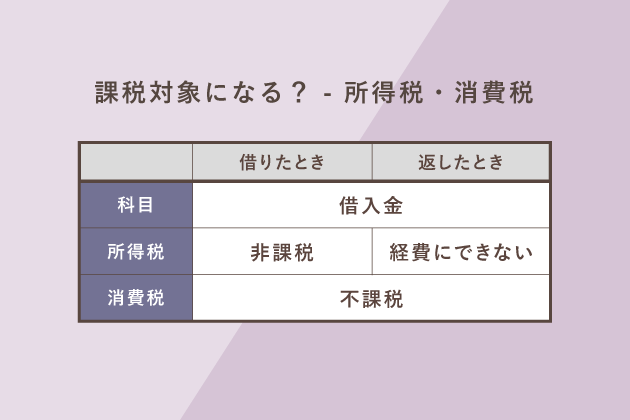

課税対象になる? ‐ 所得税・消費税

借入金として受け取ったお金は、所得税の課税対象ではありません。また、返済したときも、これを必要経費にすることはできません。借入金の消費税区分は、借入時も返済時も不課税です。

| 借りたとき | 返したとき | |

|---|---|---|

| 所得税 | 非課税 | 経費にできない |

| 消費税 | 不課税 | |

一方、借入金の利子として払ったお金は、必要経費にできます。利子の消費税区分は非課税です。

借入金に所得税はかからない

事業のために借り入れたお金は、会計上は「負債」であって、収入としては扱われません。したがって、借りるときも返すときも、所得税の計算には含めません。いくら借りても、税金の心配はしなくてよいということです。

ただし、複式簿記の場合は、必ず「借入金」の勘定科目で帳簿づけをしましょう。確定申告をする際、貸借対照表に負債金額も記載しなければならないからです。単式簿記の場合でも、現金出納帳などにおいては、同じく「借入金」として処理しましょう。

借入金に消費税はかからない

借入金は、事業の“対価”ではありません。よって、消費税区分は「不課税」です。なお、利子については不課税ではなく「非課税」なので、この点だけ注意しましょう。消費税区分の違いは、主に「消費税の確定申告」をする際に重要となります。

とはいえ、免税事業者(=消費税の納付義務がない事業者)なら、そもそも消費税の確定申告はしなくてよいので、基本的には気にする必要はありません。

仕訳例① 借りたとき

事業のために貸付を受けたら「借入金」の勘定科目で処理します。なお、白色申告であれば、法定帳簿には記帳しなくてもOKです(任意で現金出納帳や預金出納帳を作っている場合は、これに記帳する)。

100万円の貸付を受けたときの仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2020年5月1日 | 普通預金 1,000,000 | 借入金 1,000,000 | 金融公庫から借入れ 新型コロナ特別貸付 |

※無担保の場合

ちなみに法人の場合、返済期限が1年以内かどうかで「短期借入金」と「長期借入金」とを区別して仕訳します。一方、個人事業主の場合は、青色申告決算書においてこのような区別が存在しないため、単に「借入金」としても税務上の問題は生じません。

緊急小口資金は帳簿づけしないとダメ?

緊急小口資金は、あくまで生活を維持するために借りるお金です。よって、基本的には帳簿づけは不要です。貸付を受けた事業主が、万が一そのお金を事業にまわす場合には、借入金ではなく「事業主借」で仕訳しておきましょう。

仕訳例② 返したとき

事業上の「借入金」を返済したときは、以下のように仕訳をします。元金と利子のうち、利子だけが「利子割引料」として必要経費にできます。きちんと区別して記帳する必要があるということです(複合仕訳)。

元金のうち10万円を返済し、利子200円を支払ったときの仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2021年8月5日 | 借入金 100,000 | 普通預金 100,200 | 金融公庫へ返済 新型コロナ特別貸付 |

| 利子割引料 200 | 利息の支払い |

※金利は一例で、実際の利率とは異なる

一定の貸付を受けた場合において、支払った利子に応じて給付を受けられる仕組み(利子補給制度)があります。これを利用したとしても、形式的に利子を払っている以上は、上記のように仕訳するのが基本です。

特別利子補給制度など

「特別利子補給制度」は、支払った利子を補填してもらえる制度です。補助金の一種なので、補給を受けたら帳簿上では「雑収入」として処理します。消費税区分は不課税です。

>> 新型コロナの助成金を受け取ったときの税金や仕訳について詳しく

「特別利子補給制度」が適用される貸付

- 新型コロナウイルス感染症特別貸付

- 新型コロナウイルス対策マル経融資

- 商工中金等による危機対応融資

なお、「セーフティネット保証」や「危機関連保証」を利用した民間金融機関からの借入れにおいても、各自治体において利子補給の制度が整備されています。

まとめ

貸付金を受け取った場合の取り扱いを、借入時と返済時とに分けて整理しました。

借入時

| 元金 | |

|---|---|

| 科目 | 借入金 |

| 所得税 | 非課税 |

| 消費税 | 不課税 |

返済時

| 元金 | 利子 | |

|---|---|---|

| 科目 | 借入金 | 利子割引料 |

| 所得税 | 必要経費にならない | 必要経費になる |

| 消費税 | 不課税 | 非課税 |

新型コロナ関連の貸付金については、通常よりも会計処理が簡単に済ませられます。たとえば、通常であれば保証金の仕訳が必要になる場合がありますが、今回のケースでは気にしなくてOKです。返済時に元金と利子を区別することだけ、忘れないようにしましょう。