個人事業主・フリーランス向けに「元入金」の仕訳例や、年をまたぐときの繰越計算について解説しています。計算の結果、翌期の元入金がマイナスになることもあります。

目次

元入金とは

「元入金」は個人事業主に特有の勘定科目で、法人でいうところの「資本金」のようなものです。元入金が増減するタイミングは「開業したとき」と「年をまたぐとき」の2種類しかありません。

① 開業したとき

会計ソフトを使う場合、「元入金」の勘定科目を使って帳簿づけを行うのは開業時のみです。用意した開業資金や固定資産(事業用の自動車など)を「元入金」として記帳します。

② 年をまたぐとき

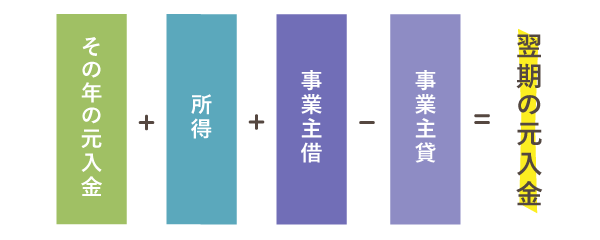

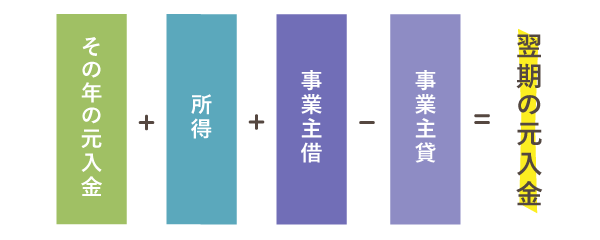

開業したあとは、年が変わるたびに下記の計算をして、翌年の「元入金」を算出します。事業がうまくいっていなかったり、生活の支出が多かったりすると、マイナスになることがあります(詳しくは後述)。

翌期の元入金を算出する式

元入金だけでなく、事業主貸と事業主借も個人事業特有の勘定科目です。個人事業の場合、事業用の資金と個人的なお金の流れをハッキリさせるために「事業主貸」と「事業主借」を使ってきちんと帳簿づけを行います。

仕訳例① 開業時に資金を記帳する

個人事業を開業するとき、あらかじめ用意していた事業用の資金を「元入金」の勘定科目を使って記帳します。この元入金が、事業用の現金や事業用口座の預金になります。

開業時、事業用のお金として用意していた100万円を事業用口座に振り込んだときの仕訳例は、以下のとおりです。

開業資金として100万円を用意したときの仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年1月7日 | 普通預金 1,000,000 | 元入金 1,000,000 | 開業資金 |

「元入金」でなく「事業主借」で記帳してもOK

元入金も事業主借も、個人用のお金を事業用の資金としたときに使う勘定科目です。そのため、「元入金」で帳簿づけするものを「事業主借」で処理しても問題はありません。ただし、期中に「事業主借」で処理するものを「元入金」で記帳するのはNGです。

仕訳例② 開業時に固定資産を記帳する – 減価償却

お金だけでなく自動車や事務所、高価なパソコンといった固定資産を用意した場合も、「元入金」で処理をします。開業日に合わせて買ったものだけでなく、もともと持っていたものを事業用にするときも「元入金」を用います。

固定資産とは、取得価額(本体価格+送料+手数料など)が10万円以上で、使用可能な期間が1年以上のものを指します。なお、固定資産は基本的に「減価償却」をする必要があります。

1.自動車を購入した開業日に「車両運搬具」として記帳する

ここでは「事業用の軽自動車200万円を1月7日(開業日)に購入した」というケースを例に挙げて説明していきます。まずは、固定資産の勘定科目である「車両運搬具」として取得価額をそのまま計上します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年1月7日 | 車両運搬具 2,000,000 | 元入金 2,000,000 |

事業用車両 |

2.期末に減価償却費を計上する

期末になったら、法定耐用年数(軽自動車の場合は4年)に合わせて、その年の減価償却費を計算します。この場合、200万円を4年かけて少しずつ経費に計上していきます。

その年の減価償却費を計算する式(定額法)

減価償却を計算する式に当てはめると、

- 180万円 × 0.25% ÷ 12 × 12ヶ月 = 45万円

(耐用年数4年の場合、償却率は0.25%)

つまり、2026年分の減価償却費は45万円です。算出した金額を「減価償却費」として経費計上します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年12月31日 | 減価償却費 450,000 | 車両運搬具 450,000 | 事業用車両の 減価償却 |

3.翌年以降も期末に減価償却費を計上する

そして、翌年以降も同じように計算式にあてはめて、その年の減価償却費を算出していきます。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2027年12月31日 | 減価償却費 450,000 | 車両運搬具 450,000 | 事業用車両の 減価償却 |

計算例① 年が変わる時に翌年の元入金を更新する

毎年、年が変わるたびに元入金を更新します。個人事業であれば、原則として期首は1月1日、期末は12月31日ということになっています。つまり、12月31日→1月1日のタイミングで更新します。

翌期の元入金を算出する式

ちなみに、個人事業用の会計ソフトを利用していれば、翌期の元入金は自動計算して反映してくれます。この場合は事業主が毎年、元入金の算出をする必要はありません。

翌期の元入金を算出する流れ

ここで、翌期の元入金を算出してみます。その年の元入金は100万円、所得(売上 - 経費)は200万円だとします。このうち、150万円を生活費にあてました。この150万円は事業主貸に該当します。この数字を式にあてはめると、下記のとおりです。

- 100万円(元入金) + 200万円(所得) + 0円(事業主借) - 150万円(事業主貸) = 150万円

この例では、150万円が翌期の元入金になります。

計算例② 翌年の元入金がマイナスだったとき

計算した結果、翌期の元入金がマイナスになることがありますが、特に問題はありません。マイナスが出るケースでは、「事業がうまくいっていない場合」と「生活上の支出が大きい場合」のどちらか、あるいはその2つが原因と考えられます。

事業がうまくいっていない場合

事業が思うように立ちいかず赤字になってしまったときは、翌年の元入金がマイナスになることがあります。たとえば、その年の元入金が100万円、所得は赤字なので-50万円、事業主貸が150万円だとすると、翌年の元入金は以下のようになります。

- 100万円 + △50万円 + 0円 - 150万円 = △100万円

この場合、翌年の元入金は-100万円からのスタートになるというわけです。また事業が好調になれば、マイナスからプラスに転じます。

生活上の支出が大きい場合

事業は好調なのに元入金がマイナスになってしまったというときは、私生活の出費が多い可能性が高いです。最初の例と同じく、その年の元入金が100万円、所得が200万円だったとしても、事業主貸が350万円だったら翌年の元入金はマイナスになってしまいます。

- 100万円 + 200万円 + 0円 - 350万円 = △50万円

この場合、「事業で得た利益よりも支払っている生活費が大きい」ということが数字からわかります。元入金がマイナスである状態はあまり印象が良いとはいえないので、プラスの状態を維持できるよう努めましょう。

法人との違い – 元入金と資本金

個人事業の「元入金」と、法人における「資本金」。どちらも事業の資本という意味では同じですが、これらは異なるものです。

元入金と資本金の特徴比較

| 元入金(個人事業) | 資本金(株式会社など) | |

|---|---|---|

| 開業資金の調達 | 事業主自らが元入金を用意する | 株主が資本金を出資する |

| 最初の金額 | 0円~ | 1円~ |

| 金額の変動 | 毎年変動する | 基本的に固定 (増資や減資をすれば変動する) |

元入金は、事業主本人の個人的な財産から用意します。個人事業の場合、資金ゼロでも開業はできるので、開業時に元入金を計上していなくても大丈夫です。また、年度が変わるたびに計算するので、毎年金額が変化するのが普通です。

資本金は、出資する者が株主となります。個人はもちろん、法人が株主になることもできます。複数人で出資した場合は、会社の所有者が複数いることになります。資本金の金額は基本的に固定で、増資や減資の手続きを踏まなければ、資本金が増減しません。

まとめ – 元入金の重要ポイント

元入金は、事業用の財産を表す勘定科目です。法人における「資本金」とは違い、毎年その金額が変動するものです。また、会計ソフトで元入金を帳簿づけするのは「開業時」だけです。

元入金のポイント

- 開業時は、事業のために用意したお金や固定資産を「元入金」で記帳

- 元入金の代わりに「事業主借」で記帳してもOK

- 開業以降は、年をまたぐときに翌期の元入金を算出する

- 元入金が増えているときは、事業が順調であるということ

- 事業や生活の状況によっては、マイナスになることも

まず開業したら、あらかじめ用意しておいたお金を事業用の資金として「元入金」の勘定科目で記帳します。会計ソフトで帳簿づけする際に元入金の勘定科目を用いるのは、このときだけです。

開業したあとは、毎年の期末に翌年の元入金を算出します。会計ソフトで帳簿づけを行っていれば自動で繰越計算して帳簿に反映してくれるので、事業主が計算をする必要はありません。