ポイントで支払いをしたときの記帳方法を、個人事業主向けにわかりやすくまとめました。本記事で紹介する記帳方法は、電子マネーやクレカ等のポイントのほか、お店が独自に発行しているポイントでも使えます。

目次

ポイントの記帳について

- 「ポイントが付与された時」はなにも記帳しなくてよい

- 「事業用の支払いにポイントを使った時」に記帳する

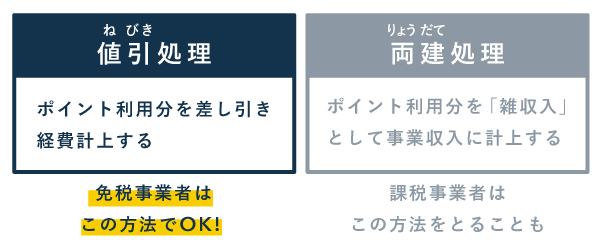

- ポイントを使った時の記帳方法は「値引処理」と「両建処理」の2つ

- たいていの個人事業主は「値引処理」でOK

ポイントを得ても、所得税の計算上、その時点では収入としてカウントされません。使用した時点で、初めて収入と見なされます。消費税の免税事業者なら、以下の「値引処理」だけで基本OKです。

課税事業者は、国税庁のガイドラインを踏まえて「値引処理 or 両建処理」のふさわしい方で記帳しましょう(詳しくは後述)。一方、免税事業者に対しては特に見解が示されておらず、国税局に確認したところ「すべて値引処理で問題ない」との回答でした。

- 【おさらい】消費税の免税事業者・課税事業者とは

-

顧客から預かった消費税の納付を免除されている者を「免税事業者」、納付の義務がある者を「課税事業者」という。個人事業主の場合、基本的には前々年の売上高が1,000万円以下なら免税事業者に該当する。

免税事業者と課税事業者の違い

記帳例①「値引処理」の場合

たとえば、55,000円のパソコンを買うときに1,000円分のポイントを使ったら、「値引処理」では以下のように記帳します。

複式簿記の例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月10日 | 消耗品費 54,000 | 現金 54,000 | ノートパソコン |

「値引処理」の場合、ポイント利用分の金額を差し引いて経費計上するだけでOKです。「〇〇円分のポイントを使った」という記録は必要ありません。

ちなみに、単式簿記では以下のように記帳します。

単式簿記の例

| 日付 | 消耗品費 | 摘要 |

|---|---|---|

| 20XX年5月10日 | 54,000 | ノートパソコン |

記帳例②「両建処理」の場合

「値引処理」と「両建処理」の使い分け方は、後ほど解説します。ここではひとまず「両建処理」の記帳例のみ紹介します。先程と同じく、55,000円のパソコンを買う際に1,000円分のポイントを使った、という例で説明します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月10日 | 消耗品費 55,000 | 現金 54,000 | ノートパソコン |

| 雑収入 1,000 |

両建処理では、ポイントで支払った1,000円分を「雑収入」にカウントします。この雑収入の消費税区分は「不課税」です。

もし「税抜経理方式」の場合には、下記のように帳簿づけしましょう。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月10日 | 消耗品費 50,000 | 現金 54,000 | ノートパソコン |

| 仮払消費税等 5,000 | 雑収入 1,000 |

【課税事業者】値引処理と両建処理の使い分け

課税事業者のポイント払いについては、国税庁が会計処理のガイドラインを示しています。課税事業者は、消費税の「仕入税額控除」を正確に計算するため、このガイドラインに沿って記帳方法を使い分けましょう。

なお、簡易課税制度の適用を受けている課税事業者は、免税事業者と同様の処理で構いません。

記帳方法の使い分け

| ポイント利用分が 「対価の値引き」に該当する場合 |

ポイント利用分が 「対価の値引き」に該当しない場合 |

|---|---|

| 「値引処理」で記帳 | 「両建処理」で記帳 |

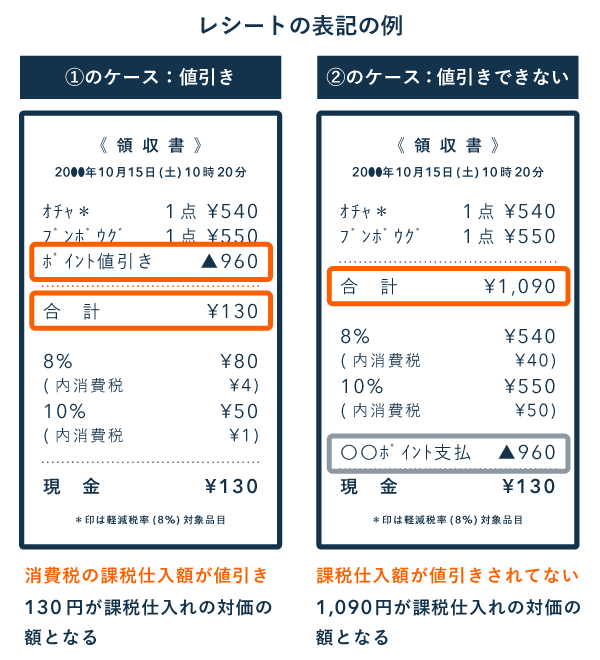

といっても、この基準は非常に分かりづらいです。国税庁は「レシートの表記から判断してもいいよ」として、以下のような例を示しています。

「タックスアンサー No.6480 – 国税庁」より一部改変

もちろん、レシートの表記がこの通りでない場合もあります。判断に迷う場合は、税務署などに相談しましょう。

まとめ

事業関連の支払いにポイントを使ったとき、その記帳方法には「値引処理」と「両建処理」の2種類があります。値引処理では、ポイント利用分を差し引きます。両建処理では、ポイント利用分を雑収入として扱います。

消費税の免税事業者は「値引処理」で統一しておけばOKです。対して課税事業者は、ポイントの扱いによって記帳方法を使い分けます(簡易課税制度の適用者を除く)。

| 免税事業者 | 課税事業者 | |

|---|---|---|

| 値引処理 | 全てこの方法でOK | ポイント利用分が 「対価の値引き」の場合に使う |

| 両建処理 | 使わない | ポイント利用分が 「対価の値引き」でない場合に使う |