個人事業主・フリーランス向けに、売上の記帳方法を解説します。先払いや後払いのパターンも含めて、初心者にもわかりやすくまとめました。

目次

まずは基本を理解しよう!

売上の記帳方法を理解するために、まずは「いつ売上を記帳すべきか」を知っておきましょう。国税庁に従えば、売上は下記の日付で帳簿に反映させます。(契約内容等によっては異なる場合もあります)

売上を記帳するタイミング(国税庁の指針)

| 商品の販売による売上 | 商品や製品を顧客に引き渡した日 |

|---|---|

| サービスの提供による売上 | サービスの提供が完了した日 |

| 請負契約による売上 | 目的物を引き渡した日 or サービスが完了した日 |

上記のタイミングで代金を受け取る場合、仕訳の方法はシンプルです。たとえば、顧客に商品を引き渡し、その日のうちに代金を受け取ったら下記のように仕訳をします。

売上の仕訳(基本形)

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月10日 | 現金 20,000 | 売上 20,000 | 商品A |

ただし「売上を計上すべき日」と「代金を受け取る日」がズレる場合は、原則として複数回の仕訳が必要になります。本記事では、そのようなケースを以下の2パターンに大別して説明します。

しかし、①と②に該当する取引も、実務上は一度の仕訳で処理することが多いです(期中現金主義)。これについては記事の後半で解説します。

ケース① 先に代金を受け取る場合

・商品を引き渡す前に代金を受け取る場合

・サービス提供が完了する前に代金を受け取る場合

・請負契約で、目的物を引き渡す前に報酬を受け取る場合

・請負契約で、目的のサービスが完了する前に報酬を受け取る場合

先に代金を受け取るケースでは、原則的に以下のような流れで仕訳を行います。たとえ代金を受け取っていても、商品やサービスの提供が済むまで売上は計上しません。

代金を受け取った日に、その金額を「負債」の勘定科目である「前受金」に計上しておきます。なぜ負債かというと、この時点で「商品・サービスを提供する義務」を負うためです。最終的に、その負債は売上の計上と共に解消されます。

以下では、商品の販売による売上を例に、仕訳の流れを詳しく説明します。(サービスの提供や請負契約による売上でも、流れは同様です)

仕訳例 – 先払いによる商品の販売

5月10日にインターネットで商品(3万円)の注文を受け、同時に代金が振り込まれました。この商品を5月12日に発送するとしたら、原則的には以下のように仕訳をします。

まず、代金が振り込まれた5月10日の日付で下記のように仕訳をします。

代金が振り込まれた日

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月10日 | 普通預金 30,000 | 前受金 30,000 | 商品B |

この時点では、まだ売上を計上しません。「普通預金が30,000円増えたけど、これは商品の提供前に入金されたお金(前受金)ですよ」という意味の仕訳です。

続いて、商品を発送した5月12日の日付で、下記のように仕訳をします。

商品を発送した日

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月12日 | 前受金 30,000 | 売上 30,000 | 商品B |

商品を発送した日付でようやく売上を計上します。それと同時に、「前受金」を先ほどの仕訳と反対側につけて消し込みます。

なお、このケースでは商品の発送日に売上を計上しましたが、これは「出荷基準」という考え方で、あくまで計上基準の一例です。他にも「着荷基準」や「検収基準」の考え方があり、取引の性質に合った基準で売上を計上する必要があります。

>> 売上の計上基準について詳しく

ケース② あとから代金を受け取る場合

・商品を引き渡したあとに代金を受け取る場合

・サービス提供が完了したあとに代金を受け取る場合

・請負契約で、目的物を引き渡したあとに報酬を受け取る場合

・請負契約で、目的のサービスが完了したあとに報酬を受け取る場合

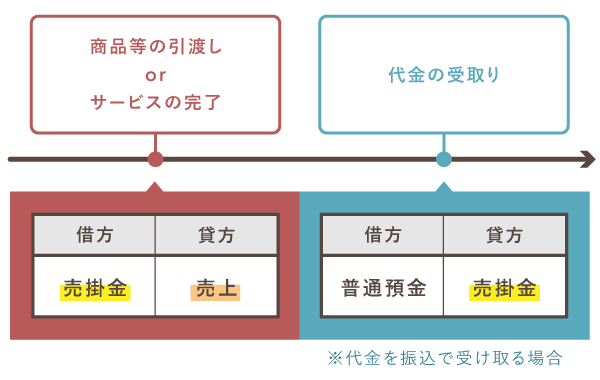

あとから代金を受け取る場合、原則的な仕訳の流れは以下のとおりです。代金を受け取っていなくても、商品やサービスの提供が済んだ時点で売上を記帳します。

「売掛金(うりかけきん)」は「資産」の勘定科目で、簡単に言うと「お金を受け取る権利」を表します。代金を受け取るまでの一時的な処理なので、代金を受け取った日付で消し込みの仕訳を行います。

以下では、サービスの提供による売上を例に、具体的な仕訳の流れを説明します。(商品の販売や請負契約による売上でも流れは同様です)

仕訳例 – 後払いによるサービスの提供

Webエンジニアが5月1日~10月31日の期間で、システムの保守業務を請け負うとします。その代金(80万円)を、契約期間終了後の11月10日に受け取るなら、原則的には以下のように仕訳をします。

まず、サービスの提供が完了した10月31日の日付で、次のように仕訳をします。

サービスの提供が完了した日

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年10月31日 | 売掛金 800,000 | 売上 800,000 | C社システム保守 |

まだ実際に代金を受け取ったわけではないので、借方を「現金」や「普通預金」にはできません。そこで、ひとまず「売掛金」という資産を計上しておきます。

続いて、代金が振り込まれた11月10日の日付で、下記のように仕訳をします。実際にお金を受け取ったので、ここで「売掛金」を消し込むわけです。

代金が振り込まれた日

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年11月10日 | 普通預金 800,000 | 売掛金 800,000 | C社システム保守 |

なお、長期のサービスなどにおいては、月払いで代金を受け取ることもあります。そうした場合、契約内容や慣習によっては、月ごとの入金日に売上を計上します。必ずしも「サービスが完了した日」に売上を計上するとは限りません。

>> 売上の計上基準について詳しく

【これでもOK】期中現金主義の処理について

じつは、前述の①や②に該当するケースでも、取引が年をまたがなければ「代金を受け取った日」に売上を計上してOKです(期中現金主義)。その場合、前受金や売掛金の処理はせず、冒頭で示した基本形のように、一度の仕訳で処理します。

- 「期中現金主義」とは

-

期中はお金の動きを基準とした「現金主義」による処理を行いつつ、年をまたぐ取引だけ「発生主義」の考え方で処理すること。年をまたぐ取引まで現金主義で処理すると、税額計算に影響が出てしまう。

>> 現金主義と発生主義の考え方について詳しく

たとえば、4月12日に商品を引き渡して、代金が5月20日に振り込まれるとします。この場合、どちらの日付で売上を計上しても、結局は同じ年の売上にカウントされます。つまり、税額に影響がでないので、1回で仕訳して問題ないのです。

ただし、年をまたぐ取引については、必ず「商品を引き渡した日」や「サービスが完了した日」に売上を計上し、前受金や売掛金の処理を行わなくてはなりません。そうしないと、その年の税額を正確に計算できなくなってしまいます。

ちなみに、期中現金主義による会計は、必要経費の会計処理についても適用できます。いずれにしても、年をまたぐ取引まで簡易的に処理してしまわないよう気をつけましょう。

>> 必要経費の記帳方法について詳しく

まとめ

期中現金主義の考え方で会計を行うなら、ほとんどの売上はシンプルな仕訳で処理できます。「商品を引き渡した日」や「サービスが完了した日」に関係なく、代金を受け取った日付で下記のように仕訳をします。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 普通預金 50,000 | 売上 50,000 | 商品D |

ただし先述のとおり、年をまたぐ取引に関しては、原則的な方法で処理しなくてはなりません。この場合は基本2回の仕訳が必要になり、その流れは「代金を先に受け取るケース」と「代金をあとから受け取るケース」で異なります。

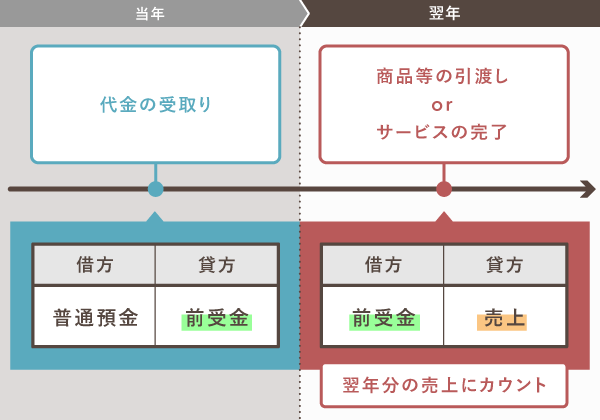

代金を先に受け取る場合

当年中に代金を受け取っておいて、商品の引き渡しやサービスの完了が翌年になるときは、以下のような流れで仕訳をします。受け取った代金は翌年の売上としてカウントするので、当年分の確定申告では売上に含めないよう気をつけましょう。

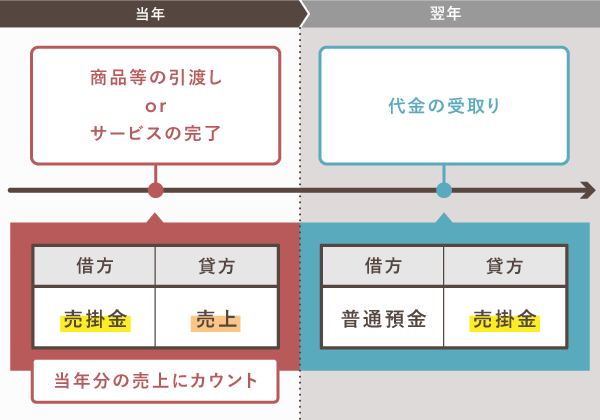

代金をあとから受け取る場合

当年中に商品の引き渡しやサービスの提供が完了していても、代金を受け取るのが翌年になるときは、以下のような流れで仕訳をしましょう。当年中には受け取っていない代金でも、当年の売上にカウントして確定申告することになります。

なお、どの時点をもって「商品を引き渡した」「サービスの提供が完了した」と見なすべきかは、なかなか一概に言えません。個々のビジネスに応じて、合理的な基準で考える必要があります。