アルバイトをする学生向けに、勤労学生控除の条件や申請方法を解説します。個人事業を営む学生向けには、こちらの記事でわかりやすく解説しています。

目次

勤労学生控除とは?

勤労学生控除とは、簡単に言うと「働きながら学校に通う人」の税金を減らすための制度です。アルバイトなどの年収が一定額を超えたら、学生でも税金を納めます。勤労学生控除を受ければ、この税負担を抑えられます。

勤労学生控除の対象は、小・中・高・大学生(大学院生)や専門学校生、職業訓練学校の学生などです。勤務先から渡される「扶養控除等(異動)申告書」で、該当箇所にチェックをつけるだけで受けられます。

勤労学生控除を利用できる人・できない人

勤労学生控除を利用できるのは、その年の12月31日時点で、以下の4つ全てに当てはまる人です。収入がアルバイトの給料のみで、年収160万円以下なら、1~3は問題なくクリアできます。4の要件についても、ほとんどの学生は問題ありません。

勤労学生控除を利用できる人の条件

- 「勤労による所得」(アルバイトの給料など)がある

- 「勤労によらない所得」(株やギャンブルなど)が10万円以下である

- 年収が160万円以下である

- 「特定の学校」の学生である

「勤労による所得」とは、アルバイトの給料や事業所得(個人事業の儲け)などです。つまり、アルバイトの給料を得ていればひとまずOK。ただし、株やギャンブルなどで得た「勤労によらない所得」が10万円以上ある場合はNGです。

「特定の学校」とは、主に小・中・高・大学生(大学院生)のことを指します。専門学校や職業訓練学校は当てはまらない場合もあるので、学校に問い合わせるのが確実です。

まとめると、以下のような点に心当たりがない人は、基本的に勤労学生控除を利用できると考えて構いません。

こんな人は要注意!

- 株取引やギャンブルなどで年間10万円を超えた額を儲けている

- アルバイトの年収が160万円を超えそう(月13万円以上稼いでいる)

- 特殊な専門学校や職業訓練学校に通っている

勤労学生控除を受ける方法

収入がアルバイトの給与のみなら、カンタンな申請をするだけで、年末調整の際に勤労学生控除を受けられます。ただし、アルバイトを掛け持ちし、どちらも年間20万円超を稼いでいる場合は原則として「確定申告」をする必要があります。

年末調整で申請する場合

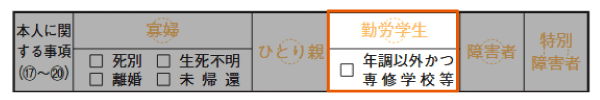

勤務先から渡される「扶養控除等(異動)申告書」で、勤労学生控除の申請をします。赤く印をつけた欄に、アルバイト先の情報やあなたの個人情報を記入し、青い印をつけた「勤労学生」の枠にチェックを付けましょう。

確定申告で申請する場合

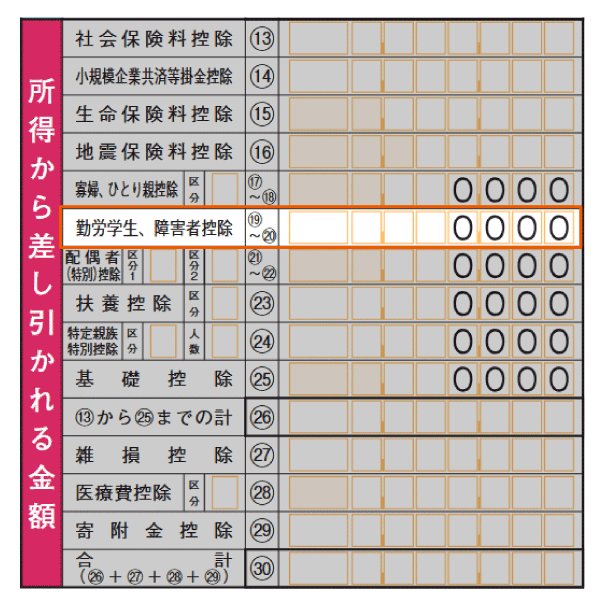

確定申告で勤労学生控除を申請する際は、確定申告書の第一表に控除額、第二表の「勤労学生」に◯をつければOKです。なお、確定申告は原則として毎年2月16日~3月15日に行います。

| 確定申告書 第一表 | 確定申告書 第二表 |

|---|---|

|

|

なお、専門学校や職業訓練学校に通っている場合は、在学を証明する書類の提示・提出が必要になります。

123万円の壁とは?親の所得税が増えるライン

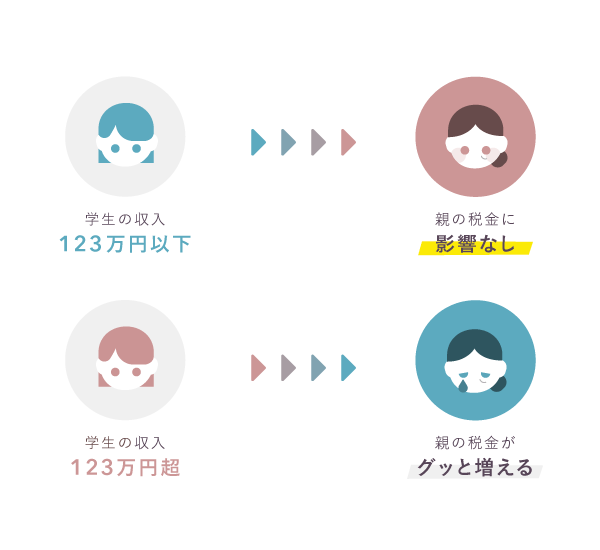

あなたの年収が123万円を超えると、あなたを養う人は扶養控除を利用できなくなります。つまり“123万円の壁”を超えると、あなたの収入は増えても、世帯全体で考えると損をする場合があるということです。

ただ、あなたの年齢が19〜22歳なら、あなたの年収が123万円を超えても、あなたを養う人は「特定親族特別控除」を受けられる可能性があります。この場合、納税額がいきなり増えることはありません。

まとめ – 勤労学生控除の重要ポイント

- 年収160万円以下なら勤労学生控除を受けられる

- 「扶養控除等(異動)申告書」で「勤労学生控除」にチェックをつける

- バイトを2つ以上掛け持ちしていると確定申告が必要な場合もある

小・中・高・大学生(大学院生)は、基本的に勤労学生控除の対象になると考えてOKです。専門学校や職業訓練学校の学生は当てはまらない場合もあるので、迷ったら学校に問い合わせましょう。