基礎控除は「最低限の生活費には税金をかけない」というコンセプトで作られた制度です。基本的には、誰でも基礎控除を受けられます。個人事業主にとっては、確定申告義務の有無に関わる制度でもあるので、必ず押さえておきましょう。

目次

基礎控除とは?2025年分・2026年分の控除額

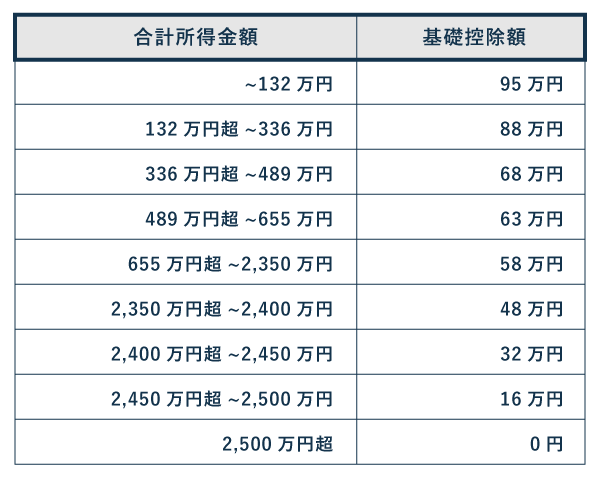

基礎控除とは、ざっくり言うと「原則、誰でも所得から最大95万円を差し引ける」という仕組みです。所得(収入-経費)に応じて、基礎控除の金額は下表のように異なります。一般的な収入の個人事業主であれば、だいたい表の赤枠部分に該当します。

基礎控除額の早見表【2025年分・2026年分】

| 合計所得金額(年間) | 基礎控除額(所得税) | 基礎控除額(住民税) |

|---|---|---|

| ~132万円 | 95万円 | 43万円 |

| 132万円超~336万円 | 88万円 | 43万円 |

| 336万円超~489万円 | 68万円 | 43万円 |

| 489万円超~655万円 | 63万円 | 43万円 |

| 655万円超~2,350万円 | 58万円 | 43万円 |

| 2,350万円超~2,400万円 | 48万円 | 43万円 |

| 2,400万円超~2,450万円 | 32万円 | 43万円 |

| 2,450万円超~2,500万円 | 16万円 | 29万円 |

| 2,500万円超 | 0円 | 0円 |

「~」は「超 ~ 以下」

基礎控除額は、所得税と住民税でそれぞれ異なります。所得税を計算する際、多くの人は「58万円~95万円」の基礎控除が受けられます(上図の赤枠部分)。住民税については、一部の高所得者を除き、基本的には一律「43万円」と考えてOKです。

たとえば「所得200万円」であれば、所得税を計算する際、基礎控除として「88万円」を所得から差し引けます。同様に、住民税の計算において、基礎控除として差し引けるのは「43万円」です。

所得控除とは、かんたんに言うと、所得から差し引かれる金額のことです。基礎控除も、所得控除の一種です。所得控除の金額が大きいほど、所得税や住民税の税負担が軽くなります。節税をねらう個人事業主は、必ず理解しておきたい仕組みです。

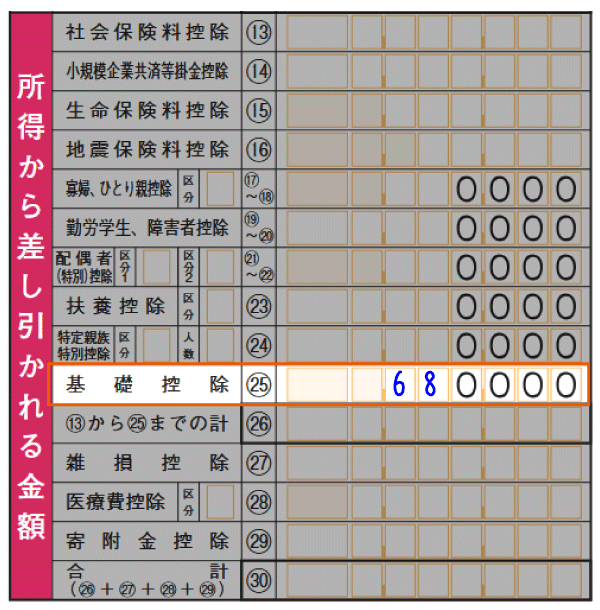

確定申告書の記入方法

確定申告書の第一表に、基礎控除額を記入するだけでOKです。基礎控除は、所得2,500万円以下であれば誰でも受けられる控除ですが、記入漏れがあると控除が適用されないので注意しましょう。

基礎控除額を確認するには? – 確定申告書の記入方法

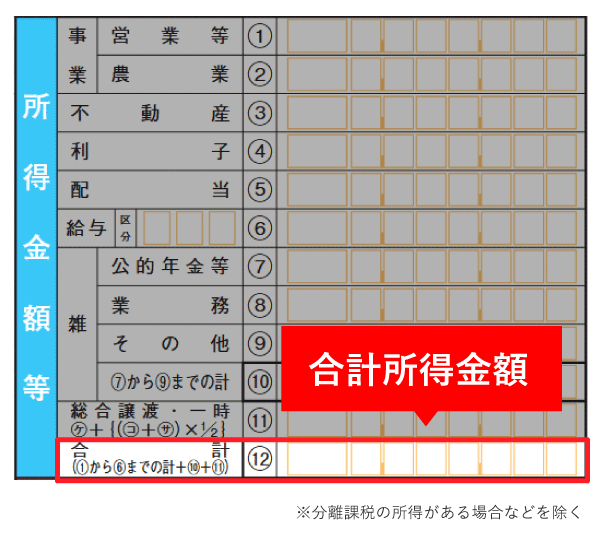

確定申告書を手書きで作成する場合は、自分で基礎控除額を調べる必要があります。申告書の第一表を取り出し、ひとまず下図左側の「所得金額等」の欄まで記入しましょう。すると「合計所得金額」がわかるので、それをもとに基礎控除額を確認すればOKです。

| STEP1 合計所得金額を確認する |

STEP2 基礎控除額を確認する |

|---|---|

|

|

ちなみに、会計ソフトやe-Taxで確定申告書を自動作成する場合は、基礎控除額を自分で調べる必要はありません。システムが自動で記入欄を埋めてくれるので、とくに操作などは不要です。

所得が95万円以下なら確定申告は不要?

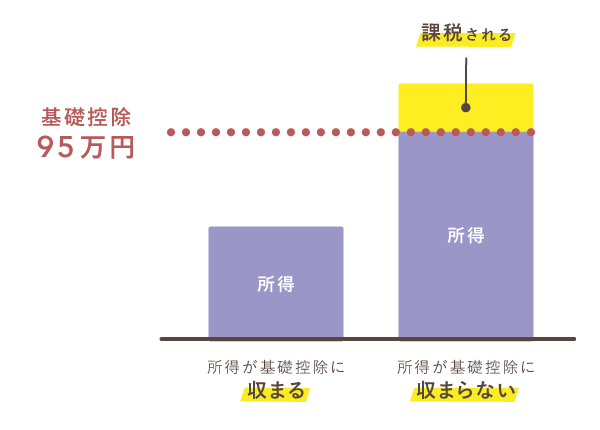

結論から言うと、専業の個人事業主であれば、所得が95万円を超えていなければ確定申告をする義務はありません。下図のように、所得が基礎控除に収まっていれば「課税される所得」がなくなり、所得税額も0円になるからです。

国税庁の説明によると、確定申告をしなければならないのは「その年分の所得金額の合計額が所得控除の合計額を超える場合」等です。最低でも基礎控除の95万円は適用できるので、所得95万円以下なら申告義務はありません。

引用確定申告をする必要がある方:その年分の所得金額の合計額が所得控除の合計額を超える場合で、その超える額に対する税額が、配当控除額と年末調整の際に控除を受けた住宅借入金等特別控除額の合計額を超える人は、確定申告をする必要があります。…(略)…

ちなみに、令和6年分(2024年分)以前は、基礎控除額が一律48万円でした。そのため「所得48万円以下なら確定申告の義務がない」というルールでした。令和7年分からは、この「48万円」が「95万円」に変わるということです。

義務でなくても確定申告はしておいた方がいい!

前述の通り、所得が95万円以下であれば確定申告をする義務を負いません。しかし、時間があれば確定申告しておくことをおすすめします。確定申告を行わないことによって、住民税の申告が必要になる場合もあります。

所得が低い年に確定申告をすると、払いすぎた税金が返ってきたり、国民健康保険料の納付額が抑えられることがあります。また、毎年きちんと帳簿づけをして、それに基づいて確定申告をすることを習慣にしておけば、万が一税務調査が入った際も安心です。

まとめ

基礎控除は、合計所得金額が2,500万円超の高所得者を除き、すべての納税者が受けられる所得控除です。基礎控除の金額は、所得に応じて段階的に変化し、所得が多いほど控除額は少なくなります。

基礎控除の重要ポイント

- 所得税を算出する際は、所得から基礎控除額を差し引いて計算する

- 他の所得控除と同様、確定申告書への記入漏れがあると控除は受けられない

- 住民税の控除額は原則43万円で、こちらは申告や計算の必要がない

基礎控除額の早見表【2025年分・2026年分】

| 合計所得金額(年間) | 基礎控除額(所得税) | 基礎控除額(住民税) |

|---|---|---|

| ~132万円 | 95万円 | 43万円 |

| 132万円超~336万円 | 88万円 | 43万円 |

| 336万円超~489万円 | 68万円 | 43万円 |

| 489万円超~655万円 | 63万円 | 43万円 |

| 655万円超~2,350万円 | 58万円 | 43万円 |

| 2,350万円超~2,400万円 | 48万円 | 43万円 |

| 2,400万円超~2,450万円 | 32万円 | 43万円 |

| 2,450万円超~2,500万円 | 16万円 | 29万円 |

| 2,500万円超 | 0円 | 0円 |

基礎控除額は、所得税と住民税で大きく異なります。所得税では「95万円~16万円」の範囲で8段階もの変化があります。住民税は「43万円・29万円」の2段階です。所得2,500万円を超えると、所得税・住民税ともに基礎控除は適用されません。

2027年分以降は基礎控除が原則「58万円」になる?(予定)

| 合計所得金額(年間) | 基礎控除額(所得税) | 基礎控除額(住民税) |

|---|---|---|

| ~132万円 | 95万円 | 43万円 |

| 132万円超~2,350万円 | 58万円 | 43万円 |

| 2,350万円超~2,400万円 | 48万円 | 43万円 |

| 2,400万円超~2,450万円 | 32万円 | 43万円 |

| 2,450万円超~2,500万円 | 16万円 | 29万円 |

| 2,500万円超 | 0円 | 0円 |

2027年分(令和9年分)以降は、基礎控除が少なくなる予定です。2025年分と2026年分の2年間は、物価高対策の特例により、基礎控除が上乗せされています(所得税のみ)。2027年にはこの特例が終わり、基礎控除が上表の金額になるということです。