個人事業主の「社会保険料控除」についてまとめました。国民年金や国民健康保険で保険料を支払ったら「社会保険料控除」の対象になります。控除額に上限はなく、その年に支払ったすべての保険料を、所得控除として所得から差し引けます。

目次

社会保険料控除とは

「社会保険料控除」は所得控除の一種です。その年に支払った社会保険料の全額を、確定申告の際に所得から差し引けます。個人事業主の場合は、主に国民年金・国民健康保険が対象となります。

家族の社会保険料を支払ったら、それも控除の対象です。すべて合算した上で、支払った人の所得から差し引けます。ただし、別居中の家族などは対象外となる場合があります(詳細は後述)。

社会保険料控除の対象となる主な保険料 – 個人事業主向け

| 控除できる社会保険料 | 控除できない社会保険料 |

|---|---|

| 本人や家族のために支払った分 ・国民年金、厚生年金 ・国民健康保険、健康保険 ・国民年金基金 ・国民健康保険組合 ・雇用保険(労働者負担) ・労災保険(特別加入) |

従業員のために支払った分 ・厚生年金(事業主負担) ・健康保険(事業主負担) ・雇用保険(事業主負担) ・労災保険 |

個人事業主が従業員を雇い、その社会保険料を一部or全部負担した場合は「福利厚生費」として必要経費に計上します。事業主自身の社会保険料控除に含めてはいけません。

上記のほか、そもそも「社会保険」に該当しないものは、社会保険料控除の対象にはなりません。たとえば、個人型確定拠出年金(iDeCo)は小規模企業共済等掛金控除、民間のガン保険などは生命保険料控除の対象となります。

そもそも「社会保険」とは? – 年金・医療・介護

社会保険とは「年金保険」「医療保険」「介護保険」「雇用保険」「労災保険」の総称です。この5つの公的な社会保険が、社会保険料控除の対象となります。

社会保険をもっと詳しく

そのなかでも個人事業主は、年金保険の「国民年金」と医療保険の「国民健康保険(国保)」に加入します。介護保険の保険料は、40歳以上になると国保に上乗せされます。

なお、雇用保険と労災保険は従業員に対する保険ですから、従業員を雇っていない個人事業主は気にしなくてOKです。ただし、労災保険は個人事業主でも任意加入できる場合があり、その場合は控除の対象になりえます(一人親方の特別加入制度)。

① 国民年金のポイント

- 確定申告の際に「控除証明書」を添付する

- e-Taxで電子申告すれば証明書の添付を省略できる

- 前納した場合は、2年分まとめて控除に含めてOK

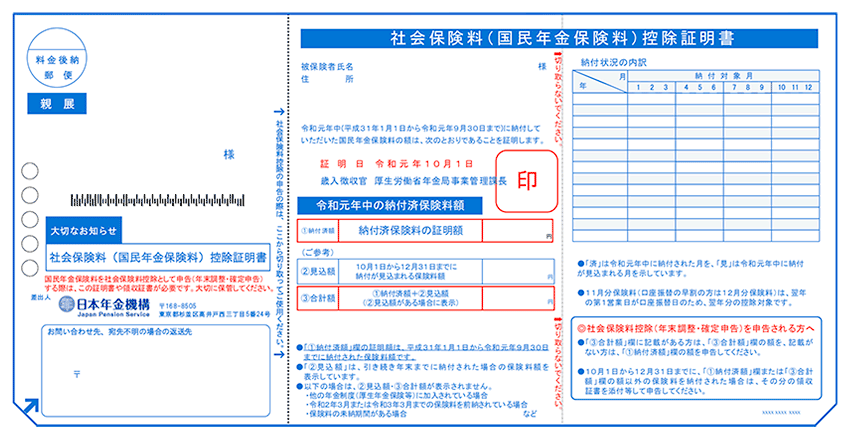

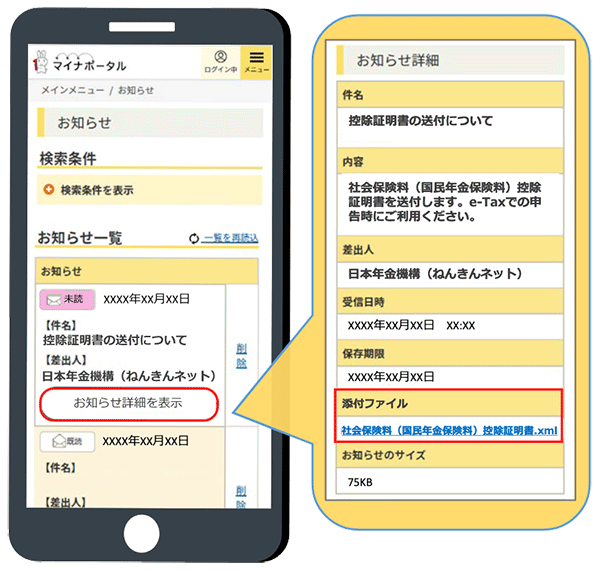

国民年金の保険料を支払うと「控除証明書」が発行されます。これがないと控除を受けられません。毎年11月ごろ郵送されるので、大切に保管しておきましょう。ちなみに、マイナポータルを活用すれば電子データでの受け取りも可能です。

社会保険料(国民年金保険料)控除証明書

| 郵送の場合 | 電子送付の場合 |

|---|---|

|

|

e-Taxで確定申告をする場合は添付不要(5年保存)

基本的には、証明書に記載されている1月分~12月分の合計額が、その年の社会保険料控除の対象となります。ただし、以下の「前納」や「追納」をした場合は、ちょっと特殊なルールがあります。

国民年金の特殊な納付方法 – 前納・追納

| 前納割引制度 | 最大24ヶ月分を前払いできる制度。保険料が安くなる。 |

|---|---|

| 追納制度 | 免除・猶予されていた保険料を後で納める制度。 |

「前納割引制度」を活用すると、向こう2年分の保険料をまとめて支払えます。その場合、「単年で一気に全額を控除する」or「各年ごとに少しずつ控除する」のどちらかを任意で選べます。

「追納制度」では、最大で10年分さかのぼって保険料を支払えます。追納した保険料は、支払った年の社会保険料控除に含めます。過去分の確定申告をやり直すわけではありません。

② 国民健康保険のポイント

- 確定申告の際、納付証明書や領収書を添付する必要はない

- 1年間に支払った保険料は自分で記録・集計する

- 国保組合に支払った保険料も、控除対象になる

国民健康保険には「控除証明書」は存在しません。1年間に支払った合計額を確定申告書に記入すれば、控除を受けられます。ただし、支払い時に発行される「納付証明書」や「領収書」は、証拠として5年保存します(提出は不要)。

支払った保険料の確認方法

| 口座振替の場合 | 翌年1月ごろに届く「納付証明書」を見ればOK |

|---|---|

| 窓口納付の場合 | 「領収書」を保管しておき、その金額を合計する |

| その他・紛失時 | 自治体に問い合わせる |

PayPayなどのスマホ決済で保険料を支払うと、領収書が発行されない場合があります。手元に領収書等がなく、支払額がわからない人は自治体に問い合わせてみましょう。無料で納付証明書などを発行してくれる自治体もあります。

文美国保などの「国保組合」に任意加入している場合

国民健康保険には、自治体が運営する通常の「国保」と、各業種などで自主運営されている「国保組合」があります。国保組合も社会保険の一種です。国保と国保組合のどちらに加入していても、保険料を支払っていれば社会保険料控除を受けられます。

確定申告書の書き方

確定申告書の「第一表」と「第二表」にそれぞれ記入欄があります。記入しないと控除が適用されません。とくに「第一表」は、税額に直接影響するので正確に記入しましょう。

確定申告書の記入例 – 社会保険料控除

| 確定申告書 第一表 | 確定申告書 第二表 |

|---|---|

|

|

| 1年間の合計金額を記入 | 保険料の内訳を記入 |

社会保険料控除の対象は、“自分や家族”のために支払った金額のみです。ここでいう家族とは、厳密には「生計を一(いつ)にする親族」を指します。ごく簡単に言うと「同居中の家族や、生活の面倒を見ている別居中の家族」ぐらいの意味合いです。

「生計を一にする親族」の主な例

- 同居している配偶者・子ども・親など

- 下宿して大学などに通う子ども(別居でも可)

- 生活費の仕送りを受けている親(別居でも可)

※ 上記のいずれも、完全に独立した生活を互いに営んでいる場合を除く

ただし、家族と二重に控除を受けないよう注意しましょう。たとえば、夫と妻の社会保険料を夫がすべて支払った上で、夫婦が各々で確定申告を行うとします。この場合、夫は社会保険料控除を受けられますが、妻は受けられません。

控除証明書の添付方法

国民年金の「控除証明書」は、原則として確定申告書に添付する必要があります。e-Taxで電子申告をすれば、控除証明書の提出を省略できます。そのかわり、自宅等で5年保存しなくてはいけません。

※ e-Taxで電子申告する場合も、郵送等により別途で提出してもよい

紙の確定申告書を提出する場合、添付書類の省略はできません。紙の控除証明書が手元にあれば、そのまま添付書類台紙に貼って提出しましょう。

一方、マイナポータルで取得した「電子データの控除証明書」は、そのままプリントアウトしただけでは添付書類としての効力がありません。そのため、以下どちらかの方法で「紙の控除証明書」を入手する必要があります。

紙の控除証明書が手元にない場合の対処方法

- 「年金事務所」や「ねんきんネット」から紙の控除証明書を再発行してもらう

- 「QRコード付証明書等作成システム」で、紙の控除証明書を自分で作成する

「QRコード付証明書等作成システム」には、国税庁のe-Taxサイトからアクセスできます。電子データの控除証明書をオンラインでアップロードすれば、紙の控除証明書に変換できます(事前セットアップ済みのパソコンが必要)。

まとめ

本人や家族のために支払った社会保険料は、確定申告の際に「社会保険料控除」として所得から差し引けます。控除額に上限はありません。

社会保険料控除の対象になるもの

個人事業主の場合は、主に「国民年金」と「国民健康保険」の保険料が控除対象です。そのほか、脱サラした年の確定申告では、会社員時代に支払った「厚生年金」や「健康保険」も控除対象になりえます。

社会保険料控除 – 国民年金の要点

- 確定申告の際に「控除証明書」を添付する

- e-Taxで電子申告すれば証明書の添付を省略できる

- 前納した場合は、2年分まとめて控除に含めてOK

国民年金について控除を受けるには、日本年金機構が発行する「控除証明書」が必要です。控除証明書は原則として確定申告書に添付しますが、e-Taxで電子申告する場合は添付せずに自宅等で5年保存しても構いません。

社会保険料控除 – 国民健康保険の要点

- 確定申告の際、納付証明書や領収書を添付する必要はない

- 1年間に支払った保険料は自分で記録・集計する

- 国保組合に支払った保険料も、控除対象になる

国民健康保険については、そもそも控除証明書が発行されません。支払った保険料を確定申告書に反映させるだけで控除を受けられます。ただし、支払った証拠として「納付証明書」や「領収書」は5年保存しておきましょう。