2022年1月からは、全ての事業者が「電子取引の取引情報(メールで受け取った請求書など)」をデータの状態で保存しておく必要があります。いくつかの要件をクリアして、この電子保存に対応できるようにしましょう。

-

「電子取引」の電子保存義務化については、2年間の猶予期間が設けられる見込みです。詳しくは、下記リンク先の記事をご覧ください。

>> 【電子取引】電子保存義務化の「経過措置」について

INDEX

目次

電子帳簿保存法の改正について

- 2022年1月1日から、電子帳簿保存法(電帳法)の改正が適用される

- これ以降「電子取引の取引情報」は、データのままでの電子保存が義務

- 電子保存には要件があり、それをクリアしたうえで実施しないといけない

- 個人事業主も法人も、白色申告・青色申告を問わず全ての事業者がこれに従う

- 「電子取引の取引情報」の電子保存は、個人事業の青色65万控除とは関係ない

ここで言う「電子取引の取引情報」とは、所得税・法人税に関わる書類のうち、電子的に受領 or 交付したものを指します。具体的には、下記のようなものが該当します。

「電子取引の取引情報」の例

- メールで受領 or 交付した見積書、契約書、請求書、領収書

- クラウドサービスを介して受領 or 交付した見積書、契約書、請求書、領収書

- ECサイトからダウンロードした請求書、領収書

- 事業用クレジットカードの電子利用明細

従来、電子取引の取引情報は「紙に印刷して保存しておいてもいいよ」とされていました。しかし、2022年1月からは紙での保存が原則NGになるので、ルールに従ってデータの状態で電子保存しておく必要があります。

| 改正前 (2021年12月まで) |

改正後 (2022年1月から) |

|---|---|

|

|

| 電子的に交付・受領した書類も 紙に印刷して保存してOK |

電子的に交付・受領した書類は データのまま保存しておかないとダメ |

「そもそも紙に印刷して保存するほうが面倒じゃない?」と思ったアナタ、実際はそうとも言えません。帳簿や書類を電子保存する場合は「電子帳簿保存法」の小難しいルールに従う必要があり、紙の書類のように「とりあえず保管しておけばOK」ではないのです。

つまり、電子保存が義務化されるということは、すべての事業者が「電子帳簿保存法のルールに対応できるよう準備をしないといけない」ということなのです。

4つの保存要件【電子取引の取引情報】

「電子取引の取引情報」を電子保存するには、下記4つの保存要件をすべてクリアする必要があります。

「電子取引の取引情報」を電子保存する際の要件

| 要件① | 保存に用いるソフト等の説明書等を用意しておくこと(概要書の備付け) ※ 自社開発のプログラムを使用する場合に限る |

|---|---|

| 要件② | 保存データを速やかに表示・印刷できるようにしておくこと(見読装置の備付け) |

| 要件③ | 保存データを一定の方法で検索できるようにしておくこと(検索機能の確保) ※ 前々年(前々事業年度)の売上が1,000万円以下の事業者は省略可能 |

| 要件④ | 下記のいずれかの措置を行うこと(真実性の確保) ・不正な訂正や削除の防止に関する「事務処理規程」を定めておく ・取引情報の授受後、概ね7営業日以内にタイムスタンプを付与する ・タイムスタンプが付与されたあとに取引情報の授受を行う ・訂正や削除ができないシステムを使う ・訂正や削除の記録が残るシステムを使う |

電子保存用のソフト等を自分で開発するケースは稀でしょうから、基本的に要件①は気にしなくてOKです。また、一般的なパソコンとプリンターを備えていれば、要件②についても特別な対応は必要ありません。

実際に対応が必要な保存要件【早見表】

| 売上1,000万円以下の事業者 | 売上1,000万円超の事業者 | |

|---|---|---|

| 要件① 概要書の備付け |

基本的には対応不要 | |

| 要件② 見読装置の備付け |

PCとプリンターがあれば特別な対応は不要 | |

| 要件③ 検索機能の確保 |

基本的には対応不要 | 特別な対応が必要 |

| 要件④ 真実性の確保 |

特別な対応が必要 | |

これから特別な準備が必要になるのは、ほとんど③の「検索機能の確保」と④の「真実性の確保」くらいでしょう。具体的な対応方法については、以下でざっくり説明します。

Q.「検索機能の確保」ってどうしたらいいの?

要件③の「検索機能の確保」については、前々年の売上金額によって対応方法が異なります(法人の場合は「前々事業年度」の売上)。

検索要件の具体的な対応方法

| 売上1,000万円以下の事業者 | 売上1,000万円超の事業者 |

|---|---|

| ダウンロードの求め*に応じられれば 検索機能は不要 |

検索可能なファイル名で保存しておく or 検索機能のあるソフトを使う |

*税務調査などの際に、税務職員がデータの提示 or 提出を要求することを指す

売上が1,000万円以下の場合、ダウンロードの求めに応じられれば、検索機能に関する要件は不問です。よほどハチャメチャに管理していない限り「要求に応じられない!」ということはないでしょうから、特別な対応は必要ありません。

一方、売上が1,000万円超の事業者には下記3つの検索機能が求められます。といっても、ダウンロードの求めに応じられればこのうち2つは不問なので、実質的に対応が必要なのは1つだけです。

売上1,000万円超の事業者に求められる検索要件

- 「日付」「金額」「取引先」の項目で検索ができること

- 「日付」か「金額」の範囲指定で検索ができること*

- 「日付 + 金額」など、任意の項目を組み合わせて検索ができること*

* ダウンロードの求めに応じられる場合は不問

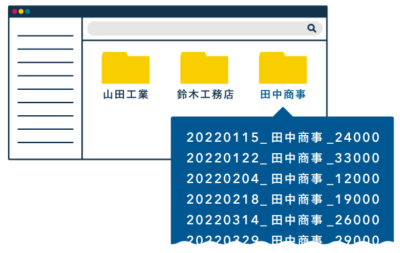

この検索要件は、ファイル名を「日付_取引先_金額」などに統一しておけば、パソコンの標準的なファイル管理機能でもクリアできます。たとえば「20220512_田中商事_11000」のファイル名で保存しておけば、日付・取引先・金額のいずれでも検索が可能です。

※ 金額の税抜・税込は帳簿と揃えるのが好ましい

なお、手っ取り早く検索要件をクリアしたいなら、電子保存専用のソフトを導入するのがおすすめです。たとえば「マネーフォワード クラウドBox」では、書類をアップロードする際に取引先や金額をパパっと入力しておくだけで、あとから簡単に検索ができます。

マネーフォワード クラウド(公式)

Q.「真実性の確保」ってどうしたらいいの?

要件④の「真実性の確保」をクリアするには、下記のいずれかの措置をおこなう必要があります。

真実性の確保に必要な措置(下記のいずれか1つ)

- 不正な訂正や削除の防止に関する事務処理規程を定めておく←手っ取り早い!

- 取引情報の授受後、概ね7営業日以内にタイムスタンプを付与する

- タイムスタンプが付与されたあとに取引情報の授受を行う

- 訂正や削除ができないシステムを使う

- 訂正や削除の記録が残るシステムを使う

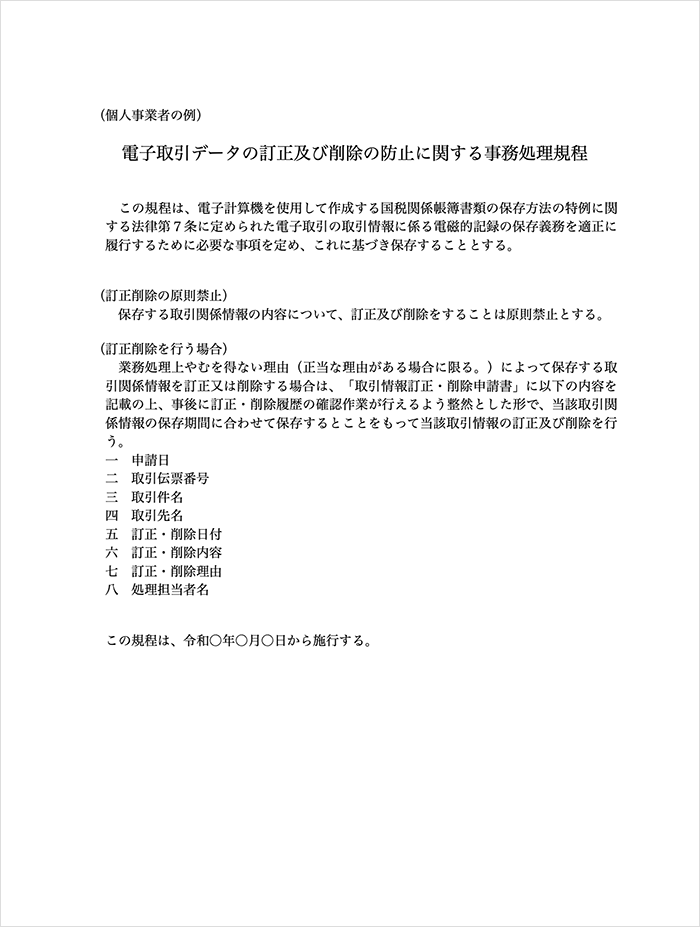

この中だと、不正防止の「事務処理規程」を作るのがいちばん手っ取り早いでしょう。これは、その名のとおり「電子保存の事務処理に関する規程」を明文化するものです。国税庁がサンプルを公開しているので、それに従って作成すれば手間はかかりません。

不正防止に関する事務処理規程(個人事業主の例)

なお、タイムスタンプ機能のあるソフトを使えば、わざわざ「事務処理規程」を作らなくても保存要件をクリアできます。これについても、先述した「マネーフォワード クラウドBox」なら、アップロードした書類に自動でタイムスタンプを付与できます。

マネーフォワード クラウド(公式)

Q. きちんと保存できてないとマズい?

結論から言うと、電子保存の要件を微妙に満たしていなかったとしても、何らかの形で書類を保存していれば「一発アウト」の可能性は低いです。

まず、電子保存の要件を満たしていなかった場合について、国税庁は下記のように説明しています。

引用

……(前略)……電子取引の取引情報に係る電磁的記録について要件を満たさず保存している場合や、その電磁的記録の保存に代えて書面出力を行っていた場合には、保存すべき電磁的記録の保存がなかったものとして、青色申告の承認の取消の対象となり得ますので注意してください。

要するに、要件を満たさずに電子保存をしていた場合や、そもそも紙で保存していた場合は、「書類が保存されていなかったと見なしますよ」ということです。これにより、青色申告の承認が取り消されたり、経費が認められなかったりする可能性があるわけです。

ただ、上記の記述について、国税庁は別の資料で以下のように補足しています。

引用

……(前略)……例えば、その取引が正しく記帳されて申告にも反映されており、保存すべき取引情報の内容が書面を含む電子データ以外から確認できるような場合には、それ以外の特段の事由が無いにも関わらず、直ちに青色申告の承認が取り消されたり、金銭の支出がなかったものと判断されたりするものではありません。

たとえば、検索機能に少し不備があっても、電子保存していた領収書がすべて無駄になるとは限りません。記帳内容などとあわせて、それらの書類も追加的な資料として参照してもらえる可能性は大いにあります。(国税局に確認済み)

まとめ – 電子取引の保存にパパっと対応する方法

2022年1月からは、「電子取引の取引情報(メールで受け取った請求書など)」の電子保存が義務化されます。これ以降は、全ての事業者が下記4つの保存要件をクリアして「電子取引の取引情報」の電子保存に対応する必要があります。

「電子取引の取引情報」を電子保存する際の要件

| 要件① 概要書の備付け |

電子保存に用いるソフト等の概要を記載した書類を備え付けておくこと →自社開発のプログラムを使わない場合は気にしなくてOK |

|---|---|

| 要件② 見読性の確保 |

保存したデータを速やかに表示・印刷できるようにしておくこと →仕事場にプリンターがない場合は用意しておこう |

| 要件③ 検索機能の確保 |

保存したデータについて、一定の検索機能を設けておくこと →ひとまず「日付_取引先_金額」のファイル名で保存しておこう |

| 要件④ 真実性の確保 |

不正防止の措置を行うこと →不正な訂正や削除の防止に関する「事務処理規程」を定めておこう |

要件③については、ファイル名を「日付_取引先_金額」で統一すれば、一般的なファイル管理ソフトでも対応できます。具体的には「20220512_田中商事_11000」などのファイル名で、取引先別や月別のフォルダに格納しておけばOKです。

要件④は、電子保存の業務に関わる「事務処理規程」を作っておくだけでクリアできます。国税庁がサンプルを公開しているので、これにならって作ればOKです。

このあたりが「ちょっと面倒くさいな」と思った人は、電帳法に対応した専用ソフトを利用するのがオススメです。たとえば「マネーフォワード クラウド」に登録すれば、会計ソフトと「クラウドBox」というストレージサービスを連携して、記帳業務と電子保存をまとめて効率化できます。