白色申告の個人事業主向けに、帳簿付けで使用する科目(勘定科目)を一覧にまとめました。個人事業主は、収入や必要経費に関して、取引の日付・科目・金額などを記帳する必要があります。

目次

日常的に使う科目

白色申告者が確定申告で提出する「収支内訳書」にある科目のうち、普段の帳簿づけで使うものを見ていきましょう。まずは「収入」に関する科目から。収入に含まれる科目は少なく、下記の3つのみです。ほとんどは「売上」にあたります。

収入の科目(収支内訳書に記載のある科目)

| 売上 | 商品やサービスを提供して受け取った代金 (「売上高」とも) |

|---|---|

| 家事消費 | 商品を事業者自身が消費した際に用いる科目 例:販売している弁当を事業者が食べた |

| 雑収入 | 事業に関連する収入のうち、売上に含まれないもの 例:空箱・作業くずなどの売却代金、仕入割引 |

次に「必要経費」の科目を見ていきましょう。このなかでも異質なのは「仕入」で、これだけは売上に直結する費用といえます。ですから収支内訳書の中でも、売上原価に含まれる科目として、ほかの必要経費とは区別されています。

必要経費の科目(収支内訳書に記載のある科目)

| 仕入 | 販売する商品の仕入れにかかった費用 (「仕入高」とも) |

|---|---|

| 給料賃金 | 従業員に支給する給料 例:基本給・残業代・賞与・退職金 |

| がいちゅうこうちん 外注工賃 |

外部の業者などに仕事を委託したときの費用 例:デザイン発注・業務委託費用・事務代行・営業代行 |

| かしだおれきん 貸倒金 |

回収不能になった債権の額 例:取引先が倒産したために回収できなくなった売掛金 |

| ちだいやちん 地代家賃 |

事業所や店舗などにかかる賃借料や使用料 例:家賃・レンタルオフィスの利用料金・月極駐車場の賃料 |

| 利子割引料 | 事業用に借り入れをした際の利子など 例:金融機関の支払利息・自動車ローン |

| そぜいこうか 租税公課 |

事業で課される税金や公的な担金 例:個人事業税・固定資産税・自動車税・収入印紙代 |

| にづくりうんちん 荷造運賃 |

商品を顧客に届けるためにかかる費用 例:ダンボール箱・エアパッキン・宅配便代・航空便 |

| 水道光熱費 | 事業に必要な生活インフラにかかる費用 例:水道代・電気代・ガス代・暖房灯油代 |

| 旅費交通費 | 移動にかかる費用や宿泊費用 例:電車賃・バス運賃・タクシー代・出張時のホテル代 |

| 通信費 | 通信や郵便にかかる費用 例:電話料金・インターネット料金・切手代・ハガキ代 |

| 広告宣伝費 | 事業や商品を不特定多数へ向けて宣伝する際の費用 例:ポスター・メルマガ・看板・HPの制作費用 |

| 接待交際費 | 事業を円滑に行うための接待や交際にかかる費用 例:取引先との飲食代・お中元・お歳暮 |

| 損害保険料 | 事務所や店舗・商品などに対する損害保険の費用 例:自動車保険・火災保険・盗難保険 |

| 修繕費 | 固定資産を修理・改良したときの費用 例:コピー機の修理・パソコンの保守料・タイヤ交換 |

| 消耗品費 | 消耗品や10万円未満の備品の購入費 例:ノート・安価なパソコン・ソフトウェア |

| 福利厚生費 | 従業員の生活向上や労働環境改善を目的とした費用 例:健康診断費・慰安旅行費・忘年会費・残業中の食事代 |

| 雑費 | どの勘定科目にも当てはまらない少額の費用 例:ゴミ処理代・引っ越し代・清掃代 |

特定の科目の金額が膨らみすぎてしまう場合などは、以下のような科目を任意で作成し、帳簿づけしてもOKです。下表の科目は、収支内訳書には記載されていませんが、会計ソフトによってはデフォルトで備わっています。

自分で作成する科目の例

| 支払手数料 | 支払時にかかる手数料 例:振込手数料・仲介手数料・証明書発行手数料 |

|---|---|

| 事務用品費 | 事務用品の購入費用 例:文房具・コピー代・事務用机・インクカートリッジ |

| 新聞図書費 | 情報収集のために必要な新聞紙や書籍などの費用 例:新聞紙代・書籍代・雑誌の定期購読料 |

| 取材費 | 原稿を執筆するための取材にかかる費用 例:取材にかかる交通費や宿泊費・インタビュー時の食事代 |

| パソコン関連費 | パソコンやパソコン周辺の機器などの費用(10万円未満) 例:パソコン本体・プリンター・ハードディスク・ソフトウェア |

| 車両関連費 | 業務用の車両に関係する出費 例:ガソリン代・車検費用・ETC代 |

| ちんしゃくりょう 賃借料 |

機械や設備などを外部から借りる際の費用 例:工具や家具のレンタル料・レンタルオフィスの一時的な利用料 |

| リース料 | 事務用品や機械などのリース費用 例:コピー機・パソコン・ファックス・自動車などのリース代 |

| 会議費 | 取引先と打ち合わせする際にかかる費用 例:会食代・会議に使った会場代・弁当代・お茶代 |

| 諸会費 | 同業者の団体や自治体などの会費 例:商工会費・町内会費・カード年会費 |

| 研修費 | 仕事に必要なスキルを習得するためにかかる費用 例:セミナー参加費・資格取得のためのテキスト代 |

収支内訳書には、経費のところに5つの空欄があります。上表のような科目を自分で作成した場合は、その空欄に記入しましょう。空欄は5つだけですから、科目をむやみに増やすのは好ましくありません。あくまで必要な場合にのみ科目を追加しましょう。

決算時に確認すべき科目

特に年末あたりの取引は、どの年の収支にカウントするかに注意して帳簿づけする必要があります。収入でいうと、商品などの提供と入金のタイミングがズレるような場合に用いるのが、下記のような科目です。

収入の整理で確認する科目

| 売掛金 | 商品やサービスを提供した後、まだ受け取っていない状態の代金 |

|---|---|

| 未収金 | 本業以外で発生した代金で、まだ受け取っていないもの (「未収入金」とも) |

| 前受金 | こちらから納品する前に取引先から受け取った代金 例:先に振り込まれた商品代金など |

必要経費の整理で確認する科目

| 買掛金 | その年の仕入れや外注費のうち、まだ支払っていない代金 例:商品をツケで仕入れたときの代金 |

|---|---|

| 未払金 | その年の経費のうち、まだ支払っていない代金 例:事務用品をツケで仕入れたときの代金 |

| 前払金 | 納品前やサービス提供前に支払った代金 例:内金・手付金・申込金・サービス料など |

たとえば、年末の時点で商品の引き渡しが終わっているのに、まだ代金を受け取っていない売上があったとします(売掛金)。このお金は、実際の振り込みが翌年以降になるとしても、その年分の収入として考えます(発生主義)。

ここで紹介した科目は「今年の収入や経費としてはカウントしませんよ」というようなことを表す科目です。つまり、その年の税金には影響しませんから、収支内訳書には記入しません。白色申告においては、帳簿の中だけで扱う科目です。

なお、会計ソフトを使わずに手書きで帳簿を作成している場合、これらの科目は使わず、摘要欄にその旨を記載する方法でもOKです(単式簿記の場合)。

決算で扱う科目

1年間(1月1日~12月31日)で行った取引について、確定申告までに帳簿づけを行っておきましょう。収支内訳書に記載されている科目のうち、決算の際にだけ扱う特別な科目は、以下の3つです。

決算で使う科目

| 期首商品棚卸高 | 昨年の在庫として残っていた商品を今年に繰り越すための科目 |

|---|---|

| 期末商品棚卸高 | 期末に在庫として残っていた商品を来年に繰り越すための科目 |

| 減価償却費 | 固定資産の購入費用 ※減価償却をする 例:事務所や店舗などの建物・自動車・高額なパソコン |

「期首商品棚卸高」と「期末商品棚卸高」

仕入れた商品が売れ残ったら、その在庫分はその年分の必要経費から除外し、翌年以降に回す必要があります(棚卸し)。その際に使うのが「期首商品棚卸高」と「期末商品棚卸高」の科目です。この2つは、仕入れをしない業種には関係のない科目です。

販売するために商品を仕入れる場合は「期首商品棚卸高」と「期末商品棚卸高」、販売するために商品を製造する場合は「期首製品棚卸高」と「期末製品棚卸高」を使う。

「減価償却」について

固定資産(減価償却資産)を購入した際、取得費用の全額をその年分の経費に計上することは原則としてできません。定められた年数で分割し、それぞれの年に該当する分だけを経費にできます(減価償却)。

決算の際、その年分の経費に計上する金額を「減価償却費」の科目で記帳します。自動車やパソコンのような10万円以上する高価なものを取得した際は、減価償却の計算を忘れずに行いましょう。

帳簿づけから確定申告まで

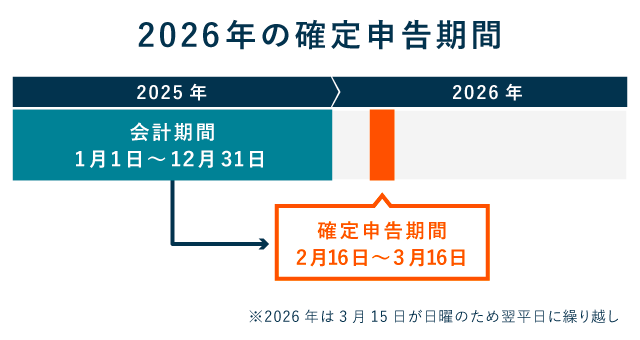

個人事業主は、日々の取引を帳簿に記録し、保存しておく必要があります。個人事業の会計期間は、1月1日~12月31日が原則なので、毎年この期間で帳簿を区切ります。

1年分の帳簿づけが終わったら、科目ごとに合計金額を計算します。白色申告をする事業主は、それを「収支内訳書」に記入します。

収支内訳書

| 1ページ目 | 2ページ目 |

|---|---|

|

|

収支内訳書は2ページで構成されています。1ページ目に、科目ごとの合計金額などを記入します。2ページ目には、その詳細情報を記入します。

最終的には収支内訳書に記入することになるので、帳簿づけで使う科目は収支内訳書に記載されているものを使用するのが基本というわけです。