不動産の貸し付けによる所得は「不動産所得」や「事業所得」に区分されます。このうち、不動産所得は、その貸し付けの規模が十分に大きければ「事業的規模」と呼ばれます。本記事では、この違いをわかりやすく解説します。

目次

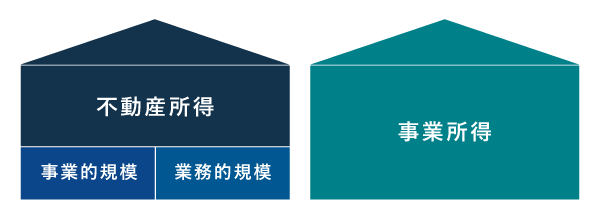

不動産所得の「事業的規模」と「事業所得」は別モノ!

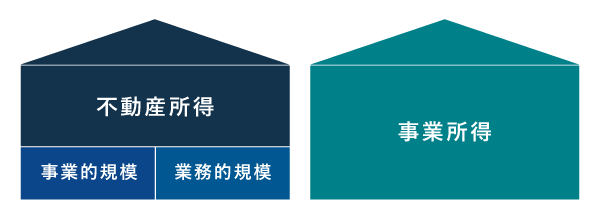

不動産を利用して収入を得たときは、その収入が「不動産所得」と「事業所得」のどちらに区分されるのか、きちんと見分ける必要があります。基本的には「不動産所得」ですが、場合によっては「事業所得」に区分されます。

「不動産所得」は、さらに「事業的規模」か「業務的規模」に分けられます。後ほど詳しく説明しますが、同じ不動産所得であっても、規模によって税法上の取り扱いが異なります。

このように、不動産所得が「事業的規模である」ということと、不動産を利用して得た所得が「事業所得である」ということは、まったくの別物です。

「不動産所得」と「事業所得」の違い

不動産の貸し付けによって得た所得は、その内容によって「不動産所得」や「事業所得」に区分されます。

不動産貸付による所得でも「事業所得」となることがある

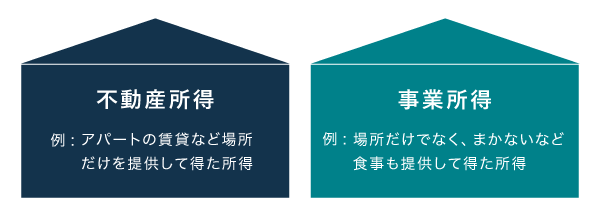

原則、不動産の貸し付けによって得た所得は「不動産所得」とされています。ただし、例外となるケースもあります。たとえば、アパートなどの賃貸経営においては、場所だけを提供するなら「不動産所得」、食事も提供するなら「事業所得」または「雑所得」となります。

引用アパート、下宿等の所得の区分については、次による。

(1) アパート、貸間等のように食事を供さない場合の所得は、不動産所得とする。

(2) 下宿等のように食事を供する場合の所得は、事業所得又は雑所得とする。

「事業所得又は雑所得」の場合は、どちらに該当するか自分で判断しなくてはいけません。国税庁の解説によれば「帳簿書類を保存していれば、概ね事業所得と考えてよい」とされています。

>> 事業所得と雑所得の違いについて詳しく

「事業的規模」と「業務的規模」の違い

不動産所得は、その運営が事業的な規模かどうかで、所得金額を計算する際の取り扱いが異なります。一般的には、事業的であると判断されるものを「事業的規模」、それ以外を「業務的規模」と呼んで区別します。

事業的規模の基準

不動産の貸し付け全般に関しては、事業的規模かどうかを判断する明確な基準は定められていません。国税庁の通達では、社会通念に照らし、その実質をみて判断するとされています(所得税基本通達 26-9)。

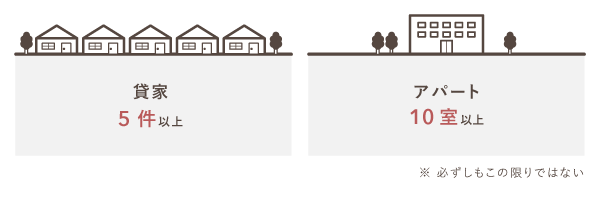

ただし、建物の貸し付けについては、以下のいずれかに当てはまれば原則として事業的規模だと扱われます(いわゆる、形式基準)。不動産業の規模が拡大したら「開業届」を忘れずに提出しましょう。

上記の条件を満たしていなくても、その実態が事業的であると判断されれば、「事業的規模」として認められることもあります。個人での判断は難しいところなので、迷う場合は専門家に相談することをおすすめします。

引用不動産の貸付けが事業として行われているかどうかについては、原則として社会通念上事業と称するに至る程度の規模で行われているかどうかによって、実質的に判断します。

ただし、建物の貸付けについては、次のいずれかの基準に当てはまれば、原則として事業として行われているものとして取り扱われます。

(1) 貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること。

(2) 独立家屋の貸付けについては、おおむね5棟以上であること。

事業的規模の優遇措置

「事業的規模」と「業務的規模」では、所得税の計算において、以下のような違いがあります。事業的規模のほうが、所得金額を計算する際に差し引ける金額が多いので、節税につながります。

| 事業的規模 | 業務的規模 | |

|---|---|---|

| 青色申告特別控除 | 最高65万円 | 最高10万円 |

| 青色専従者給与 (白色専従者控除) |

経費にできる | 経費にできない |

| 回収不能の賃料 (貸倒損失) |

回収不能となった年分の必要経費にできる | 収入に計上した年分まで遡り、なかったものとして計算をやり直す |

| 取り壊し・除却などによる資産の損失 | 全額が必要経費にできる | 上限付きで必要経費にできる |

このなかで、多くの人に関係するのが「青色申告特別控除」でしょう。65万円の特別控除をねらう場合は、「青色申告承認申請書」を提出し、複式簿記で帳簿づけするなどの条件を満たす必要があります。

業務的規模でも65万円控除が適用される?

前述のとおり、不動産所得だけをみれば「事業的規模」でないと65万円控除を受けられません。しかし、不動産所得が「業務的規模」であっても、事業所得も得ているのなら要件を満たすことで65万円控除を受けられます。

青色申告特別控除の最高控除額

| 事業的規模の不動産所得 | 業務的規模の不動産所得 | |

|---|---|---|

| 事業所得あり | 65万円 | |

| 事業所得なし | 65万円 | 10万円 |

そもそも、65万円控除を受けるための要件は以下のように定められています。

- 事業的規模の不動産所得または事業所得を得ている

- 正規の簿記の原則に従って、複式簿記で帳簿づけをしている

- 確定申告書類を申告期限内に提出する

- 電子申告か電子帳簿保存を行う*

*55万円の控除であればこの要件を満たす必要はない

この青色申告特別控除は、所得ごとにそれぞれ65万円ずつ適用できるわけではありません。不動産所得と事業所得があれば、不動産所得から差し引きます。もし不動産所得から差し引きれなければ、残りを事業所得から差し引くことになっています。

【補足】個人事業税の対象になることも

不動産の貸し付けが一定の規模を超えると、それによる所得は「個人事業税」の課税対象となります。この基準は、これまで説明してきた所得税法におけるものとは少し異なります。

個人事業税における不動産貸付業・駐車場業の認定基準

「不動産貸付業」と「駐車場業」は、法定業種の「第1種事業」に分類されるので、課税標準額(≒ 所得金額 - 290万円)に対して税率5%が課されます。

まとめ

「不動産所得が事業的規模であること」と、所得区分における「事業所得」はまったく別の話です。混同しないよう、きちんと整理して理解しましょう。

「不動産所得」と「事業所得」

不動産の貸し付けによって得た所得は、原則的には「不動産所得」として確定申告します。ただし、一部「事業所得」や「雑所得」とされる場合もあります。

| 不動産所得 | 事業所得 | |

|---|---|---|

| 概要 | 土地や建物など不動産の貸付による所得 | 事業から生ずる所得 (原則、不動産の貸付による所得は含めない) |

| 判定の具体例 | アパートの賃貸など場所だけを提供して得た所得 | 場所だけでなく、まかないなど食事も提供して得た所得 |

不動産所得の「事業的規模」と「業務的規模」

不動産所得は、それが「事業的規模」で行われていれば、所得金額を計算する際の扱いが有利になります。建物の貸し付けにおいては、この規模を判断する基準が明確に示されています。

| 事業的規模 | 業務的規模 | |

|---|---|---|

| 青色申告特別控除 | 最高65万円 | 最高10万円 |

| 青色専従者給与 (白色専従者控除) |

経費にできる | 経費にできない |

| 回収不能の賃料 (貸倒損失) |

回収不能となった年分の必要経費にできる | 収入に計上した年分まで遡り、なかったものとして計算をやり直す |

| 取り壊し・除却などによる資産の損失 | 全額が必要経費にできる | 上限付きで必要経費にできる |

たとえ、不動産貸付が「事業的規模」であったとしても、その所得は「事業所得」ではなく「不動産所得」として確定申告します。不動産貸付の規模が大きくなって、事業的であるといえるようになったら「開業届」を提出しましょう。