「事業所得」の要点を、個人事業主・フリーランス向けにわかりやすく解説します。事業所得に当てはまる収入・当てはまらない収入の切り分け方や、所得金額の計算方法・必要経費の具体例・確定申告書類の書き方などを紹介します。

目次

事業所得とは

「事業所得」とは、ざっくりいうと、個人が独立して継続的に稼いでいるお金のことです。ひとまず、個人事業主・フリーランスが本業で得るお金は、この「事業所得」に当てはまると考えてOKです。

国税庁は、事業所得を下記のように説明しています。ここでは具体的な業種がいくつか例示されているのみで、具体的な要件などは示されていません。

引用事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。ただし、 不動産の貸付けや山林の譲渡による所得は事業所得ではなく、原則として不動産所得や山林所得になります。

「その他の事業」と書かれている通り、特に業種は限定されていません。ここに記載されていない、ライター・プログラマー・デザイナーといった業種のフリーランスでも、事業所得の区分で確定申告できます。

ただし、上記で例示されている業種であっても、営利性に乏しく“事業”と言えない規模であれば「雑所得」となる場合もあります。とくに会社員の副業は、事業所得と雑所得のどちらに該当するか判定が難しいので注意しましょう。

事業所得の計算方法

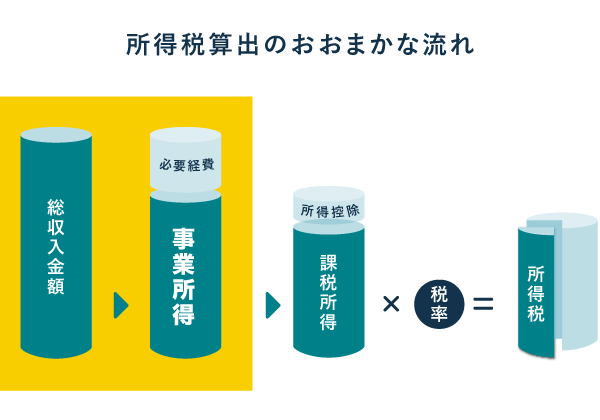

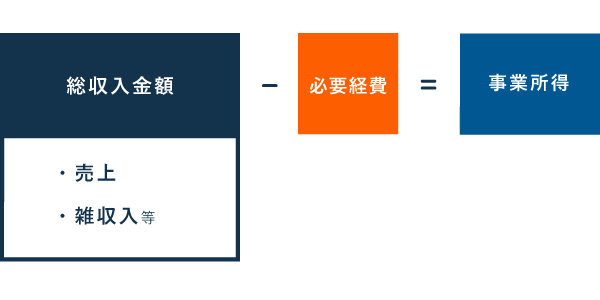

事業所得は、「事業の収入金額(総収入金額)」から「収入を得るために支出した金額(必要経費)」を差し引いて算出します。事業所得が大きいほど、納める税額も増えるので、まずは「必要経費」を漏れなく計上するのが節税のキホンです。

500万円の売上があっても、それを得るために200万円の費用がかかっているなら、事業所得は300万円(500万円 - 200万円)になるわけです。所得税や住民税の納税額は、この「300万円」を基礎として計算します。

たとえば、所得税は以下のような流れで算出します。

なお「総収入金額 - 必要経費 = 事業所得」というのは、あくまで原則的な計算式です。青色申告なら、総収入金額から「青色申告特別控除」も差し引くことができます。(詳細は後述)

「総収入金額」に含まれるもの

事業に関わる「総収入金額」とは、基本的に「1年間の売上」のことだと考えてOKです。ここで言う「売上」は、一般的な意味合いより広い範囲を指します。

「売上」に当たる金額の例

- 商品やサービスを提供して受け取った代金

- 業務委託契約などで受け取った報酬

- 家事消費をした商品などの価格

厳密に言うと「総収入金額」には「事業に関係するけど売上とは呼べない収入(雑収入)」も含まれます。とはいえ、雑収入がまったく生じないケースも多いので、心当たりがなければ無視して構いません。

「雑収入」に当たる金額の例

- 公的な給付金(非課税のものを除く)

- 保険金や損害賠償金

- 空箱や作業くずの売却代金

- 仕入割引

- 開業の祝い金

※ いずれも事業に関するものに限る

なお、実際のところ「売上」と「雑収入」を厳しく区別しなくても、大きな問題はありません。受け取った金額をどちらにカウントしても、「総収入金額」は変わらず、税額の計算には影響が出ないためです。

- 「金銭以外の物や権利」も収入に含める

- 厳密に言うと、総収入金額に含めるのは「金銭」による収入だけではない。たとえば、事業用の土地をタダで譲り受けたら、その価値に相応しい金額を収入にカウントする必要がある。このように、総収入金額には「金銭以外の物や権利」による収入も含めなくてはならない。

「必要経費」に含まれるもの

事業所得における「必要経費」は、主に「仕入れにかかった費用」と「各種の経費」が含まれます。

まず、「仕入れ」に該当するのは下記のような金額です。クリエイターやコンサルタントなどで、仕入れがない仕事ならこれは考慮しなくて構いません。

「仕入れ」に当たる金額の例

- 事業で販売する商品の購入費用

- 事業で販売する製品の原材料費

続いて、「経費」には下記のような金額が該当します。こちらはすべての業種に関係します。

「経費」に当たる金額の例

| 旅費交通費 | 業務上の移動や宿泊にかかる費用 例:電車賃・タクシー代・出張時のホテル代 |

|---|---|

| 通信費 | 業務上の通信等にかかる費用 例:電話料金・インターネット料金・切手代 |

| 広告宣伝費 | 事業や商品の宣伝にかかる費用 例:ポスター・メルマガ・HPなどの制作費用 |

| 接待交際費 | 事業に関わる接待などにかかる費用 例:取引先との飲食代・お中元やお歳暮の代金 |

| 消耗品費 | 事務用品などの購入費用(10万円未満のもの) 例:ノート・安価なパソコン・ソフトウェア |

| 地代家賃 | 事務所や店舗の賃借料や使用料 例:家賃・レンタルオフィスの料金・駐車場の賃料 |

この他にも、事業のために支出した金額は、おおよそ「経費」に含まれると考えて構いません。ただ、高額な備品の購入費用は減価償却が必要になるなど、すんなりと経費にカウントできない場合もあるので注意しましょう。

経費にできるもの・できないもの

また、事業とプライベートの両方に関わる支出は、金額のうち「事業にかかる部分」だけを経費に含められます(このような処理を「家事按分」という)。代表的な例としては、自宅兼事務所の家賃や、公私で使う自動車のガソリン代などが挙げられます。

「青色申告特別控除」について

事業所得の確定申告には、白色申告と青色申告の2つの方式があります。青色申告をする人は「青色申告特別控除」を適用できるため、事業所得の計算式が下記のようになります。白色申告の場合より所得金額が下がって、そのぶん節税できるわけです。

「青色申告特別控除」は、青色申告者だけが適用できる特殊な控除です。控除額は10万円・55万円・65万円の3段階で、多い控除額ほどクリアすべき要件も多いです。

ちなみに、青色申告特別控除は不動産所得と山林所得にも適用できます。ただ、所得の種類が増えても控除額は増えません。不動産所得と事業所得を得ている場合、事業所得の総収入金額から控除できるのは「不動産所得の計算で引ききれなかった金額」だけです。

青色申告特別控除について詳しく

確定申告で提出する書類

事業所得の申告では、「決算書(収支内訳書 or 青色申告決算書)」と「確定申告書」を提出します。報酬の支払調書や、経費の領収書などを確定申告で提出するわけではありません。

事業所得に関する提出書類

決算書は、個人事業の成績を報告するものです。一方、確定申告書は個人事業の話に限定されません。確定申告書には、個人事業以外の所得もあれば、それも記入します。確定申告書において、個人事業の所得(事業所得)は単なる一役なのです。

決算書

| 収支内訳書 | 青色申告決算書 |

|---|---|

| 白色申告でのみ提出する (計2枚) |

青色申告でのみ提出する (計4枚) |

|

|

決算書では、「総収入金額」と「必要経費」の内訳などを記入して、事業所得の金額を算出します。青色申告決算書は、収支内訳書より少し記入項目が多いです。

確定申告書(第一表・第二表)

| 第一表 | 第二表 |

|---|---|

|

|

確定申告書では、各種の所得を合算していきます。個人事業以外で収入がなければ、他の所得欄は空欄のままでOKです。そして「所得控除」や「税額控除」を適用したうえで、最終的な納税額(あるいは還付額)を計算します。

-

事業所得のほとんどは「総合課税」の対象だが、株取引などから生じる事業所得に限っては「分離課税」の対象とされている。分離課税の事業所得を申告する場合は、「株式等に係る譲渡所得等の金額の計算明細書」や「申告書第三表」の提出が必要となる。

総合課税と分離課税の違い

まとめ

事業所得の金額は、原則として下記のような計算式で求めます。個人事業主の場合、所得税・住民税・個人事業税などの納税額は、この金額を基礎として算出します(他の所得があるときは、それらも合わせて考える)。

「総収入金額」は、大きく「売上」と「雑収入(事業に関係するが売上とは呼べない収入)」に分けられます。どちらも総収入金額に集約されるので、分類を間違えても納税額には影響しません。ですから、判断が難しいものについて、あまり神経質に考えなくてもOKです。

「必要経費」は、「仕入れ」と「経費(消耗品費・通信費・地代家賃など)」に大別できます。確定申告では売上原価の計算が必要なので、最低限この2つはキッチリ区別しておきましょう。といっても、フリーランス系の業種では「仕入れ」がゼロの場合も多いです。

なお、青色申告者は「総収入金額」から「青色申告特別控除」も差し引けます。控除額は10万円・55万円・65万円の3段階で、65万円の控除を受けるための要件が最も多いです。