所得税を計算するうえで、収入などからマイナスできる要素をまとめました。「必要経費」や「所得控除」など、個人事業主の税務で必要になる基本用語をピックアップして、わかりやすく解説しています。

プラス要素の用語解説はこちら – 収入・売上・利益・収益・所得の違い

目次

必要経費・仕入れ・控除

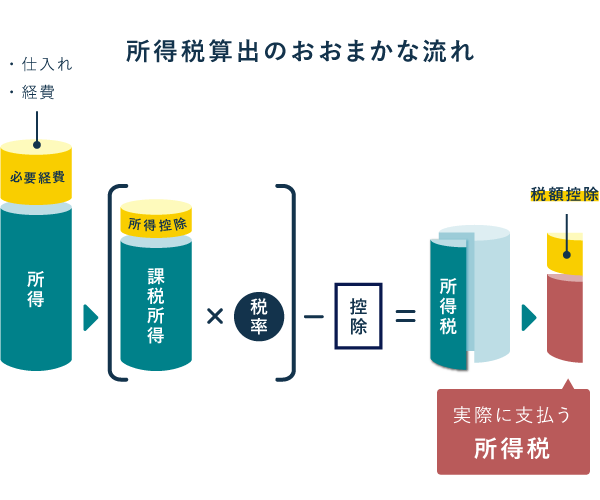

個人事業主は、だいたい以下のような流れで所得税の計算をします。収入から必要経費を差し引いたものが、所得です。その所得から、所得控除を差し引いて、課税の対象になる所得をもとめます。

「必要経費」や「所得控除」は、所得税を算出するプロセスで差し引けるものです。ですから、これらの金額が多いほど、納める税金は少なくなります。上図の用語についてまとめると、下表のようになります。

| 必要経費 | 収入を得るために必要となった金額 |

|---|---|

| 仕入れ | 必要経費のうち、売上に直接関係するもの 例:仕入、商品仕入、原材料仕入 |

| 経費 | 必要経費のうち、仕入れ以外のもの 例:水道光熱費、消耗品費、広告宣伝費 |

| 所得控除 | ・収入 - 必要経費 = 所得 ・所得 - 所得控除 = 課税所得 例:社会保険料控除、医療費控除、配偶者控除 |

| 控除 | ・課税所得 × 税率 - 控除 = 所得税※ 所得税を速算するための控除。詳細は本記事で後述 |

| 税額控除 | ・所得税 - 税額控除 = 納める税金 例:住宅借入金等特別控除、配当控除、外国税額控除 |

※ タックスアンサー No.2260 所得税の税率「所得税の速算表」- 国税庁

「必要経費」と「経費」は、日常的には同じ意味で用いることもあるでしょう。しかし個人事業の税務では、上表のように「必要経費」と「経費」が区別して表現されます。

「必要経費」とは

個人事業で支出したお金のうち、収入を得るために必要な金額を「必要経費」といいます。確定申告においては、以下のように「所得」を算出します。

こうして算出した「事業所得」に基づいて、所得税の金額が決まります。したがって、必要経費を漏れなくカウントすることは、非常に重要です。もし漏れがあって、事業所得が本来より高くなってしまうと、無駄に高い税金を納める羽目になります。

必要経費の帳簿づけ

必要経費は、さらに「仕入れ」と「経費」に大別できます。なお、「経費」については、内容に応じて「通信費」や「接待交際費」のように、適切な科目に分類します。

「仕入れ」とは

お店で販売するための商品や、製品の原材料などの購入を「仕入れ」といいます。記帳する際の科目は、基本的には「仕入」や「仕入高」でOKです。さらに細かく分類する必要があるときは「商品仕入」や「原材料仕入」などの科目を用いることもあります。

仕入れるときに、付随してかかった運送料などがあれば、基本的にはそれも「仕入」に含めます。たとえば、1個5,000円のカバンを10個仕入れて、送料に2,000円かかったとします。このときの「仕入」は「5,000円 × 10個 + 2,000円 = 52,000円」です。

「経費」とは

「必要経費」のうち「仕入れ」に該当しないものを「経費」といいます。「必要経費」と「経費」は、日常的には同じ意味で使われることも多いですが、帳簿づけにおいてはこのように使い分ける必要があるのです。

例)主な経費の科目

- 水道光熱費

- 地代家賃

- 通信費

- 旅費交通費

- 接待交際費

>> 経費の科目一覧

経費を記帳する際は、支出の内容に応じて、上記のような科目により分類します。確定申告の際は、1月1日~12月31日に発生した経費を科目ごとに集計し、決算書(収支内訳書or青色申告決算書)へ記入します。

決算書への記入

上図は、白色申告者が確定申告で提出する「収支内訳書」という決算書です。「経費」のゾーンに科目名がズラッと並んでいるので、ここに金額を記入します。先ほどの「仕入れ」については「売上原価」のゾーンに記入欄があります。

>> 経費っていつ記帳したらいいの?必要経費の記帳例

「所得控除」とは

「控除(こうじょ)」とは、最も広義には「一定の金額をマイナスすること」を意味します。確定申告をする上で「~控除」とつく用語はいくつか登場しますが、そのなかでも「所得控除」が特に重要です。

例)主な「所得控除」

- 基礎控除

- 社会保険料控除

- 扶養控除

- 医療費控除

- 寄附金控除

所得税額は「課税所得」に税率をかけて求めます。課税所得は、基本的に「収入 - 必要経費 - 所得控除」で計算するので、「所得控除」の金額が大きいほど節税につながります。

ちなみに、青色申告者には「青色申告特別控除」という特典があります。これは所得控除ではありませんが、課税所得を減らしてくれる控除、という意味では所得控除と同様の節税効果があります。

>> 所得控除とは?

その他の「控除」について

ここでは、その他の「控除」として、以下の2つを紹介します。いずれも「所得控除」とは性質が異なります。

- 「税額控除」

- 所得税の速算表の「控除額」

「税額控除」とは?

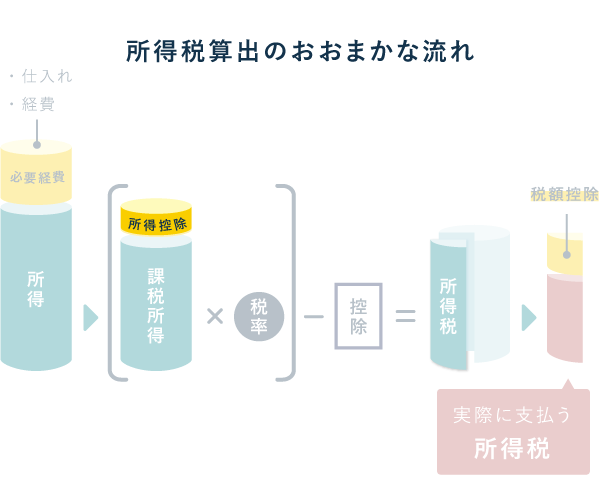

いったん所得税額を算出した後、人によっては、その金額からさらに「税額控除」を差し引けます。代表例は「住宅借入金等特別控除(住宅ローン控除)」です。この場合、上図のように税額控除を差し引いて、残った金額が実際の納税額となります。

つまり、所得控除に比べて、より直接的な形で節税に寄与するのが「税額控除」なのです。

所得税の速算表における「控除額」とは?

タックスアンサー No.2260 所得税の税率「所得税の速算表」- 国税庁

たとえば課税所得500万円の人は、以下のように所得税額を計算します。

- 500万円 × 20% = 100万円

100万円 - 427,500円 = 572,500円

この「控除額」は、計算を素早く行うためだけに設定された金額にすぎません。節税につながるものではない、という意味で「所得控除」や「税額控除」とは全く異なります。

まとめ

個人事業の経理業務は「会計期間」と「申告時期」の2段階で考えるとわかりやすいです。会計期間には日々の記帳を行い、この帳簿に基づいて、申告時期に確定申告書類を作成します。これが経理業務の大まかな流れです。

※国税庁の定める「確定申告期間」は2月16日~3月15日

国税庁は、原則2月16日~3月15日を「確定申告期間」と定めています。ですが、12月31日を過ぎていれば、その年分の申告書の作成自体はいつでも可能です。したがって、ここでは個人事業の実務に則し、1月1日~3月15日を「申告時期」と表記しています。

日々の記帳

必要経費が発生したら、適切な科目を使って分類し、帳簿に金額などを記入しておきます。これが年間を通じて日常的に行う作業です。たとえば、販売用に商品を購入したら「仕入」の科目、取引先への移動にかかった費用は「旅費交通費」の科目で記帳します。

>> 経費の科目一覧

決算書の作成

確定申告の書類は主に「決算書」と「申告書」から成ります。決算書には、収入や必要経費の金額などを記入します。経費はすべての科目を足し合わせた総額だけを記入するのではなく、「旅費交通費」や「通信費」などの科目ごとに集計した金額も記入します。

所得税の計算

| 必要経費 | 収入 - 必要経費 = 所得 | 決算書 |

|---|---|---|

| 所得控除 | 所得 - 所得控除 = 課税所得 | 申告書 |

| 控除額※ | 課税所得 × 税率 - 控除※ = 所得税 | |

| 税額控除 | 所得税 - 税額控除 = 実際の納税額 |

※本記事で解説した「所得税の速算表」における「控除額」のこと

決算書を作成したら、それをもとに申告書を作成します。申告書の主目的は、所得税をいくら納めるべきかを明らかにすることです。所得税を計算するプロセスでは、上記のものを差し引きます(ただし、上記は個人事業の他に所得がない場合の計算式)。

他の所得がある場合も、計算がもう少し複雑にはなるものの、基本的な考え方は同じです。