個人事業主が2月に納める税金についてまとめました。「固定資産税」を納付する必要があれば、納付書にしたがって納付しましょう。2月中に確定申告をすれば、所得税の納付も可能です。

目次

個人事業主が2月に納める税金には何がある?

一定以上の土地や建物を所有している事業主は、固定資産税を課されます。そうでなくても、事業で使用する償却資産(高額なパソコンなど)にも固定資産税がかかりますが、これには合計150万円の免税基準があります。

個人事業主が2月に納める税金(対象者のみ)

| 対象となる事業主 | 納付期限日 | |

|---|---|---|

| 固定資産税 (第四期分) |

固定資産(土地・家屋、償却資産)を所有している人 | 2月末 (地域による) |

納付期限日が土日祝日にあたる場合は翌平日

固定資産税の納付時期は「4月・7月・12月・翌年2月」が原則です。ただし、独自の納期を設定している地域も多いので、具体的な月日は納付書で確認しましょう。納付対象者には、すでに通知書や納付書が届いているはずです。

所得税の確定申告期間は、原則2月16日〜3月15日です。所得税を2月中に納めることもできるので、申告が早く終わった人は所得税の納付も済ませておきましょう。

社会保険料(国民年金・国保)は毎月納付する

個人事業主は「国民年金」や「国民健康保険(国保)」などの社会保険料を、自分で納付する必要があります。国民年金は、毎月納付するのが基本です。国保は地域によって異なりますが、年間8~10回払いのケースが多いです。

固定資産税(第四期分)

固定資産税は、基本的に年4回で納付します。地方税法によって、納付時期は原則「4月・7月・12月・翌年2月」とされています。ただし、これとは異なる納期設定も認められており、納付月がまったく異なる自治体も多いです。

固定資産税の納付期限日(原則)

| 第一期分 | 第二期分 | 第三期分 | 第四期分 |

|---|---|---|---|

| 4月末日 | 7月末日 | 12月末日 | 翌年2月末日 |

対象者には、納税通知書と納付書が送付されます。納付書には、具体的な税額や納付期限日が記載してあるので、これにしたがって納付を済ませましょう。

納付書を使ってコンビニ等の窓口で現金納付するのが一般的ですが、事前に届出をしておけば口座振替も可能です。また最近は、スマホ決済に対応する自治体も増えています。どの方法でも納付額や期限日は同じなので、自分が納付しやすい方法を選べばOKです。

>> 地方税の納付方法 – 固定資産税・住民税・個人事業税など

事業使用分は必要経費に計上できる

事業用の土地や償却資産にかかる固定資産税は、「租税公課」の勘定科目で必要経費に計上できます。ただし、事業だけでなくプライベートでも使用している場合、必要経費に計上できるのは事業利用分だけです(家事按分 )。

>> 経費にできる税金の仕訳例まとめ ‐ いつ計上すべき?

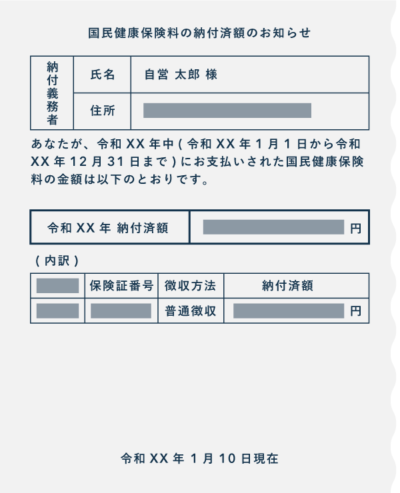

国民健康保険 納付済額のお知らせ

1月~2月にかけて、国民健康保険の納付済み額に関する通知書が、お住まいの自治体から送付されます。これには、前年中に納めた国民健康保険料の合計額が記載してあります。自治体によって、この通知の呼び名は異なります。

通知に書かれている「納付済額」は、その年分の「社会保険料控除」に全額含めてOKです。なお、このお知らせを確定申告書類に添付して提出する必要はありません。