インボイス制度の導入に伴い、免税事業者は取引先から「消費税分を値下げしろ」と要請される可能性があります。このような値下げ要求は、独占禁止法・下請法違反になりえます。ただ、免税事業者が保護されないケースもあるので、わかりやすく解説します。

5分でわかる!インボイス制度のおさらいはコチラ

目次

そもそも値下げを要求される理由は?

消費税の免税事業者は、顧客に対してインボイス(適格請求書)を発行できません。課税事業者の顧客は、インボイスを受け取れないせいで、消費税を余計に負担する形になります。その埋め合わせとして、免税事業者は値下げを要求される恐れがあります。

- インボイス制度とは?

- ごく簡単にいうと「国が認めた形式の請求書(= インボイス)」を奨励する制度。制度が始まると「請求書はインボイスの形式で発行してください」と顧客からお願いされることがある。インボイスを発行するには、発行者を識別するための「登録番号(T+13桁の数字)」を記載しなくてはならないが、免税事業者はこの登録番号を取得できない。

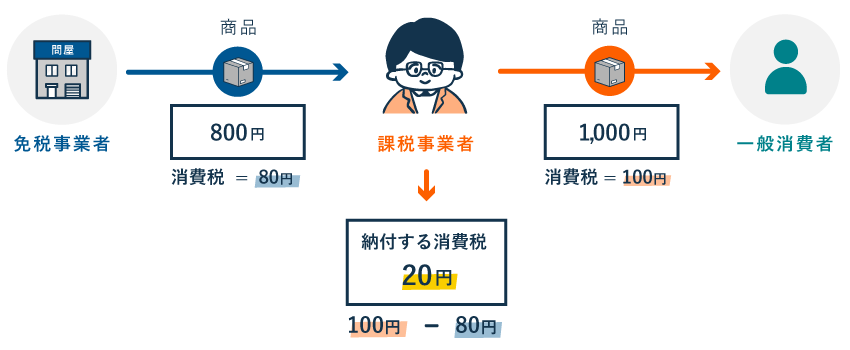

わかりやすくするために、いったん課税事業者(顧客)の立場になって考えてみましょう。インボイス制度の以前と以後で、課税事業者の消費税負担がどのように変わったのか、具体例を用いて簡単に図解します。

これまでの消費税の仕組み(インボイス制度の導入前)

上図の例では、真ん中の課税事業者が、左側の免税事業者に対して税込880円を支払っています。このうち80円は消費税です。

インボイス以前の仕組みでは、課税事業者が税務署に消費税を納めるとき、この80円分を軽減してもらえました(仕入税額控除)。そのため、免税事業者と取引をしても、なんら不都合は生じませんでした。

これからの消費税の仕組み(インボイス制度の導入後)

一方、インボイス以後は、この80円分を課税事業者が負担して納税しなくてはいけません。インボイスがないと、「80円の消費税を支払った」という事実を、税務署に対して証明できないからです(従来のふつうの請求書では証拠として認めてくれない)。

つまり、免税事業者と取引したら80円損するわけです。結果として「これまでは880円で取引してたけど、800円に値下げしてほしい」と求められる可能性があります。免税事業者としては、このような要求に対して、冷静に応答する必要があります。

一方的な値下げ要求は違法(独占禁止法・下請法)

結論から言うと、顧客から“一方的に”値下げを強いる行為は、独占禁止法や下請法(したうけほう)に違反します。公正取引委員会は以下のような見解を示しています。

- 既存取引……免税事業者に対する「買いたたき」などは違法

- 新規取引……免税事業者との新規取引を避けても違法ではない

①【既存取引】独占禁止法・下請法で規制される

独占禁止法や下請法では、弱い立場にあるほうが保護されます。立場の強い顧客のほうから「消費税分の値下げをしろ!」と迫ったりするのは、独占禁止法・下請法で禁止されています(優越的地位の濫用・買いたたき)。

ただし、インボイス制度をきっかけに、協議により価格を調整すること自体は問題ありません。“一方的”に強要する形でなければ、価格交渉するのは自由です。要は「お互いによく話し合って決めてね」ということです(詳細は後述)。

②【新規取引】独占禁止法・下請法で規制されない

課税事業者が新しい取引先を探すときに、免税事業者が候補から外されても、誰も文句は言えません。取引価格についても、新規取引なら基本的には互いに自由に決められます。そもそも取引関係が生じていない場合、独占禁止法や下請法は適用されないからです。

値下げ要求のパターンと対策

インボイスについて既存の顧客と話し合う際、だいたい2パターンの値下げ要求が想定されます。もちろん値下げ要請がなければラッキーですが、万一に備えて対策を立てておきましょう。

- 「消費税分すべて」の値下げ要求 → 応じる必要なし!

- 「消費税分の一部」の値下げ要求 → 話し合いが必要

公正取引委員会によれば、「消費税分すべて(本体価格の10%)」の減額を強要することは、基本的に独禁法・下請法違反にあたります。一方「消費税分の一部(本体価格の2%程度)」の減額については、一定の妥当性があると認めています。

引用運送業務を営む事業者を組合員とする協同組合が、共同事業として行うチケット事業において組合員に対してチケット換金手数料を徴収するに当たり、免税組合員(免税事業者)に対しては、従来のチケット換金手数料に加え消費税相当額として仕入税額控除に係る経過措置を考慮しない10%分の金額を徴収することは、独占禁止法上問題となるおそれがあると回答した事例

ざっくりいうと「経過措置があるんだから、いきなり10%の値下げ要求なんておかしいでしょ」という考え方です。ここでいう「経過措置」とは、インボイスがなくても、仕入税額控除(→ 消費税の軽減)を80%まで認める措置のことです。

上図は、2023年10月~2026年9月の経過措置について、課税事業者の立場から図解したものです。免税事業者に対して1万円の消費税を支払った場合、インボイスがなくても「1万円 × 80% = 8,000円」の税額控除が受けられます(実質2,000円負担で済む)。

上記の場合、課税事業者は2,000円しか損をしていないので、免税事業者に対して「10万円に値下げしろ!」と強いるのは不当です。一方「10万8,000円に値下げできませんか?」という価格交渉であれば、妥当な要求と言えます。

「消費税分すべて」の値下げを要求されたら?

基本的に、消費税分の全額カットに応じる必要はありません(公正取引委員会の見解)。ただ、いきなり法律の話をしても、顧客との関係悪化が懸念されるので、段階を踏んで話を進めましょう。まずは次のような点を伝えるのがおすすめです。

- 経過措置により、インボイスがなくても80%は仕入税額控除できる

- 自分は免税事業者だが、仕入れの際には消費税を負担している(原価に含んでいる)

- 消費税以外の要因も考慮してほしい(物価や市場価格の上昇など)

それでも顧客が全額カットを要求してくる場合は、先ほど引用した公正取引委員会の見解について、改めて情報共有してみましょう。そのうえで、独占禁止法や下請法を無視するような顧客であれば、行政の担当窓口へ相談するとよいです(詳細は後述)。

「消費税分の一部」の値下げを要求されたら?

消費税分の20%以下であれば、値下げを求められても独占禁止法・下請法違反にはあたりません。そのため、0%~20%の範囲で、お互いが納得できるように話し合う必要があります。

値引きできない場合や、値下げ幅を減らしたい場合は、相手を納得させるだけの理由を用意しないといけません。「間をとって10%で」という対応も考えられます。

独占禁止法違反・下請法違反に対する罰則

独占禁止法や下請法に違反したら、いきなり罰則が与えられるのではなく、まずは行政からの助言などが行われるのが通例です。それでも改善が見られない場合は、行政処分の対象となり、その事実が世間に公表されます。さらに悪質な場合は刑事罰もありえます。

| 行政処分 | 罰則など | |

|---|---|---|

| 独占禁止法 (19条違反) |

排除措置命令: 違反行為の差止め、取引先への周知徹底、再発防止措置の構築など 課徴金納付命令: 所定の課徴金を国庫に納める (対象商品の購入学等 × 1%) |

命令が確定する前の違反: 50万円以下の過料 命令が確定した後の違反: 2年以下の懲役または300万円以下(法人は3億円以下)の罰金 |

| 下請法 (4条違反) |

勧告: 違反行為の取りやめ、下請事業者の不利益の原状回復、再発防止措置の実施など ※ 勧告に従わない場合、独占禁止法に定める排除措置・課徴金納付命令を実施 |

行政の検査などに応じない: 50万円以下の罰金 |

万が一、顧客との話し合いがうまくいかず、違法な要求をやめてもらえないときは、以下の目安を参考に、行政の相談窓口に連絡しましょう。

| 顧客の資本金が1,000万円以下 | 顧客の資本金が1,000万円超 |

|---|---|

| 優越的地位の濫用規制に関する相談窓口 (公正取引委員) |

下請法に関する相談窓口 (公正取引委員会 or 中小企業庁) |

下請法及び建設業法並びに優越的地位の濫用規制に係る相談窓口 – 公正取引委員会

大きな会社から被害を受けたら下請法の窓口、それ以外は独占禁止法(優越的地位の濫用)の窓口、と考えればひとまずOKです。上記の「資本金1,000万円」というのは、大まかな目安です(業種により異なる場合がある)。どちらの窓口に電話しても対応してもらえるはずなので、あまり厳密に考える必要はありません。

【実例】公正取引委員会による注意事例

以下の事例は、免税事業者に対して「課税事業者にならないと、消費税分を支払わない」などと一方的に通告したため、公正取引委員会から注意を受けたものです。詳しい経緯などは公表されていないものの、すでにこのような規制が実際に行われています。

| 免税事業者 | 発注者(発注者) |

|---|---|

| イラストレーター | イラスト制作業者 |

| 農家 | 農産物加工品製造販売業者 |

| ハンドメイド作家 | ハンドメイドショップ運営事業者 |

| 翻訳者・通訳者 | 人材派遣業者 |

| 漫画作家 | 電子漫画配信取次サービス業者 |

「公正取引委員会って、ほんとに動いてくれるの?」という疑問もあるかもしれませんが、こうした取り組みを見る限り、ある程度はきちんと対応してくれると思ってよいでしょう。

ただ、公正取引委員会の職員数は全国でも1,000人程度と少数です(非常勤を含む)。違反行為があまりに増えると、パンクする恐れもありそうです。顧客との話し合いの段階で、円満に解決できるに越したことはありません。

実際に値下げを要求されるケースは少ない?

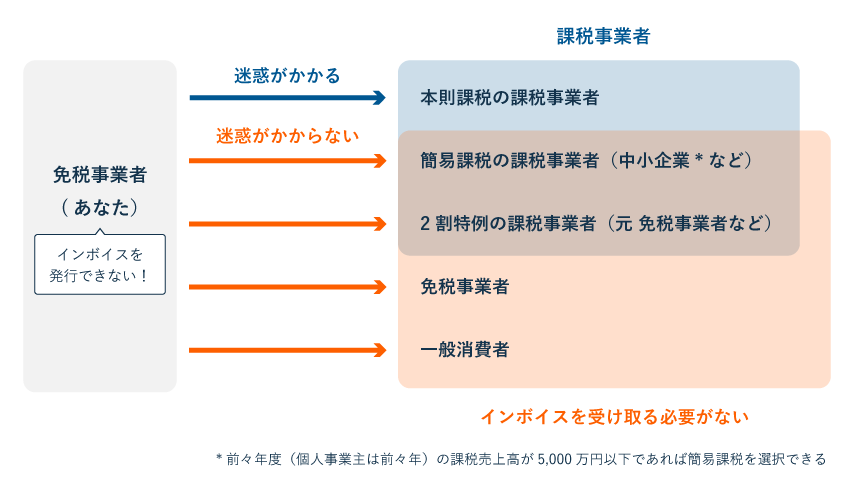

本当にインボイスを必要としているのは、課税事業者のなかでも一部の事業者だけです。ですから、「インボイスを発行しないと、課税事業者の顧客みんなに迷惑がかかる」という認識は不正確です。

下図のように、実際には迷惑がかからないケースも多いです。

課税事業者にとって、インボイスを受け取る必要があるかは、下表のように消費税の計算方法によって異なります。一般的に、規模が大きな企業ほど「本則課税(ほんそくかぜい)」で計算しています。

| 本則課税 | 簡易課税・2割特例 |

|---|---|

| 売上税額 - 仕入税額 = 消費税額 | 売上税額 × 所定の割合 = 消費税額 |

| インボイスが必要 | インボイスは不要 |

※ わかりやすくするため、計算式を一部簡略化しています

あなたがインボイスを発行できなくても、大企業などの「本則課税の課税事業者」と取引がなければ、値下げは不要です。「簡易課税」や「2割特例」においては、インボイスの有無で納税額は変わらないからです。

また、取引先が「本則課税の課税事業者」であっても、消費税分をまるごと値引きする必要はありません。本記事ですでに解説したとおり、仕入税額控除に関する経過措置があるため、値下げ幅は本体価格の2%以下で構いません。

【補足】一般消費者のクレーム対策も必要かも

インボイス制度に関してはテレビ報道なども盛んに行われており、一般消費者でも多少の知識は持っています。そのため、飲食店などでレシートを渡す際に「登録番号がないのに税込で請求するのはおかしい!」といったクレームが生じる恐れがあります。

このようなクレームを避けるためにも、一般消費者向けの対策も考えておいたほうがよいかもしれません。たとえば、お店の入り口に「当店は免税事業者ですが、お会計は税込といたします」のような張り紙をしておく等の対応が考えられます。

まとめ

インボイス制度を理由に消費税分の値下げを要請された場合の留意点を、免税事業者向けにわかりやすく整理します。顧客の種別によって対応が異なります。

顧客別の主な留意点【免税事業者向け】

| 主な留意点 | ||

|---|---|---|

| 課税事業者 | 本則課税 | ・一方的な値下げ要求には応じなくてよい ・値下げ幅は「本体価格の2%」が上限* |

| 簡易課税 | ・そもそも値下げの必要がない | |

| 2割特例 | ||

| 免税事業者 | ||

| 一般消費者 | ・そもそも値下げの必要がない ・変なクレームに備えておく |

|

* 2023年10月~2026年9月

公正取引委員会によれば、消費税分をまるごと値下げする必要はありません。また、上表のように、そもそも値下げが不要なケースも多いです。言われるがままに値引きに応じると損なので、相手の状況を確認した上で冷静に価格交渉しましょう。

なお、事前の協議もなく、顧客から一方的に値下げを通告された場合は、独占禁止法違反・下請法違反にあたります。しつこく不当な値引きを求められたら、公正取引委員会などの相談窓口に連絡してみましょう。