インボイス制度は2023年10月からスタートしますが、2029年9月までは経過措置・支援措置が用意されています。これらの救済措置について、2023年時点の最新情報をわかりやすくまとめます。

目次

インボイス制度の救済措置まとめ

インボイス制度には、もともと「経過措置」が設けられていました。それでも不安の声が大きかったため、2023年度の税制改正で追加の「支援措置」も設けられました。いずれも消費税の課税事業者を主な対象としています。

インボイス制度の経過措置・支援措置【一覧表】

| 80%控除の特例 | 免税事業者から仕入れてもあまり損しない |

|---|---|

| 2割特例 ←New! | 納める消費税は「売上税額の2割」でOK |

| 少額特例 ←New! | 1万円未満の取引ならインボイスは不要 |

| 返還インボイスの免除 ←New! | 1万円未満の少額な値引きや返品ならインボイス不要 |

| 持続化補助金の拡充 ←New! | 補助上限額が一律で50万円加算される |

| IT導入補助金の拡充 ←New! | 補助下限額が撤廃され、申請しやすくなった |

※ わかりやすくするため、表現を簡略化しています

上記の一覧は、要件などの詳細をかなり端折っているので、ざっくり概要をつかむのに役立ててください。上の3つは、とくに重要なのでのちほど解説します。

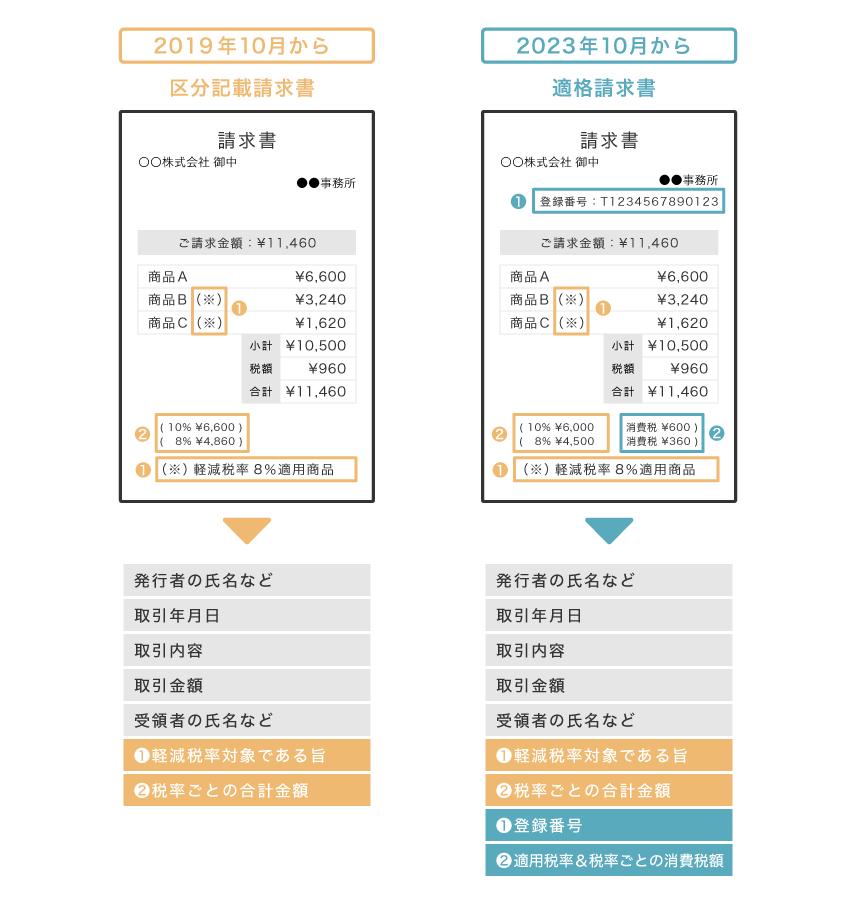

- そもそも「インボイス」とは?

- 簡単にいうと、国が認める新しい形式の請求書のこと。正式には「適格(てきかく)請求書」という。課税事業者は取引先からインボイスを受け取って保存することで、消費税額を抑えやすくなる。免税事業者はインボイスを発行できない。

>> インボイス制度の基本を5分でおさらい!

ちなみに、今のところ免税事業者向けの経過措置や支援措置はないようです。ただ、上記の救済措置が、間接的に免税事業者にとってプラスに作用する場合があります。

【経過措置】80%控除の特例

「80%控除の特例」は、主に課税事業者が免税事業者から仕入れを行って、インボイスを受け取れなかった場合に受けられる特例です。「免税事業者からの仕入れに係る経過措置」ともいいます。

| 主な対象者 | 免税事業者から仕入れをした課税事業者 |

|---|---|

| 概要 | インボイスを保存しなくても 所定の割合だけ仕入税額控除が受けられる |

| 期間 | 2023年10月1日〜2029年9月30日 |

| 主な要件 | 「区分記載請求書」の保存 |

※ この特例は「免税事業者からの仕入れに係る経過措置」ともいう

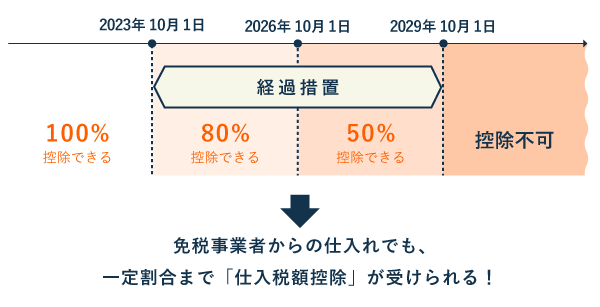

2029年9月30日までの取引については、インボイスを受け取って保存していなくても「仕入税額控除」が受けられます。この特例を適用すると、2026年9月30日までは「支払った消費税の80%」を控除可能です。それ以降は「50%」に引き下げられます。

- 「仕入税額控除」とは?

- 消費税の計算は、原則として「受け取った消費税額 - 支払った消費税額 = 納付する消費税額」のように行う。このように、支払った税額を差し引くことを「仕入税額控除(しいれぜいがくこうじょ)」という。

>> 仕入税額控除とは?インボイス制度の基本をおさらい!

この経過措置を受けるには、インボイス(=適格請求書)の代わりに「区分記載請求書」を受け取っておく必要があります。区分記載請求書なら免税事業者でも発行できますから、仕入先が免税事業者でも控除対象になります。

インボイスではなく区分記載請求書を保存している場合は、下図のように仕入税額控除が少なく設定されています。2023年10月~2029年9月にかけて段階的に減らされ、2029年10月以降は控除が受けられなくなります。

たとえば、2024年4月に100万円の仕入れをして、10万円の消費税を支払ったとします。このとき、もしインボイスを受け取れたら、10万円の仕入税額控除が受けられます。一方、区分記載請求書の場合は「10万円 × 80% = 8万円」だけ控除できます。

インボイス制度の経過措置を詳しく!完全移行までのスケジュール

【支援措置】2割特例

2割特例とは、消費税の計算を「受け取った消費税 × 20% = 納める消費税」のように簡略化できる支援措置です。対象となるのは、インボイス制度を機に免税事業者から課税事業者になった場合だけです。もともと課税事業者だった場合などは適用されません。

| 主な対象者 | 免税事業者をやめて課税事業者になった者 |

|---|---|

| 概要 | 消費税額が「売上税額の2割」で済む |

| 期間 | 2023年10月1日〜2026年9月30日 |

| 主な要件 | インボイス制度を機に課税事業者になったこと |

たとえば、年間で税込1,100万円の売上げあり、このうち100万円が消費税だったとします。この場合、2割特例なら「100万円 × 20% = 20万円」を税務署に納めればOKです。

なお、基本的には2割特例を使ったほうが有利な事業者がほとんどですが、ごく一部の例外もあります。詳しくは以下の記事でも解説しているので、参考にしてみてください。

【支援措置】1万円未満の少額特例

少額特例とは、1万円未満の取引であればインボイスを保存しなくて良いとする支援措置です。売上1億円以下などの要件を満たしていれば、すべての課税事業者がこの特例を適用できます。取引先は課税事業者と免税事業者のどちらでもOKです。

| 主な対象者 | 前々年の課税売上高が1億円以下の課税事業者など |

|---|---|

| 概要 | 1万円未満の取引なら インボイスがなくても仕入税額控除が受けられる |

| 期間 | 2023年10月1日〜2029年9月30日 |

| 主な要件 | ・1回の取引額が1万円未満である ・帳簿に必要事項を記載して保存する ・年間売上が1億円以下である |

1回の取引額が1万円未満なら、免税事業者に発注しても仕入税額控除が受けられます。帳簿の記載事項は、インボイス制度の開始前と同様です(取引先の名称・取引日・内容・金額)。要するに「1万円未満ならインボイス以前のやり方でいいよ」という措置です。

ただし、「1回の取引額」の判定には注意が必要です。たとえば、5,000円の商品と7,000円の商品を同時に購入してしまうと、1回の取引で12,000円となるので、少額特例の対象になりません。

インボイス制度の救済措置は2割特例だけじゃない!

インボイス制度の経過措置・支援措置は、主に課税事業者を対象としています。免税事業者も間接的に助かることがあるでしょう。ただし、あくまで期間限定の救済措置です。

いま免税事業者で、これからどうしようか迷っている方は、上記の経過措置・支援措置を踏まえて判断しましょう。2023年9月30日までに申請すれば、2023年10月1日付けでインボイス発行事業者として登録を受けられます。

すでに課税事業者の方は、支援措置などをうまく活用するとよいです。とくに本記事で紹介した「2割特例」は、多くの事業者が有利に使える制度なので、ぜひ検討してみましょう。