インボイス制度が始まってからは、免税事業者のままでいると取引先が離れていってしまう恐れがあります。本記事では、このリスクへの対応策を整理しています。

ここまでのインボイス特集

>> インボイス制度とは?5分でわかる要点【免税事業者のインボイス特集①】

>> インボイス制度で免税事業者はどうなる?【免税事業者のインボイス特集②】

目次

免税事業者のままだと顧客が減るかも!?

インボイス制度が導入される2023年10月を境に、免税事業者を選択し続けることで、以下のようなデメリットが生じることとなります。免税事業者の制度そのものは変わらないので、メリットはこれまでと同様です。

2023年以降も免税事業者でいることのメリット・デメリット

| メリット | デメリット | |

|---|---|---|

| ~2023年9月 |

|

– |

| 2023年10月~ |

|

課税事業者から取引を敬遠される恐れ |

課税事業者との取引がなければ、上記のデメリットは生じません。たとえば飲食店などで、一般消費者がお客さんの仕事であれば、インボイス制度による不利益は生じないでしょう。

商品やサービスの主な販売先が課税事業者である場合、「商品やサービスに、価格に勝る強みはあるか?」「免税事業者や一般消費者へ販路を広げていくことは可能か?」といった観点から、売上を維持できるか見極めましょう。

顧客が減るリスクへの対処法

免税事業者には益税などのメリットがあるとはいえ、肝心の売上が減っては元も子もありません。売上が維持できそうにない場合は、以下の対応策を総合的に検討して、どちらかを選び取ることになります。

- みずから課税事業者になる

- 免税事業者でいながら、対応策を講じる

課税事業者になれば、消費税に関する記帳などを行い、必要なら申告・納税をしなければなりません。労力面でも金銭面でも負担が増えるわけです。その代わりに、課税事業者から取引を敬遠されるかもしれないという問題を、根本的に解消できます。

一方、免税事業者でいつつ対応策を講じる場合は、課税事業者との取引が減るリスクが常に付きまとうことになります。しかしうまくいけば、益税などのメリットを受け続けることができます。対応策は様々ですが、たとえば以下のようなものです。

- 値引きする

- 商品やサービスの付加価値を高める

- 競合の少ない商品などを取り扱う

- 新規顧客の開拓に注力する

具体的にどう対応するかは、個別の経営戦略によりますので一概には言えません。ただ、値引きをすることの是非については、課税事業者になった場合の納税額と比較することで、ある程度は一般的な議論ができます。

値引き対応の是非について – 安易な値引きは危険

免税事業者のままで、課税事業者との取引機会も失わない方法の一つとして、本体価格の値引きが考えられます。そもそも他の事業者より安い価格で提供すれば、仕入税額控除を受けられないという事には目をつむってもらえるかもしれません。

【例】顧客(課税事業者)の負担感の変化について

|

|

※税額は一例です

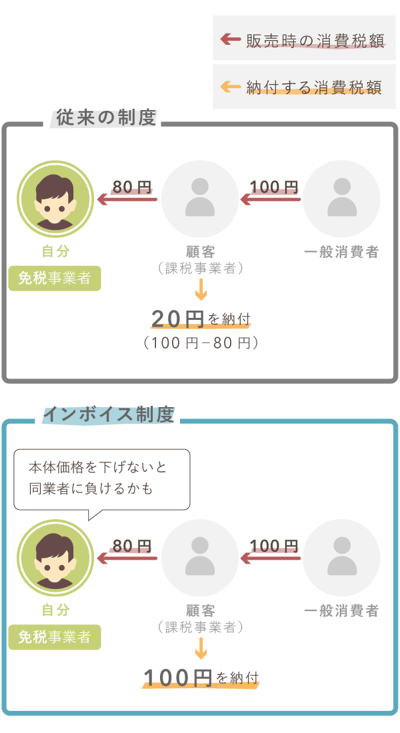

上の画像を見比べてみて下さい。従来の制度下では、両者に違いはありません。しかし、インボイス制度の導入後は、顧客が自分(免税事業者)から仕入れをすると、同業者(課税事業者)から仕入れをするのと比べて、消費税の納付額が80円多くなってしまうのが分かります。

こうなると、顧客が自分(免税事業者)とは取引したくないと思うのは当然で、顧客を引き止めるためには本体価格の値下げで対応するというのがひとつの発想になるわけです。

インボイス制度で値下げ要求されたら?免税事業者の対応方法まとめ

値引き対応ではうまくいかないこともある

値引きによる取引継続の交渉は、顧客が仕入税額控除の仕組みをよく理解していなければ成立しない恐れもあります。「なんだか知らないが、とにかく免税事業者は避けたほうがよいらしい」などという風評だけで敬遠される可能性もあるということです。

また、消費税がらみでの値引きについては、色々と規制がかけられています。ざっくり言うと「消費税ぶん値引きしますよ!」とうたうのはNGです。

インボイス制度の経過措置について

インボイス制度は2023年10月より適用となりますが、2029年9月までの間は経過措置が設けられています。そのおかげで、課税事業者が免税事業者から仕入れを行った場合でも、支払った消費税額の一定割合だけ仕入税額控除を受けられます。

免税事業者からの課税仕入にかかる仕入税額控除の割合は、上図のように段階的に減らされる予定です。

「2023年の時点ではまだ決断しかねる」あるいは「他の免税事業者の動静も見てから判断をしたい」という人も多いかと思います。2026年9月までなら、仕入税額の80%が控除対象となりますので、これを目処に、しばらく様子を見るのも一つの手です。その間に、様々な対応策を試してみるとよいでしょう。

- インボイス制度の特例 – 2割特例と少額特例

- 上記の経過措置に加えて、2023年度の税制改正で「2割特例」と「少額特例」が設けられました。これにより、しばらくは課税事業者の納税負担や事務負担がさらに軽減される見込みです。

まとめ – 顧客が課税事業者である場合の対応

主要な顧客が課税事業者である場合は、基本的には自らも課税事業者になったほうが無難です。免税事業者のままでいると、売上が落ちたり、値引き対応が必要になったり、色々と面倒事が起きる可能性が高いからです。

とはいえ、必ずしも課税事業者になるべきということではありません。課税事業者になれば、金銭面や労力面での負担が増えます。課税事業者になるのではなく、免税事業者のままで売上を維持するための方法を模索する道もあります。

また、いきなり課税事業者になるのではなく、対応策を色々試しながら様子を見るのも選択肢の一つです。インボイス制度への完全移行となる2029年10月までは、経過措置も設けられていますので、しばらくタイミングをうかがってもよいでしょう。

自営百科では、免税事業者にとってのインボイス制度について、特集を組んでまとめています。次頁では、免税事業者が発行する請求書について整理しています(本記事は特集③にあたります)。