アフィリエイターやブロガー向けに、確定申告や納税の基本知識をわかりやすくまとめました。専業・副業・内職など、働き方によって考え方が異なる部分もあるので、それぞれ順番に解説しています。

目次

アフィリエイトによる所得は確定申告が必要?

アフィリエイトで収入を得たら、確定申告が必要です。確定申告とは、簡単に言うと「年間で〇〇万円の儲けがあったので、所得税を△△円納めます」と国に申告する手続きです。原則として、収入があった年の翌年3月15日までに申告・納税を行います。

アフィリエイトでの収入は、全10種ある所得区分のうち、基本的に「事業所得」か「雑所得」に該当します(詳細は後述)。どちらの場合も、所得は以下のように計算します。

必要経費とは、ざっくりいうと、収入を得るために必要な費用のことです。アフィリエイト報酬に対してそのまま税金がかかるわけではありません。年間の収入から経費を差し引いた、所得に基づいて税額を計算します。

【タイプ別】確定申告の必要性をわかりやすく

上記リンクより該当箇所までスクロールできます

① 会社員が副業でアフィリエイトをする場合

副業で所得が発生したら、基本的に確定申告が必要です。とくに、所得が年間20万円を超えたら、確定申告の義務が生じます。20万円以下でも「確定申告」か「住民税の申告」のどちらかを行う必要があります。

アフィリエイト収入については、原則として事業所得と雑所得のどちらかで申告する必要があります。ただ、国税庁から明確な判断基準が示されていないため、どちらで申告すべきか迷う人も多いです。基本の考え方を理解して、適切な区分で申告しましょう。

| 事業所得 | 雑所得(業務) |

|---|---|

| れっきとしたビジネス → 帳簿付けが必須 |

お小遣い稼ぎ程度 → 帳簿付けは任意 |

事業計画をきちんと練り、本業の給与にも見劣りしない金額を安定して稼いでいれば、事業所得に該当することが多いです。事業所得の場合は、帳簿付けが大変な反面、青色申告を選択できるなどの利点もあります(詳細は後述)。

一方、趣味の延長で運営しているブログなどで、月に数万円程度の広告収入を不定期に得ているようなケースでは、雑所得に該当することが多いです。雑所得では青色申告を選択できませんが、帳簿付けはしなくても問題ありません。

確定申告の際、住民税の納付方法を「普通徴収(自分で納付)」に変更しましょう。確定申告書の第二表で、設定を変更できます。こうすれば、副業で稼いだ分の住民税が勤務先に通知されないので、副業を疑われる要因を取り除けます。

② 個人事業主がアフィリエイトをする場合

個人事業主としてアフィリエイトで生計を立てている場合は、原則として確定申告は必須です。必ず帳簿を作成して、その帳簿に基づいて1年間の所得や税額を申告します。会計ソフトを使えば、帳簿付けや確定申告の手間を減らせます。

所得のうち、原則48万円までは所得税が課税されません(基礎控除)。そのため、所得が48万円以下なら、確定申告の義務もないです。ただし、所得の金額にかかわらず、帳簿付けはすべての個人事業主に義務付けられています。

| 納税すべき事業主 | 納税しなくてよい事業主 | |

|---|---|---|

| 帳簿付けの義務 | あり | あり |

| 確定申告の義務 | あり | なし |

※ 上記は、基本的な考え方をわかりやすく整理した表です

個人事業主の場合、義務がなくても、確定申告はしたほうがよいです。アフィリエイト報酬から源泉徴収されていれば、申告により還付金を受け取れる場合があります(還付申告)。

また、確定申告は所得税の手続きですが、住民税の申告も兼ねています。申告しないと、自治体があなたの所得を把握できず、以下のように不利な扱いを受ける恐れがあります。

個人事業主なら、どのみち帳簿付けはしないといけません。それなら、もうひと手間かけて、きちんと確定申告までやったほうが安心です。帳簿付けさえできていれば、確定申告書の大部分は会計ソフトで自動的に作成できるので、思うほど手間はかかりません。

③ 学生や専業主婦/主夫がアフィリエイトをする場合

結論から言うと、以下のA〜Dをすべて満たす場合は、確定申告をしなくても問題ありません。だいたいの目安として、月に3〜4万円ほどの利益で、なおかつ会社員の家族がいれば、確定申告せずに済むこともあります。

| A 収入がアフィリエイト報酬のみ | AとBをどちらも満たす場合は 申告の義務がない |

|---|---|

| B 所得が38万円以下である(住民税非課税*) | |

| C 還付金がない | CとDをどちらも満たす場合は 申告しなくても損をしない |

| D 国民健康保険に加入していない |

*地域により、概ね38万円〜45万円の範囲で住民税非課税の基準が異なる

確定申告は所得税の手続きですが、住民税の申告も兼ねています。確定申告をしていれば住民税の申告は不要ですが、確定申告をしなかった場合は、別途で住民税の申告をしなくてはいけない場合があります。

| 所得38万円*〜48万円 | 確定申告 or 住民税の申告が必要 |

|---|---|

| 所得38万円*以下 | どちらも申告義務なし |

*地域により、概ね38万円〜45万円の範囲で住民税非課税の基準が異なる

所得48万円以下であれば、確定申告の義務はないものの、住民税の申告義務が残る場合があるので注意しましょう。住民税非課税(所得38万円〜45万円が基準)であれば、どちらの申告義務もないと考えてOKです。

義務がなくても申告したほうがよい?

義務がなくても、任意で確定申告をすれば還付金を受け取れることがあります(還付申告)。源泉徴収されている場合や、予定納税をした場合です。受け取れる還付金の額と、確定申告にかかる労力とを天秤にかけ、メリットがありそうなら申告しましょう。

また、国民健康保険に加入している場合は、申告すれば保険料の軽減などを受けられることがあります。一方、家族が会社勤めで、その会社の健康保険にあなたが被扶養者として加入していれば、そもそも保険料はかからないので気にしなくてOKです。

【青色申告と白色申告の違い】アフィリエイトで行う確定申告の種類

アフィリエイトの収入は、基本的に「事業所得」か「雑所得」に該当します。事業所得の場合は、事前に白色申告と青色申告のどちらかを選択する必要があります。一方、雑所得においては、青色申告の仕組みがありません。

アフィリエイトの収入が「事業所得」の場合

基本的には青色申告をおすすめします。白色申告では、節税につながる特典が受けられません。青色申告を選ぶには、事前申請が必要です。いちど申請すれば、翌年以降も自動的に青色申告となるので、毎年申請する必要はありません。

| 白色申告 | 青色申告 | |

|---|---|---|

| 概要 | ベーシックな申告方式 (最低限の記帳でOK) |

模範的な申告方式 (高度な記帳が求められる) |

| 税制優遇 | なし | 複数あり |

| 事前申請 | 不要 | 最初の年だけ必要 ※申請期限あり |

>> 青色申告の事前申請期限は「当年3月15日 or 開業日から2ヶ月」

アフィリエイターのような業態であれば、白色申告と青色申告のどちらを選択しても、難易度はそれほど変わりません。他の業種に比べ、記帳内容などはシンプルな部類です。会計ソフトを活用すれば、初心者でも青色申告は難しくありません。

- 最大65万円の青色申告特別控除が適用される

- 少額減価償却資産の特例が受けられる

- 最長3年にわたって赤字を繰り越せる

- 専従者に対する給与を経費にできる

- 申請を出せば現金主義での記帳が可能

- 一括評価による貸倒引当金の特例が適用

「青色申告特別控除」とは、一定の要件を満たせば、毎年65万円が控除される制度です。所得を計算する際、以下のように収入から最大65万円を差し引けます。

たとえば、年間の報酬が300万円で、実際にかかった経費が100万円だったとします。65万円の特別控除を適用すると、所得は「300万円 − 100万円 − 65万円 = 135万円」です。所得を低く抑えられるので、そのぶん所得税や住民税が安くなります。

アフィリエイトの収入が「雑所得」の場合

雑所得については、青色申告ができません。会社員の副業や、専業主婦/主夫の内職などは、雑所得に分類されることが多いです。事業所得との違いを、下表にわかりやすくまとめました。

| 雑所得 | 事業所得 (白色) |

事業所得 (青色) |

|

|---|---|---|---|

| 税制優遇 | 優遇なし | 優遇なし | 複数の優遇あり |

| 事前申請 | 不要 | 不要 | 最初の年だけ必要 ※申請期限あり |

| レシート類の 保存義務 |

基本、義務なし* | 義務あり (5年間) |

義務あり (7年間) |

| 帳簿付けの義務 | 義務なし | 義務あり | 義務あり |

| 主な提出書類 | 基本的には 確定申告書のみ |

・確定申告書 ・収支内訳書 |

・確定申告書 ・青色申告決算書 |

* 前々年分の雑所得(業務)の収入金額が300万円を超える場合は保存義務あり

事業所得との比較でいうと、雑所得の申告はかなりシンプルです。帳簿を付けなくても構いませんし、基本的にはレシートの保存義務もありません。決算書も提出しなくてOKです(前々年分の収入が1,000万円を超える場合のみ収支内訳書を提出)。

ただ、青色申告による税制優遇は受けられないので、税負担は重くなりがちです。「副業だけど、これはれっきとしたビジネスだ」と言える状況なら、事業所得で青色申告をしましょう。

アフィリエイトで経費にできるもの

必要経費を漏れなく計上することで、税金を最小限に抑えられます。アフィリエイターの場合、以下のような費用が経費になりえます。経費として計上する際は、レシートなどを適切に保存した上で、正しい方法で記帳しましょう。

- レンタルサーバー代、ドメイン代

- インターネット代や電気代

- ソフトの利用料(Adobe、Canvaなど)

- レビュー商品の購入費用

- Google広告、Yahoo!広告などの費用

- 画像素材やフォントの購入費用

- パソコンや作業用デスクなどの購入費用

- 勉強用の書籍代

- サイト制作などの外注費用

注意点① 広告費は宣伝効果が出たときに経費計上する

広告宣伝費として経費にできるのは、原則として、その宣伝効果が出ている期間だけです。たとえば、PPCアフィリエイトのために、クリック課金型のリスティング広告を利用する場合は、その広告がクリックされた分だけ経費計上できます。

したがって、アカウントに残高をチャージして利用する場合、チャージした段階では経費にはできません(Yahoo!広告など)。クリック数に応じて、残高から利用料が引かれたら、その時点で経費にできます。

注意点② 業務以外にも使うものは「家事按分」をする

家賃・電気代・レビュー商品の購入費など、ビジネスとプライベートの両方で使う費用は、家事按分(かじあんぶん)という方法で経費にできます。ビジネス部分の使用割合を、客観的な基準で明らかにして、その割合だけを経費にする方法です(時間・面積など)。

たとえば、平均で1日6時間は自宅で働き、パソコンなどで電気を使ったとします。このとき、ビジネスの割合は「6時間 ÷ 24時間 = 25%」のように計算できます。もし年間の電気代が20万円なら、「20万円 × 25% = 5万円」が経費になりえます。

注意点③ 10万円以上の備品は「減価償却」をする

業務で使うパソコンなど、10万円以上の備品を購入したときは、その時点では経費にできません。いったん資産に計上し、「減価償却(げんかしょうきゃく)」という方法で、通常は数年かけて少しずつ経費にしていきます。

たとえば、パソコンは原則4年で減価償却すると決まっています(法定耐用年数)。12万円のパソコンなら「12万円 ÷ 4年 = 3万円」なので、毎年3万円ずつ経費にできる計算です(月割では月2,500円)。

アフィリエイトの確定申告の方法・流れ

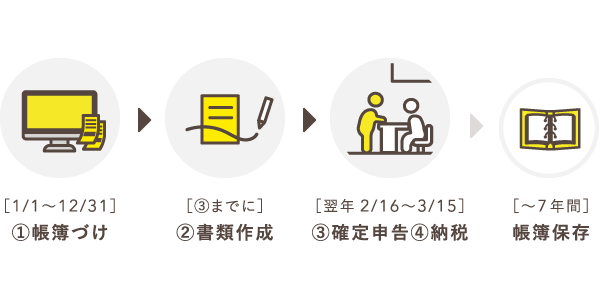

帳簿は「当年1月1日〜12月31日」の1年単位で締め切ります。これを集計して「翌年2月16日〜3月15日(土日祝なら翌平日)」に確定申告・納税を行います。会計ソフトで帳簿付けをしていれば、確定申告書類の大部分は自動的に作成できます。

確定申告を忘れたらどうなる?

確定申告するのを忘れたら「延滞税」や「無申告加算税」などの対象になります。基本的には、放置したぶんペナルティが重くなると考えましょう。期日を過ぎてしまっても、できるだけ早期に申告すれば、最小限のペナルティで済みます。

ちなみに、確定申告が必要だとわかっているのに、納税がイヤでわざと申告しなかった場合は、さらにペナルティが重くなります。悪質な所得隠しなどは「重加算税」の対象になりえますし、いわゆる「脱税」として刑事罰の対象になる場合もあります。

アフィリエイトの帳簿付け・確定申告には会計ソフトがおすすめ

初めて帳簿付けや確定申告をする個人事業主には、クラウド会計ソフトの導入をおすすめします。銀行口座やクレジットカードの明細を自動的に取得してくれますし、勘定科目などを補完しつつ、簡単に帳簿へ反映できます。

アフィリエイトにおすすめの会計ソフト

| 弥生 | マネーフォワード | freee | |

|---|---|---|---|

| ホーム 画面 |

|

|

|

| 料金 (税込) |

【白色申告】 フリープラン 0円 ベーシックプラン 10,120円/年 トータルプラン 18,480円/年 |

パーソナルミニ 1,408円/月 11,880円/年 パーソナル 1,848円/月 16,896円/年 パーソナルプラス 39,336円/年 |

スターター 1,958円/月 12,936円/年 スタンダード 3,278円/月 26,136円/年 プレミアム 43,780円/年 |

|

【青色申告】 セルフプラン 9,680円/年 ベーシックプラン 15,180円/年 トータルプラン 26,400円/年 |

|||

| 帳簿づけ | ○ | ○ | ○ |

| 自動仕訳 | ○ | ○ | ○ |

| ASPとの連携 | 不可 | ・A8.net ・もしもアフィリエイト |

不可 |

| 申告書類の作成 | ○ | ○ | ○ |

| 電子申告(e-Tax) | スマホ申告は未対応 | PCからだと面倒 | PCもスマホもスムーズに申告可能 |

| サポート | ・電話サポート付きプランが安価 ・最上位プランなら業務相談も可能 |

・全プランにチャットサポート付き | ・全プランにチャットサポート付き ・最上位プランには独自の補償制度あり |

| 弥生 | マネーフォワード | freee |

ASPとの連携に対応していれば、報酬を受け取った日付や金額などのデータを自動で取り込めます。自分で1から仕訳を入力しなくてよいので、効率よく記帳できますし、記帳忘れも防止できます。

なお、ASPとの連携に対応していないソフトでも、事業専用の口座を用意すれば、似たような効率化が可能です。上記の3社なら、どれを選んでも帳簿付け〜確定申告までスムーズにできます。

まとめ

アフィリエイト報酬を得たら、基本的に確定申告が必要です。「弥生・マネーフォワード・freee」のクラウド会計ソフトを導入すれば、初心者でも帳簿付けや確定申告がスムーズにでき、青色申告での節税もしやすくなります。

弥生がおすすめの人

記帳する際の入力しやすさ・わかりやすさを重視する方には「弥生」がおすすめです。上位プランなら、帳簿付けや確定申告について、チャットや電話で質問もできます。必要に応じて画面共有しながらガイドしてもらえるので、初心者にぴったりです。

公式サイト今なら初年度無料で使えるやよいの青色申告 オンライン

公式サイト

マネーフォワードがおすすめの人

外部データの取り込みを重視する方には「マネーフォワード」がおすすめです。いまのところ、ASPとの連携ができるのはマネーフォワードだけです。取り込んだデータを一括登録する機能もあるので、サクサク操作できます。

公式サイトマネーフォワード クラウド

詳細記事はこちら

freeeがおすすめの人

帳簿付けの自動化を進めたい方には「freee」がおすすめです。銀行やクレカの明細を取り込んで、自動登録する機能が全プランで利用できます。たとえば「ASPから入金があったら、売上として仕訳する」という設定をすれば、その通りに仕訳してくれます。