税理士と顧問契約するメリットを、これから初めて税理士と関わる方にもわかりやすく解説します。記事の後半では、税理士に問い合わせるまでの流れも紹介しています。

目次

顧問税理士の主なメリット5選 ‐ 税金での困りごとをなくせる

顧問税理士を雇うメリットは、ひと言でまとめると「税金関係の困りごとをなくせる」ことです。デメリットは顧問料がかかる点ですが、多くの人にとっては、それを上回るメリットがあります。主なメリットは以下の5つです。

| ① 納税額の予測がしやすくなる | → 資金ショートを防ぎやすくなる |

|---|---|

| ② 税務リスクの事前対策が可能 | → 余計なペナルティを避けられる |

| ③ 決算前に様々な調整ができる | → 期の途中でも軌道修正しやすい |

| ④ 銀行・税務署対応が安定する | → 外部からの信頼が得られる |

| ⑤ 税務の時間効率がアップする | → 本業に集中できる |

メリット① 納税額の予測がしやすくなる

顧問税理士がいると、期中の段階で「次の納税額はざっくりこのくらいになりそうです」という予測を立ててもらえます。これにより、決算後にいきなり多額の税金を請求されて資金繰りに困る、といったアクシデントを避けられます。

とくに法人税や消費税は金額が大きくなりがちで、利益は出ているのに納税資金が足りない「黒字倒産」の要因にもなりえます。これを未然に防げるのは、事業継続する上で大きなメリットだといえます。

メリット② 税務リスクの事前対策が可能

顧問税理士は、日常的に帳簿をチェックし、グレーゾーンの処理についても常に先手で最善策を考えてくれます。「これは経費にしていいのか」といった税金絡みの悩みをすぐに解消でき、申告ミスなどの税務リスクも大幅に減らせます。

もし顧問税理士がおらず、独断で税務上の判断を誤ると、税務調査で指摘を受ける可能性があります。申告漏れや不正が発覚し、正しく納税できていないとみなされた場合、追徴課税や加算税のペナルティを課される恐れがあります。

メリット③ 決算前に様々な調整ができる

決算書は期末にならないと完成しませんが、顧問税理士が期中の数字を把握することで、決算前でも様々な対策が打てます。たとえば、利益が予想以上に出そうなら、設備投資などの節税対策を提案してもらえるようなイメージです。

また、月次で損益を確認してもらえば、「この経費が想定より膨らんでいる」「思ったほど利益率が良くない」といった問題も早期に発見できます。決算が終わってから「今期はダメだった」と気づくのではなく、途中で手を打てるのは大きなメリットです。

メリット④ 銀行・税務署対応が安定する

融資の際、銀行側は決算書などを判断材料にします。顧問税理士がついていて、適切に作成された決算書であれば、銀行側の心象にもプラスの影響が期待できます。一方、自己流でおかしな決算書を作ったりすると、融資審査で不利に働くこともあります。

税務調査が入った場合も、顧問税理士が立ち会ってもらうことで、税務署とのやり取りをスムーズに進められます。初見殺しの誘導尋問などにひっかかることなく、不利な指摘や誤解を受けるリスクを減らせます。

メリット⑤ 税務の時間効率がアップする

顧問税理士に記帳代行や申告書作成を丸ごと外注すれば、経営者はコア業務に専念できます。自分で記帳する場合でも、税理士に定期的にチェックしてもらえれば、間違いを早期に修正でき、後から大量の修正作業をする手間を省けます。

税務や経理の作業は、慣れていないと想像以上に時間を取られます。領収書の整理、帳簿の入力、税金の計算、申告書の作成など、やることは山積みです。これらを税理士事務所にやってもらうことで、本業に使える時間がぐんと増えます。

そもそも税理士の顧問契約とは? 主なサービス内容を紹介

顧問税理士とは、年間を通じて、税務のアドバイスを継続的にしてくれる存在です。定期訪問してもらい、安全な節税のやり方などを教えてもらえます(オンライン可)。なかには、資金繰りの助言などを含む、経営コンサルまで可能な税理士もいます。

税理士との顧問契約に含まれる主なサービス

| コアとなるサービス |

|---|

| ・困ったときの税務相談、アドバイス ・節税対策の提案 ・定期訪問と帳簿のチェック |

| 事務所によっては別料金となるサービス |

| ・決算書や申告書の作成 ・税務調査の立ち会い、金融機関対応 |

| 原則、別料金となるサービス |

| ・記帳代行(領収書や通帳を渡して帳簿を作成してもらう) ・給与計算や年末調整 |

※ 実際の料金体系は税理士事務所によって異なります

顧問税理士がいれば、税金関係の困りごとをいつでも気軽に相談でき、法的に正しいアドバイスがもらえます。もし税務署から問い合わせが来ても、税理士が間に入って対応してくれるので心強いです。

ちなみに、単発で申告書を作成するだけの「スポット契約」を受け付けている税理士もいます。ただ、スポット契約では帳簿の正確性までは保証されない場合があるので、顧問契約のような安心感は得られません。

なぜ税理士のアドバイスが必要? 独学じゃダメ?

結論から言うと、基本的には税理士のアドバイスがもっとも信頼できます。税金について調べる方法は、主に以下の3つです。税務署の職員に頼る方法もありますが、回答内容について最終的な責任を持ってくれない点で不安があります(詳細は後述)。

- 顧問税理士に聞く

- 税務署の職員に聞く

- 独学(書籍やネットで調べる)

どれか一つの方法だけに頼るのではなく、3つのルートからバランスよく情報を仕入れるのがベストです。ここからは、3つの方法の違いを初心者向けにわかりやすく解説します。

税務知識を得る3つの方法 ‐ 顧問税理士・税務署の職員・独学の違い

| 顧問税理士 | 税務署の職員 | 独学 | |

|---|---|---|---|

| 善管注意義務 | あり | なし | 自己責任 |

| 賠償請求 | 可能 | 極めて困難 | – |

| 節税アドバイス | あり | なし | – |

| 時間効率 | よい | イマイチ | 悪い |

| 費用 | かかる | なし | 多少かかる |

税理士は、クライアントが誤った判断をしないよう十分注意し、専門家として適切な情報提供をするよう義務付けられています(善管注意義務)。この義務を怠り、クライアントが不利益を被った場合には、契約範囲に応じた賠償責任が生じるとされます。

税務署の職員は、詳しい事実関係を踏まえた個別相談にも無料で対応してくれます(要事前予約)。ただし、その回答内容が間違っていても、責任は取ってくれませんし、賠償請求も国が相手になるため極めて困難と言われています。

また、独学で誤った判断をした場合は、完全に自己責任となります。事業の規模が大きいほど、間違えたときの税務リスクも高まります。税金の支払い義務は、破産しても消えない場合があるため、やはり顧問税理士がいたほうが安全です。

失敗しない顧問税理士の選び方をわかりやすく解説

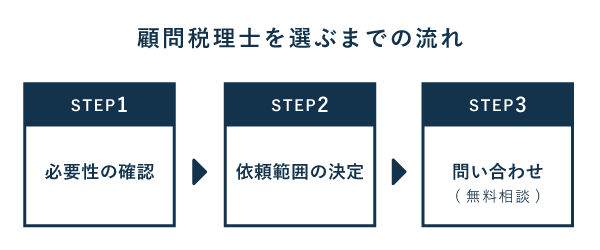

顧問税理士を選ぶ際は、以下の3ステップで考えるのがおすすめです。いくつか税理士事務所の候補を出して、相見積もりを取ると失敗しづらいです。当メディア「自営百科」では、実績の確かな税理士先生を無料で紹介しています。気軽にお問い合わせください。

東京の税理士を全国へ紹介無料の税理士紹介はこちら

ここからは、具体的な考え方などを初心者向けにわかりやすく解説していきます。といっても、そう難しい内容ではなく、3分くらいでステップ3まで進めます。税理士紹介サービスを使えば、問い合わせもスムーズです。

税理士顧問が必要な人・不要な人の違い

| 税理士が必要な人 | 税理士が不要な人 |

|---|---|

| ・売上が伸び始めている ・雇用、法人化を検討している ・銀行融資や補助金に関心がある |

・副業レベルで、取引が少ない ・売上規模がまだ極めて小さい |

しっかり「事業」として続けていくなら、個人事業主でも税理士は必要だと考えましょう。法人の場合は作成すべき書類が多く、なかなか素人の手には負えないため、税理士のサポートはほぼ必須だと言えます。

一方、副業などで利益が出たり出なかったりという状況では、税理士費用がなかなか捻出できない場合もあります。その場合は、無理に税理士をつける必要はありません。ごく小規模なビジネスの場合、無料の会計ソフトを使えば、税理士なしでも比較的かんたんに確定申告ができます。

顧問税理士に依頼する業務範囲を決めておく

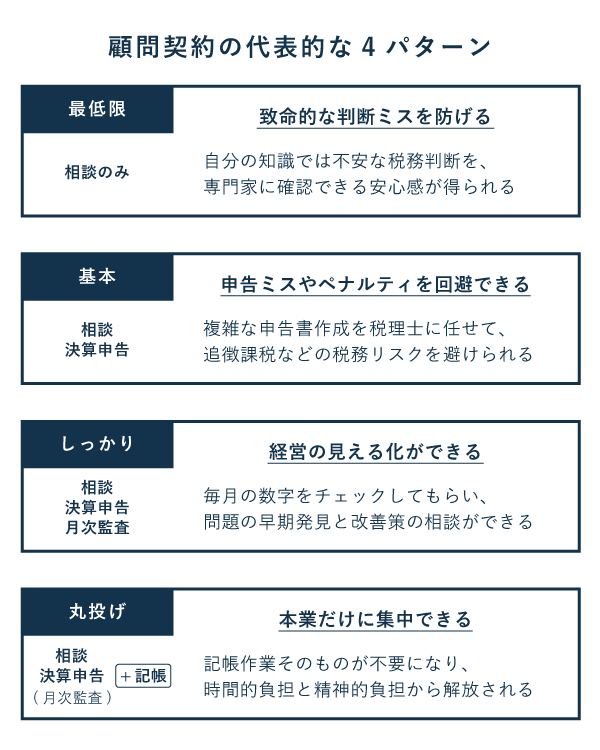

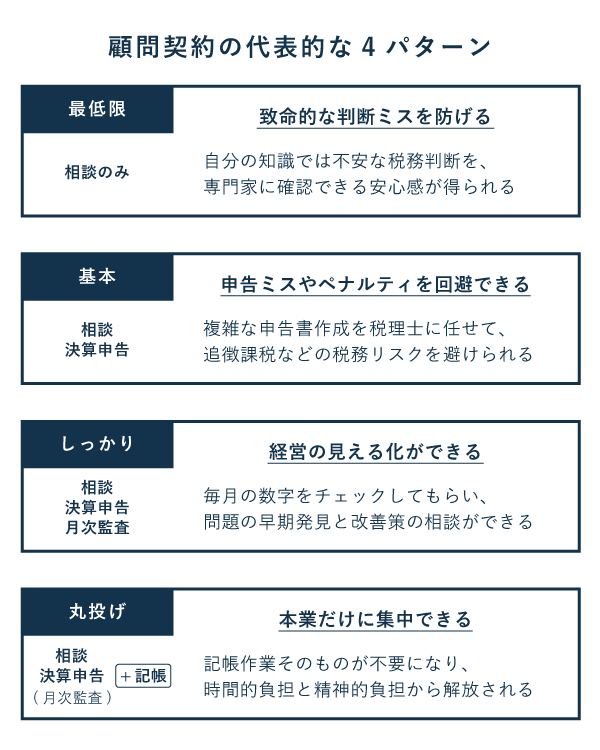

顧問契約の料金体系やサポート範囲は、税理士事務所によってまちまちです。たいていの顧問契約は、以下の4パターンに分類できます。自社に必要なサポート範囲がどの程度なのか、これを目安にざっくりで構わないので考えておきましょう。

上図の4パターンは、下にいくほど依頼する業務範囲が広がり、料金相場が高くなります。もし迷ったら、ひとまず「基本」のパターンを想定すればOKです。この場合、帳簿付けは自社で行い、その最終チェックと決算書の作成を税理士に任せる形になります。

依頼する業務範囲がだいたい決まったら、すぐに問い合わせてOKです。細かな契約内容は、無料相談などを通じて決めていくのが一般的です。判断材料を多く集める意味でも、どんどん問い合わせたほうが、自社に合った税理士を見つけやすくなります。

東京の税理士を全国へ紹介無料の税理士紹介はこちら

まとめ

税理士と顧問契約すれば、税金の悩みをいつでも相談でき、スムーズに解消できます。税務について、税理士が責任をもってアドバイスしてくれるため、非常に心強いです。具体的には、以下の5つのメリットが挙げられます。

| ① 納税額の予測がしやすくなる | → 資金ショートを防ぎやすくなる |

|---|---|

| ② 税務リスクの事前対策が可能 | → 余計なペナルティを避けられる |

| ③ 決算前に様々な調整ができる | → 期の途中でも軌道修正しやすい |

| ④ 銀行・税務署対応が安定する | → 外部からの信頼が得られる |

| ⑤ 税務の時間効率がアップする | → 本業に集中できる |

実際に依頼する際は「どこまで税理士に任せたいか」を、あらがじめ明確にしておくと良いです。顧問契約には、税金の相談だけをする最低限のプランから、帳簿づけまで全部任せる「丸投げ」のプランまで、色々な形があります。

どこまで依頼するかによって、当然ながら料金も異なります。自社の状況や予算をふまえ、税理士と相談しながらベストな依頼範囲を決めましょう。

税理士にまったく頼らない場合は、相応のリスクが生じます。税務署での無料の個別相談や独学での自己判断だけでは、致命的なミスに気付けない恐れもありますので、少なくとも年に一度は税理士に見てもらうのが安全です。

お気軽にお問い合わせください無料の税理士紹介はこちら