個人事業主・フリーランス向けに「支払調書」の活用方法をわかりやすく解説します。受け取った支払調書を確定申告で提出する必要はなく、保存も義務付けられていません。

目次

支払調書とは?

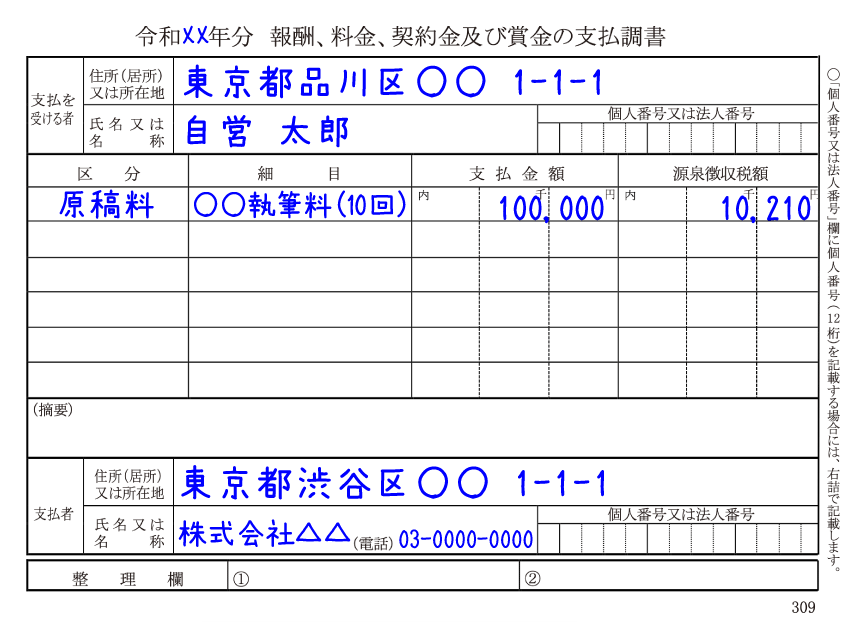

- 正式には「報酬、料金、契約金及び賞金の支払調書」という

- 1年間の報酬の合計額や、源泉徴収税額などが記載してある

- 報酬を支払った企業が作成して、税務署に提出する

- 受け取った側が税務署に提出する必要はない

支払調書とは、企業が個人事業主やフリーランスに対して報酬を支払ったときに、そのことを税務署へ報告するための書類です。個人事業主は、そのコピーを取引先からもらう場合があります。

あなたが源泉徴収済みの報酬を受け取った場合、支払側は「支払調書」を作って税務署へ提出します。つまり、あなたがもらった支払調書は、税務署に提出された原本のコピーにすぎません。言ってみれば、参考資料として親切心で送ってくれているわけです。

支払調書はいつもらえる?

支払調書は、対象となる仕事をした翌年の1月頃にもらえることが多いです。ただ、企業側からすれば、個人事業主に支払調書を送るのはあくまで任意なので、送られてこないこともあります。

支払調書の作成対象となる報酬(一例)

- 原稿料、講演料など

- デザイン料、イラスト料など

- 翻訳、通訳の報酬

- 弁護士、税理士などに支払う報酬

- テレビ、映画、舞台などへの出演料

- コンパニオン、ホステスなどへの報酬

前述のとおり、支払調書の送付は任意なので、上記のような報酬をもらった場合でも、支払調書が送られてくるとは限りません。支払調書は実際のところ確定申告に必要な書類ではないので、送られてこなくても確定申告はできます。

支払調書を確定申告で提出する必要はない!

取引先から支払調書を受け取っても、確定申告で提出する必要はありません。実際、国税庁のサイトにある確定申告の添付書類の一覧ページにも、支払調書は載っていません。

ただ「支払調書は確定申告の提出書類だ」と勘違いしている人も多く、稀に税務署や税理士からも提出を求められることがあるようです。しかし、本来は添付しなくてよい書類なので、指摘されても心配することはありません。

もらった支払調書の保存義務は?

受け取った支払調書を保存しておく義務はありません。すぐに捨ててしまってもOkです。ただ、取引先ごとの報酬額や源泉徴収額が一目で確認できる書類なので、帳簿類と一緒に保管しておくと便利です。

支払調書と帳簿の金額が合わないときは?

受け取った支払調書と、帳簿上の収入金額が合わない場合もあります。このような時は、まず帳簿にミスがないか確認しましょう。正しく記帳してあるのに支払調書と金額がズレる場合は、帳簿上の金額で確定申告をすればOKです。

支払調書と帳簿の金額がズレる原因(主な例)

- 年をまたぐ取引があった

- 端数処理の方法が支払側と受取側で異なった

- 支払側が計算ミスをした

よくあるケースは、年をまたぐ取引で支払調書と帳簿の金額がズレるパターンです。ここでいう「年をまたぐ取引」とは、年内に発生した売上に関して、報酬の支払日が翌年以降になるような取引を指します。

支払調書は、報酬の支払日をベースに作成する(現金主義)ことが多いですが、個人事業主の帳簿は、売上が発生した時点で記帳する(発生主義)のが基本です。そのため、年をまたぐ取引では金額がズレることがあるわけです。

現金主義と発生主義の違いをおさらい

【補足】従業員がいるなら支払調書の提出義務がある

個人事業主でも、従業員を雇っている場合は、支払調書の作成義務があります。従業員を雇っている個人事業主は、外部の事業者に下記のような報酬を支払ったとき、必ず支払調書を作成しましょう。

支払調書の作成対象となる報酬(主な例)

- 原稿料、講演料など

- デザイン料、イラスト料など

- 翻訳、通訳の報酬

- 弁護士、税理士などに支払う報酬

- テレビ、映画、舞台などへの出演料

- コンパニオン、ホステスなどへの報酬

ちなみに、従業員を雇わずに一人で仕事をしているなら、上記のような報酬を支払ったとしても支払調書の作成は不要です。まとめると下表のようになります。

支払調書の作成・提出義務

| 従業員を雇っている事業主 | 従業員を雇っていない事業主 | |

|---|---|---|

| 支払調書の作成 | 特定の報酬を 支払った場合は必須 |

不要 |

| 支払調書の提出 | 税務署への提出は必須 (取引先への送付は任意) |

不要 |

先述の通り、報酬の受取側(取引先)への支払調書の送付は任意です。ただ「支払調書は必ずもらえるもの」と誤解している人もたくさんいるので、ビジネスがスムーズに進むよう対応しましょう。

支払調書の提出方法

- 支払調書の用紙は、税務署や国税庁の該当ページからダウンロードできる

- 作成した支払調書は税務署へ提出する(電子申告も可能)

- 提出期限は翌年の1月31日(原則)

支払調書に関する疑問まとめ【Q&A】

- 支払調書をもらったらどうする?

- 取引先から受け取った支払調書は、どこかに提出する必要もないですし、保存しておく義務もありません。確定申告で収入金額や源泉徴収税額を計算する際の参考になりますが、すぐに捨ててしまってもOKです。

- 支払調書は確定申告で提出する?

- 取引先からもらった支払調書を確定申告で提出する必要はありません。収入金額や源泉徴収額を集計する際の参考にはなりますが、支払調書がなくても確定申告はできます。

- 支払調書は必ずもらえる?

- 支払調書は必ずもらえるわけではありません。企業側からすれば、個人事業主やフリーランスに支払調書を送るのは任意なので、送られてこない場合も多いです。

- 支払調書が届かないときはどうする?

- 支払調書が届かなくても特に問題ありません。収入金額は帳簿から集計できるはずなので、それをもとに確定申告書を作成すればOKです。

- 支払調書と帳簿の金額が違うときはどうする?

- 自分の記帳ミスでない場合は、帳簿の金額に従って確定申告をしてOKです。年をまたぐ取引がある場合などは、支払調書と帳簿の金額が一致しないことも多いです。

まとめ

支払調書について、特定の報酬が生じた場合に行うことを、報酬の受け取り側と支払い側に分けて最後にまとめておきます。いずれの場合も、個人事業主を想定しています。

報酬の受取側 – 支払調書のポイント

- 報酬の「受取側」への送付は任意なので、届かないこともある

- 帳簿が正しいのに支払調書と金額がズレる場合は、帳簿上の金額で確定申告を行う

- 確定申告書への添付は不要で、保存も義務付けられていない

報酬の支払側 – 支払調書のポイント

- 一人で仕事をする個人事業主は作成不要

- 従業員を雇っている個人事業主は、基本的に作成が必要

- 対象者は原則1月31日までに税務署へ提出する(取引先への送付は任意)

支払調書は、確定申告においてそこまで重要な書類ではありません。売上をきっちり帳簿づけしてきた個人事業主であれば、支払調書が送付されなくても特に支障はないのです。