2025年分(令和7年分)の確定申告書「第一表・第二表」の書き方を記入例付きで説明します。2022年分以降、申告書AとBの区別がなくなり、個人事業主も会社員も同じ様式を使って確定申告することになりました。

目次

確定申告書の作成方法

個人事業主や会社員の確定申告では、確定申告書の「第一表」と「第二表」をセットで提出します。第二表から第一表へ転記する項目があるので、手書きの場合は第二表から書き始めましょう。

| 第一表 | 第二表 |

|---|---|

|

|

| 所得や控除の金額を記入して 納税額や還付額を算出する |

所得や控除の内訳など 細かな情報を記入する |

確定申告書は、市販の会計ソフトや、国税庁の「確定申告書等作成コーナー」で作成できます。個人事業主や副業会社員の場合は、市販の会計ソフトを使うのがおすすめです。会計ソフトには下記のようなメリットがあります。

会計ソフトで確定申告するメリット

- 日々の記帳内容をもとに、確定申告書の大部分を自動作成できる

- 簡単に青色申告ができるので、65万円の特別控除で節税できる

- 帳簿や書類をデータ保存しておけるので、申告後の書類管理を効率化できる

個人事業主の確定申告では、確定申告書のほかに「収支内訳書」や「青色申告決算書」も提出しますが、会計ソフトならこれらの書類もほぼ自動で作れます。無料で使えるソフトもあるので、まだ導入していない方はぜひ検討してみてください。

個人事業主におすすめの会計ソフトまとめ【比較一覧表】

申告書Aと申告書Bの違い(2021年分まで)

2021年分(令和3年分)までは「申告書A」と「申告書B」の区別が存在しました。今後も還付申告や修正申告などで、過去の年分にさかのぼって申告する場合のみ、これらを使い分ける必要があります。

2021年分以前の確定申告書類 – 申告書AとBの違い

確定申告書 第一表の書き方・記入例

ここからは、確定申告書の「第一表」の書き方を記入例付きで解説していきます。第一表を10個のセクションに分けて説明します。

第二表から転記する項目があるので、手書きの場合は第二表から始めましょう。第二表の書き方は記事の後半で解説しています。

1. 日付など

![]()

______税務署長

管轄の税務署名を記入します。国税庁のウェブサイトで自宅等の住所を入力すれば、管轄の税務署を検索できます。

令和__年___月___日

確定申告書の提出日を記入します。2025年分の確定申告であれば、令和8年(2026年)1月以降の日付となります。西暦で書いてはダメという決まりはないですが、本記事では無難に和暦で統一しておきます。

令和0□年分の所得税及び復興特別所得税の 申告書

「0□」の部分には、確定申告の対象年を記入します。2025年分なら「令和07年分」です。「 申告書」の空白には「確定」と書きます(還付申告でも「確定」と記入する)。

| 2024年 | 2025年 | 2026年 |

|---|---|---|

| 令和6年 | 令和7年 | 令和8年 |

2. 本人の基本情報

本人の住所・氏名などを記入します。個人番号(マイナンバー)の記入も義務付けられています。個人番号は、マイナンバーカードや住民票で確認できます。

すぐに自分のマイナンバーを知る方法

| 現在の住所 または 居所 事業所等 |

提出日の時点で住んでいる自宅の住所 (個人事業主が事業所を納税地とする場合は「事業所」に○をして、点線の上に事業所、下に自宅の住所を書く) |

|---|---|

| 令和 年1月1日の住所 | 令和7年分の申告では、令和8年1月1日時点の住所を書く ※現住所と同じなら「同上」でOK |

| 個人番号 | 本人のマイナンバー(12ケタの数字) |

| 生年月日 | 左から「元号」「年」「月」「日」の順で書く 元号は番号で表す(昭和=3、平成=4) |

| 氏名 | 姓と名の間は1字空けて書く ※フリガナの濁点・半濁点・小さい文字も1マス使う |

| 職業 | 本人の職業を記入する(例: 会社員・公務員) ただし、個人事業主は事業内容を具体的に書く (例: ウェブデザイン業・ITエンジニア・飲食店業・小売業) |

| 屋号・雅号 | 個人事業などで屋号やビジネスネームがあれば記入する |

| 世帯主の名前 | 住民票に記載されている世帯の代表者 ※自分が世帯主なら、自分の名前を書く |

| 世帯主との続柄 | 世帯主から見た関係性 (例:本人・妻・夫・母・父・子・同居人) |

| 振替継続希望 |

転居等で所轄税務署が変わったときに記入する 以前から振替納税を利用しており、今後も利用したい場合のみ◯をつける |

| 種類 | 該当するもの全てに○をする 青色:青色申告を行う個人事業主 分離:第三表を提出する人(株の配当など) 国出:国外移住などで特例制度を利用する人 損失:第四表を提出する人(事業の赤字など) 修正:修正申告をする人 |

| 特農の表示 | 「特別農業所得者」に該当する事業主は○をする 農業所得が総所得の70%以下なら該当しない |

| 整理番号 | 何も記入しない |

| 電話番号 | 日中連絡が取れる電話番号 「自宅」「勤務先」「携帯」のどれかに○をする |

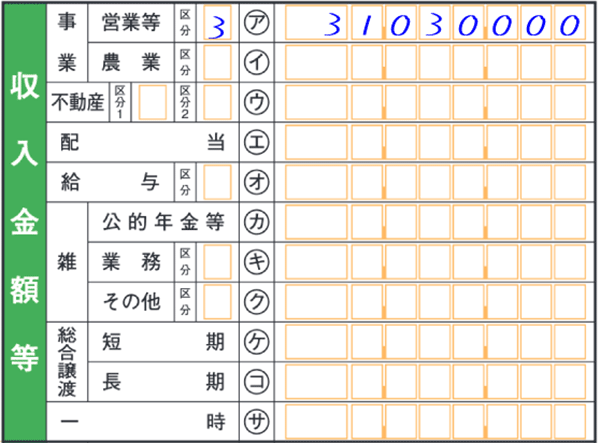

3. 収入金額等

収入の種類ごとに、金額や区分を記入します。個人事業主の「事業」や「不動産」の収入金額は、「収支内訳書」か「青色申告決算書」から転記します。会社員の「給与」は、源泉徴収票の「支払金額」を参照しましょう。

| 事業[営業等] | ア | 一般的な事業で得た収入(農業を除く) 白色…収支内訳書1ページの④を転記する 青色…青色申告決算書1ページの①を転記する 事業収入の区分欄は、帳簿の種類を記入する 1…優良な電子帳簿(税務署へ事前届出が必要) 2…その他の電子帳簿(1に該当せず、会計ソフトで記帳する場合など) 3…紙の帳簿(複式簿記) 4…紙の帳簿(簡易簿記) 5…上記のいずれにも該当しない場合(記帳の仕方が分からない場合を含む) |

|---|---|---|

| 事業[農業] | イ | 農業や酪農業、養蚕業などの事業で得た収入 |

| 不動産 | ウ | 土地や建物の貸付けなど、不動産で得た収入

「区分1」は、国外中古建物に関する特例(措法41-4-3)を受ける際に「1」と書く |

| 配当 | エ | 株式の配当金や、投資信託の分配金などで得た収入 ※特定口座で「源泉徴収あり」を選んでいれば記入不要 |

| 給与 | オ | 勤務先から給与や賞与として受け取った収入 区分欄は「所得金額調整控除」の対象者のみ記入 1…給与収入が850万円超 2…公的年金の収入もある 3…1と2の両方を満たす |

| 雑[公的年金等] | カ | 公的な年金制度などによって得た収入 (例: 国民年金、iDeCo、退職年金) |

| 雑[業務] | キ | 帳簿書類の保存を要しない「業務」による収入 ※営利目的で継続的に行うものに限る 区分欄には、現金主義の特例を利用する場合のみ「1」と記入 |

| 雑[その他] | ク | 雑所得にあたる収入のうち、カ・キに該当しない金額 ※区分欄には、1~3のいずれかを記入する 1…個人年金保険に係る収入がある場合 2…暗号資産取引に係る収入がある場合 3…1と2の両方に該当する場合 |

| 総合譲渡[短期] | ケ | 所有期間が5年以内の資産を譲渡して得た収入 (例: ゴルフ会員権・貴金属・骨とう・書画・機械・船舶) |

| 総合譲渡[長期] | コ | 所有期間が5年超の資産を譲渡して得た収入 ※自身の特許権や著作権は5年以内でも「長期」に記入 |

| 一時 | サ | 労働や譲渡の対価でない、臨時的な収入 (例: 賞金・当選金・生命保険の一時金) |

「給与(オ)」の区分欄は、所得金額調整控除を受ける人だけ記入します。給与収入が850万円以下で公的年金も受け取っていない場合、この区分欄には何も記入しません。

「総合譲渡」の欄には、総合課税の対象となる収入だけを記入します。不動産や株式の譲渡で得た収入などは、分離課税の対象となるため第三表を使って別途申告します。

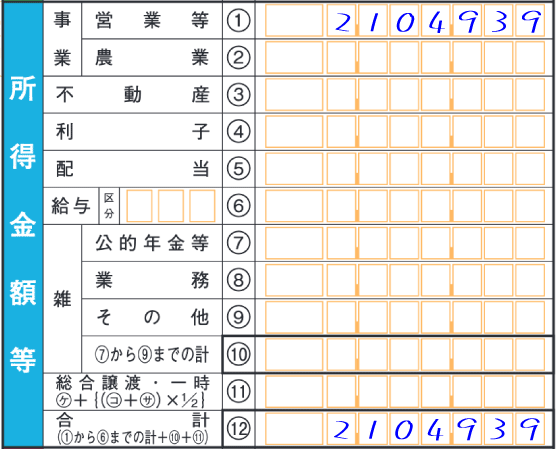

4. 所得金額等

所得金額は、基本的に「収入金額 - 必要経費の金額 = 所得金額」のように算出します。もし最終的にマイナスとなった所得があれば、その先頭に「 - 」か「△」をつけて記入します。

| 事業[営業等] | ① | 「営業等(ア)」から必要経費を差し引いた金額 白色…収支内訳書1ページの㉑を転記する 青色…青色申告決算書1ページの㊺を転記する |

|---|---|---|

| 事業[農業] | ② | 「農業(イ)」から必要経費を差し引いた金額 |

| 不動産 | ③ | 「不動産(ウ)」から必要経費を差し引いた金額 |

| 利子 | ④ | 利子による収入金額 利子所得は必ず「収入金額=所得金額」となる |

| 配当 | ⑤ | 「配当(エ)」から「負債の利子」を差し引いた金額 ※赤字のときは「0円」と書く |

| 給与 | ⑥ | 「給与(オ)」から給与所得控除を差し引いた金額 区分欄は「特定支出控除」の適用時のみ記入する |

| 雑[公的年金等] | ⑦ | (カ)から公的年金等控除を差し引いた金額 |

| 雑[業務] | ⑧ | (キ)から必要経費を差し引いた金額 |

| 雑[その他] | ⑨ | (ク)から必要経費を差し引いた金額 |

| 雑[⑦から⑨までの計] | ⑩ | 雑所得の合計金額 ※赤字のときは「0円」と書く |

| 総合譲渡・一時 | ⑪ | (コ)と(サ)の合計額の2分の1に、(ケ)を加えた額 ※赤字のときは別途「損益の通算の計算書」を使用 |

| 合計 | ⑫ | ①~⑥の合計に⑩と⑪を加えた金額 ※繰越損失がある場合はそれを差し引いた額 |

マイナスの所得がある場合も、基本的にはそのまま足し引きして「合計⑫」欄に記入して構いません(損益通算)。ただし「総合譲渡・一時⑪」欄を使う人のみ、特殊な計算が必要です。この場合は、税務署に相談するか「損益の通算の計算書」を利用しましょう。

給与所得の「特定支出控除」は、職務上の費用などを会社側に負担してもらえず、やむなく自己負担した場合に受けられる控除です。要件が厳しく、年間の適用者数は全国でも2,000人程度とされます。

5. 所得から差し引かれる金額

所得から差し引く「所得控除」の金額を記入します。所得控除の種類によっては、各ルールに従って、あらかじめ控除額の確認や計算をしておく必要があります。

| 社会保険料控除 | ⑬ | 社会保険料の支払額を記入する(家族の分も含む) (例:国民年金・国民健康保険・厚生年金・健康保険) |

|---|---|---|

| 小規模企業共済等掛金控除 | ⑭ | 小規模企業共済などの掛け金の支払額を記入する (例:小規模企業共済・iDeCo・しょうがい共済) |

| 生命保険料控除 | ⑮ | 所定の計算を行い、控除額を記入する 控除上限あり(保険の区分ごとに4万円まで) (例:定期保険・終身保険・医療保険・がん保険) |

| 地震保険料控除 | ⑯ | 地震保険料の支払額を記入する 控除上限あり(5万円まで) ※事業用資産にかけた地震保険料は対象外 |

| 寡婦控除、 ひとり親控除 |

⑰~⑱ | 寡婦控除: 一律27万円(離婚等で独身となった女性) ひとり親控除: 一律35万円 ※ひとり親控除を受ける場合、区分に「1」と記入する |

| 勤労学生、 障害者控除 |

⑲~⑳ | 勤労学生控除:一律27万円 障害者控除:障害の区分に応じた控除額を記入する ※これらを併用する場合は合計額を記入する |

| 配偶者(特別)控除 | ㉑~㉒ | 配偶者と本人の所得に応じた控除額を記入する 控除額は最大38万円(配偶者が70歳以上なら最大48万円) 区分1…配偶者特別控除を受ける場合に「1」と記入する 区分2…配偶者が国外居住の場合にのみ記入する |

| 扶養控除 | ㉓ | 扶養親族の年齢に応じた控除額を記入する 控除額は扶養親族1人につき原則38万円 区分欄は、親族が国外居住の場合のみ記入する |

| 特定親族特別控除 | ㉔ | 特定親族の所得金額に応じた控除額を記入する 区分…親族が国外居住の場合のみ記入する 人数…控除対象となる特定親族の人数を記入する |

| 基礎控除 | ㉕ | 所得に応じた基礎控除額を記入する |

| ⑬から㉕までの計 | ㉖ | 社会保険料控除から基礎控除までの合計額 |

| 雑損控除 | ㉗ | 所定の計算を行い、控除額を記入する(家族の分も含む) 災害や盗難による損失額をもとに計算する (例: 震災、風水害、雪害、落雷、火災、シロアリなど) |

| 医療費控除 | ㉘ | 所定の計算を行い、控除額を記入する(家族の分も含む) 自己負担した医療費をもとに計算する ※セルフメディケーションの場合は区分を「1」とする |

| 寄附金控除 | ㉙ | 所定の計算を行い、控除額を記入する ただし、特定の団体などに寄附金した場合に限る (例:ふるさと納税・国への寄附・政治活動に対する寄附) |

| 合計 | ㉚ | すべての所得控除の合計金額 |

※細かな要件などは、上記の控除名をクリックして確認できます

所得控除を受けるには、たいてい「控除関係書類」などの添付が必要です。ちなみに、e-Taxで電子申告する場合、これらの多くは添付不要となります。

6. 税金の計算

所得税の金額を計算して記入します(1円未満の端数が出たら切り捨て)。住宅ローン控除などの「税額控除」を受ける場合は、その金額も記入しましょう。税額控除がなければ「㉛~㊶」は飛ばしてOKです。

| 課税される所得金額 | ㉛ | 「⑫ - ㉚ = ㉛」(1,000円未満の端数は切り捨て) ※ 計算結果がマイナスなら「0円」と書く |

|

|---|---|---|---|

| 上の㉛に対する税額 | ㉜ | 国税庁サイトの速算表に㉛を当てはめて計算する | |

| 配当控除 | ㉝ | 所定の計算を行い、控除額を記入する ただし、配当所得を総合課税で申告する場合に限る |

|

| ㉞ | 個人事業の設備投資等により税額控除を受ける場合のみ記入する 例:中小事業者が特定の機械を取得した際の特別控除 |

||

| (特定増改築等) 住宅借入金等特別控除 |

㉟ | 別紙「計算明細書」から転記する ※いわゆる「住宅ローン控除」のこと 区分1…東日本大震災の特例でのみ使用する欄 区分2…給与などで年末調整済であれば「1」と記入 |

|

| 政党等寄附金等 特別控除 |

㊱~㊳ | 別紙「計算明細書」から転記する | |

| 住宅耐震改修 特別控除等 |

㊴~㊶ | 別紙「計算明細書(区分1・2)(区分3)」から転記する 区分:耐震改修=1、特定改修=2、認定住宅=3、併用=4 |

|

| 差引所得税額 | ㊷ | 「㉜ - (㉝~㊶の合計) = ㊷」 | |

| 災害減免額 | ㊸ | 被災した年分の所得に応じた控除額を記入する ただし、災害で資産の半分以上を損失した場合に限る |

|

| 再差引所得税額 (基準所得税額) |

㊹ | 「㊷ - ㊸ = ㊹」 | |

| 復興特別所得税額 | ㊺ | 「㊹ × 0.021 = ㊺」 | |

| 所得税及び復興特別所得税の額 | ㊻ | 「㊹ + ㊺ = ㊻」 | |

| 外国税額控除 | ㊼~㊽ | 別紙「外国税額控除に関する明細書」等から転記する ただし、「外国の所得税」を納付している場合に限る |

|

| 源泉徴収税額 | ㊾ | 給与や報酬から源泉徴収された金額を記入する ※「源泉徴収票」や「支払調書」で確認できる |

|

| 申告納税額 | ㊿ | 「㊻ - (㊼~㊾の合計) = ㊿」 プラスの場合……100円未満の端数は切り捨て マイナスの場合…1円未満の端数は切り捨て |

|

| 予定納税額 | 51 | 当年中に予定納税した金額(1期と2期の合計額) ※予定納税の通知を受け取っていなければ記入しない |

|

| 第3期分の税額 | 納める税金 | 52 | 「㊿ - 51 = 52」 ※計算結果がプラスの場合に記入する |

| 還付される税金 | 53 | 「㊿ - 51 = 53」 ※計算結果がマイナスの場合に記入する |

|

国税庁が運営する「確定申告書等作成コーナー」というウェブサイトや、個人事業主向けの会計ソフトを活用すれば、税額などを自動計算してくれるので大変便利です。

「源泉徴収税額㊿」には、給与や報酬から天引きされた「所得税および復興特別所得税」の年間合計額を記入します。会社員は、勤務先から配布された「源泉徴収票」を参照すればOKです。

個人事業・副業などの報酬については、毎年1月~2月ごろに取引先から送付される「支払調書」で源泉徴収税額を確認するのが一般的です。もし手元に届いていなければ、送ってもらえるようお願いしてみましょう。

7. 修正申告

「修正申告」欄は、過去の確定申告にミスがあり、本来の税額よりも少なく申告してしまったときに使用します。したがって、通常の「確定申告」では使用しません。

| 修正前の第3期分の税額 | 54 | 前回提出した確定申告書の「納める税金」か「還付される税金」から転記する |

|---|---|---|

| 第3期分の税額の増加額 | 55 | これから提出する「修正申告書」を参照し、以下の計算を行う 「52 - 54 = 55」or「53 - 54 = 55」 ※ 100円未満の端数は切り捨て |

ちなみに、2021年分以前の修正申告では「第一表」のほかに「第五表」も提出する必要がありました。2022年分からは「第五表」が廃止となり、上記の欄に記入するだけの簡素な手続きとなっています。

2021年分以前の修正申告では「第五表」を用いる

8. その他

これまで記入した各項目について、計算がとくに複雑なものは、その計算過程がわかるように「その他」欄で補足します。該当する項目があれば、必ず記入しましょう。

| 公的年金等以外の 合計所得金額 |

56 | 「雑所得(公的年金等)⑦」の補足 |

|---|---|---|

| 配偶者の 合計所得金額 |

57 | 「配偶者特別控除㉑㉒」の補足 ※ 配偶者特別控除を受ける場合のみ記入する |

| 専従者給与(控除)額 の合計額 |

58 | 「収支内訳書」or「青色申告決算書」から転記 |

| 青色申告特別控除額 | 59 | 「青色申告決算書」から転記 |

| 雑所得・一時所得等の 源泉徴収税額の合計額 |

60 | 第二表の「所得の内訳」を参照 |

| 未納付の源泉徴収税額 | 61 | 「還付される税金53」の補足 ※申告時点で、未収入の給与や報酬がある場合 |

| 本年分で差し引く 繰越損失額 |

62 | 「合計所得金額⑫」の補足 ※ 第四表を提出する場合は記入不要 |

| 平均課税対象金額 | 63 | 別紙「計算書」から転記する ただし「変動・臨時所得(前々年~当年分)」がある場合に限る |

| 変動・臨時所得金額 | 64 | 別紙「計算書」から転記する ただし「変動・臨時所得(当年分)」がある場合に限る 区分: 臨時所得(雑)=1、臨時所得(事業等)=2、変動所得(雑)=3 |

「未納付の源泉徴収税額61」欄は、還付申告で使用します。「源泉徴収票」や「支払調書」には、以下のように年末時点での未納付額が記載されています(記載がなければ気にしなくてOK)。

なお、還付申告は“納めすぎた税金”を返還してもらう手続きですから、61に記入した未納付額については還付を受けられません。ただし、後で「源泉徴収税額の納付届出書」を提出すれば、問題なく還付を受けられます。

9. 延納の届出

ここでいう「延納」とは、所得税を2回の分割払いにできる制度です(利子税が別途かかります)。延納を希望しない場合は、この欄には何も記入しません。

| 申告期限までに納付する金額 | 65 | 3月15日*までに納める金額 「52 - 66 = 65」 |

|---|---|---|

| 延納届出額 | 66 | 5月31日*までに納める金額 ※52の50%以下であれば、好きな金額でよい(千円単位) |

* 土日祝の場合は翌平日まで

まずは「第3期分の税額 納める税金52」のうち、50%以上を期限内に納付します。「延納届出額66」に1,000円未満の端数が出ないよう、上表の手順に従って計算しましょう。

延納する場合は、年利1.5%~2%前後の「利子税」が別途かかります(利率は年度によって微妙に異なる)。といっても、1,000円未満の端数は切り捨てとなるので、利子税は払わなくて済むケースも多いでしょう。

10. 還付される税金の受取場所

所得税の還付金は、ここで指定した銀行口座や「公金受取口座」に入金されます(ただし、一部のネット銀行は非対応)。なお、先述の54が空欄であれば還付金はもらえないので、ここで口座情報を記入する必要はありません。

「公金受取口座」とは?

2022年から「公金受取口座登録制度」が始まっています。任意で銀行口座とマイナンバーを紐付け、給付金や還付金をスムーズに受け取れる仕組みです。右下の「公金受取口座の利用」欄に◯をすれば、銀行名や口座番号といった口座情報はすべて記入不要となります。

| 銀行 金庫・組合 農協・漁協 |

金融機関名を記入する 該当する機関の種類に◯をつける |

|---|---|

| 本店・支店 出張所 本所・支所 |

支店名を記入する 該当する区分に◯をつける |

| 郵便局名等 | 口座で受け取る場合は何も記入しない ※ 窓口で直接受け取りたい人だけ記入する |

| 預金種類 | 該当する種類に◯をつける |

| 口座番号 記号番号 |

口座番号を左詰めで記入する |

| 公金受取口座登録の同意 |

以上の欄に記入した口座を「公金受取口座」として登録したい場合のみ◯をつける ※ すでにマイナポータル等で登録が済んでいる人は◯をつけてはならない |

| 公金受取口座の利用 |

「公金受取口座」で還付金を受け取りたい場合のみ◯をつける ※ すでに公金受取口座の登録が済んでいる人に限る |

ちなみに、ゆうちょ銀行であれば、下記のように「記号番号」のみ記入すればOKです。

ゆうちょ銀行の場合の記入例

確定申告書 第二表の書き方・記入例

ここからは、確定申告書の「第二表」の記入方法を見本付きで解説します。第二表を11個のパーツに分けて説明します。

- 年・住所・氏名

- 所得の内訳

- 総合課税の譲渡所得、一時所得に関する事項

- 保険料控除等

- 本人に関する事項

- 雑損控除に関する事項

- 寄附金控除に関する事項

- 特例適用条文等

- 配偶者や親族に関する事項

- 事業専従者に関する事項

- 住民税・事業税に関する事項

各種保険に関する書類や、勤務先から発行された源泉徴収票などがあれば、あらかじめ手元に用意しておきましょう。ふるさと納税をした人は、その証明書もあるとよいです。

1. 年・住所・氏名

| 年 | 確定申告の対象年を記入する (2025年分の申告であれば「令和07年分」) |

|---|---|

| 住所 | 提出日の時点で住んでいる自宅の住所を記入する |

| 屋号・雅号 | 個人事業などで屋号やビジネスネームがあれば記入する |

| 氏名 | 名前を記入する(新漢字・略字等でも可) |

住所欄には、基本的に「自宅の住所」を書きます。個人事業主は「事業所の所在地」を書いても構いません。第一表にも同じ住所を記入しましょう。

年数は和暦で記入するのが一般的

| 2024年 | 2025年 | 2026年 |

|---|---|---|

| 令和6年 | 令和7年 | 令和8年 |

2. 所得の内訳

この欄には「源泉徴収を受けた所得」のみ記入します。該当する所得が複数あるときは、支払者ごとにまとめて書いても構いません。たとえば、同じ会社から何度も報酬を受け取ったら、その合計を書けばOKです。

| 所得の種類 | 源泉徴収を受けた所得の種類を記入する (例: 給与・営業等・不動産・配当・雑) |

|---|---|

| 種目 | 大まかな内容を記入する 給与……給料、賞与など 営業等…報酬、原稿料、印税など 雑………報酬、年金など |

| 給与などの支払い者の「名称」 | 及び「法人番号又は所在地」等 名称と所在地を記入する(名称と法人番号でもOK) |

| 収入金額 | 源泉徴収される前の金額 |

| 源泉徴収税額 | 源泉徴収によりすでに納付してもらった所得税額 |

| ㊾源泉徴収税額の合計 | 年間の源泉徴収税額を合計する ※この金額を第一表の㊾へ転記する |

記入欄が足りない場合は、別紙「所得の内訳書」を使用する

「種目」の書き方に決まったルールはないので、大体の内容がわかるように書けばOKです。会社員の月給等は「給料」、個人事業主の売上等は「◯◯の報酬」のように記入します。

「源泉徴収税額」は、会社員であれば「源泉徴収票」を参照しましょう。個人事業主であれば「支払調書」を参照するのが一般的です。「支払調書」は、毎年1月~2月ごろに取引先から送付されるのが商慣習となっています。

3. 総合課税の譲渡所得、一時所得に関する事項

総合課税の対象となる「譲渡所得」や「一時所得」の計算などを行います。ただし、どちらも50万円までは課税されないので、記入不要となるケースも多いです。

| 所得の種類 | 「譲渡(短期)」「譲渡(長期)」「一時」のどれかを記入する |

|---|---|

| 収入金額 | 「必要経費等」を差し引く前の金額 |

| 必要経費等 | その収入を得るために支出した金額 |

| 差引金額 | 「収入金額 - 必要経費等 = 差引金額」 ※50万円の特別控除はひとまず無視する |

譲渡所得の申告では、別紙「譲渡所得の内訳書」を作成して添付します。この内訳書を見ながら、上記の項目と、第一表の収入金額(ケ・コ)欄を埋めましょう。

一時所得の場合、内訳書等の別紙はありません。「差引金額」を計算したら、第一表の収入金額(サ)欄を埋めましょう。「差引金額 - 特別控除50万円 = (サ)」のように計算します(計算結果がマイナスのときは0円とする)。

一時所得の計算・記入方法をわかりやすく!具体例など

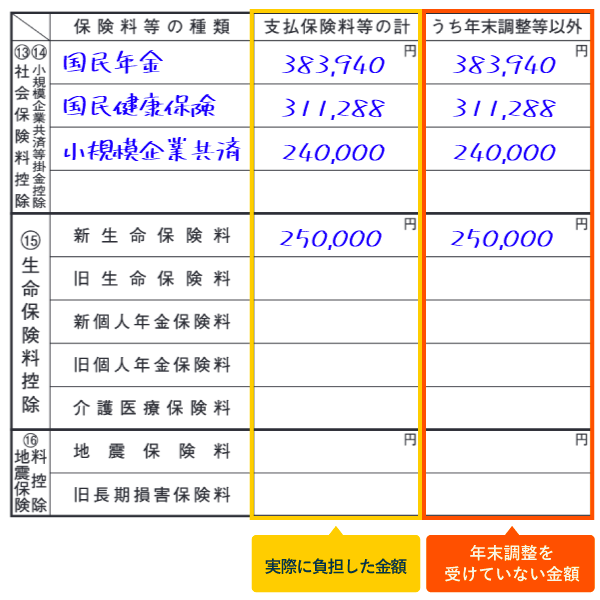

4. 保険料控除等

実際に負担した保険料の金額などを記入します。関係ない項目は空欄のままで構いません。個人事業主などは年末調整を受けないので、上図のように左右の金額が一致します。

⑬社会保険料控除・⑭小規模企業共済等掛金控除

>> 社会保険料控除について詳しく

>> 小規模企業共済等掛金控除について詳しく

国民年金・国民健康保険などの名称や、その支払額を記入します。家族の分も負担している場合は、それも金額に含めて構いません(生計を一にする配偶者その他の親族)。

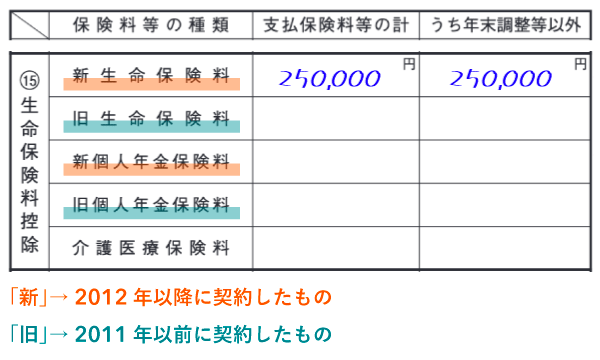

⑮生命保険料控除

第二表には、実際に支払った保険料を記入します。この金額をもとに、控除額を計算しましょう(生命保険料控除の計算方法)。計算結果は第二表には記入せず、第一表に記入します。

⑯地震保険料控除

実際に支払った「地震保険料」があれば記入します(火災保険料は含めません)。「旧長期損害保険料」の「旧」とは、2006年以前を指します。

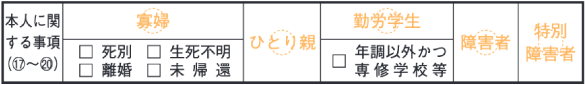

5. 本人に関する事項

申告者“本人”が以下のいずれかである場合、当てはまるものすべてに◯をつけます(本人以外の家族については何も記入しない)。いずれも12月31日時点の状況で判断します。

- 寡婦…………婚姻歴のある単身女性(ひとり親を除く)

- ひとり親……シングルマザー・ファザー(婚姻歴の有無は問わない)

- 勤労学生……所得75万円以下の働いている学生、生徒

- 障害者………知的障害、精神障害、身体障害などがある人(特別障害者を除く)

- 特別障害者…重度の知的障害、精神障害、身体障害などがある人

※ 細かな要件などは、上記の各リンクから確認していただけます

「寡婦(かふ)」か「勤労学生」に◯をつけた場合は、以下のようにチェックも入れます。

| 寡婦 | いずれかにチェックを入れる 死別………夫と死別したのち、再婚していない場合 離婚………夫と離婚したのち、再婚していない場合 生死不明…夫の生死が明らかでない場合 (原則3年以上) 未帰還……元軍人の夫が戦後も国内へ戻らない場合など |

|---|---|

| 勤労学生 | 次の両方に該当する場合のみチェックを入れる ・年末調整により勤労学生控除が適用されていない ・専修学校(専門学校)、インターナショナルスクールなどに通っている |

6. 雑損控除に関する事項

被災した人は、損害の程度に応じて「雑損控除」を受けられます。あらかじめ控除額の計算を済ませておき、その計算過程などを以下に転記しましょう。

| 損害の原因 | 例:震災、風害、水害、落雷、火災、害虫、盗難、横領など |

|---|---|

| 損害年月日 | 損害の原因となる事由が発生した日 |

| 損害を受けた 資産の種類など |

例:住宅・家財・車両・現金など |

| 損害金額 | 「損害金額 + 災害関連支出」の金額を記入する ※ 原則として「資産の時価 × 損害割合 = 損害金額」 |

| 保険金などで 補填される金額 |

保険金や損害賠償金などの金額 |

| 差引損失額のうち 災害関連支出の金額 |

原状回復のための修繕費や、取り壊しにかかった費用など ※ 領収書などの添付が必要 |

7. 寄附金控除に関する事項

「寄附金控除」の対象となる団体に寄附をした場合、その団体名や所在地、寄附額を記入します。ふるさと納税も、この寄附金控除の一種です。

| 寄附先の名称等 | 寄附先の所在地(市区町村)と名称 ※ 寄附先が複数あるときは「◯◯ほか」のように記入する |

|---|---|

| 寄附金 | 1年間に寄附した合計額 |

ちなみに、ふるさと納税には「ワンストップ特例」という簡単な申請方法もあります。ただ、この申請方法が有効なのは「確定申告をしない場合」だけなので注意しましょう。

確定申告をしたらワンストップ特例が無効に!?ふるさと納税の落とし穴

8. 特例適用条文等

いわゆる「住宅ローン控除」など、税法上の特例や優遇措置を受けるときだけ記入します。ただし、特例の種類によって、記入が必須なものとそうでないものがあります。

個人事業主であれば「青色申告特別控除」や「少額減価償却資産の特例」を利用する人も多いでしょうが、こうした青色申告の特典については「特例適用条文等」欄に記入しなくて構いません。

記入が必須なもの・そうでないもの(主な例)

| 条文等を記入する | 記入しなくてOK |

|---|---|

|

|

(*)印の控除を総称し、俗に「住宅ローン控除」という

ちなみに、申告書の第三表にも特例適用条文の記入欄があります。そちらには、株式や土地・建物を売却した場合の特例などを記入します。

9. 配偶者や親族に関する事項

配偶者や扶養親族がいる場合に、基本情報を記入します。マイナンバーがわかる書類などを手元に用意しておきましょう。

最短でマイナンバーを知る方法とは?

| 氏名 | 1行目…………配偶者 2行目以降……配偶者以外の扶養親族 |

|---|---|

| 個人番号 | マイナンバーを記入する |

| 続柄 | 例:子・父・母・祖父・祖母 |

| 生年月日 | 和暦で記入する |

| 障害者 | 障……「障害者」に該当すれば○ 特障…「特別障害者」に該当すれば○ |

| 国外居住 | 国外…国外居住なら○か1〜5の区分番号(詳細は後述) 年調…国外居住かつ、年末調整で扶養控除か障害者控除を受けていれば○ |

| 特親 | 特定親族に該当する場合、それぞれの所得金額に応じた控除額を記入する |

| 住民税 | 同一…あなたが所得1,000万円超で、配偶者が「同一生計配偶者」なら○ 別居…別居している場合or国外居住の場合に○ 16……16歳未満なら○ |

| その他 | あなたの給与等の収入が850万円超で、次のどちらかである場合は「1」 ・配偶者が他の納税者の扶養親族とされている場合 ・扶養親族が他の納税者の扶養親族or同一生計配偶者とされている場合 ※ 所得金額調整控除を受けない場合は記入不要 あなたの合計所得金額が1,805万円以下で、次のどちらかである場合は「2」 ・「同一生計配偶者」である ・「扶養親族」である |

いずれも12月31日時点の状況で判断する

【補足】国外居住欄の区分番号の書き方(国内に居住していれば記入不要)

| 〜16才 | 16〜30才 | 30〜70才 | 70才〜 |

|---|---|---|---|

| 5 | 1 | 海外留学:2 | 1 |

| 障害者:3 | |||

| 38万円以上の送金あり:4 | |||

| その他:5 |

※「〜」は以上〜未満

なお、複数に該当する場合は「3」を優先的に記入します。「3」に該当せず、海外留学中で38万円以上の送金を受けている(「2」と「4」に該当する)親族については、申告書に「留学ビザ等書類」を添付する場合は「2」を、そうでない場合は「4」を記入します。

10. 事業専従者に関する事項

個人事業主が親族に給与を支払っている場合に記入する欄です。親族が「(白色)事業専従者」や「青色事業専従者」であれば、「収支内訳書」や「青色申告決算書」を見ながら記入しましょう。

| 事業専従者の氏名 | もし3人以上いる場合は、2行目の氏名欄に「○○ほか」と記入する |

|---|---|

| 個人番号 | 各専従者のマイナンバーを記入する |

| 続柄 | 例:子・父・母・従兄弟 |

| 生年月日 | 和暦で記入する |

| 従事月数・程度・ 仕事の内容 |

従事月数……1年間の従事月数の合計 程度…………「1日○時間」など 仕事の内容…「経理、営業」など ※ 青色申告の場合は従事月数だけ記入すればよい |

| 専従者給与(控除)額 | 白色…専従者控除の額(収支内訳書と合計額が一致するように記入) 青色…専従者給与の額(青色申告決算書から転記) |

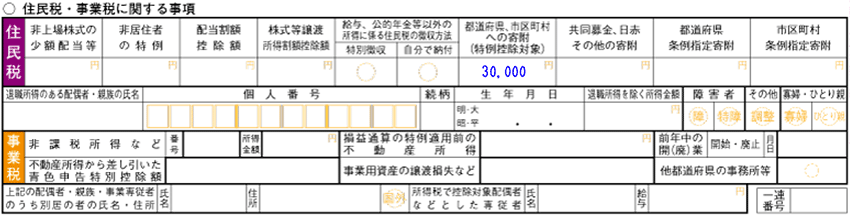

11. 住民税・事業税に関する事項

確定申告は、住民税や個人事業税の申告も兼ねています。ふるさと納税をした人は、住民税の「都道府県、市区町村への寄附」欄にも必ず記入します。それ以外の項目は空欄となる人も多いでしょう。

住民税 – 翌年度の住民税に反映される

| 非上場株式の少額配当等 | 総合課税の配当所得(第一表の⑤)と、確定申告不要制度を選択した非上場株式の少額配当などの合計額 |

|---|---|

| 非居住者の特例 | 国外に住んでいる時期に得た「源泉分離課税」の所得の金額 例:海外在住中に日本の預金から発生した利子など |

| 配当割額控除額 | 配当の支払時に差し引かれた「配当割」の金額 ※ 住民税において申告不要制度を選択する場合は記入しない |

| 株式等譲渡所得割額控除額 | 株式等の譲渡による収入から差し引かれた「所得割」の金額 ※ 住民税において申告不要制度を選択する場合は記入しない |

| 給与・公的年金等以外の所得に係る住民税の徴収方法 | 希望するほうに○をつける 特別徴収……住民税の全額を給与からの天引きで納める 自分で納付…副業などにかかる住民税を自分で納める(天引きさせない) |

| 都道府県、市区町村への寄附 | 都道府県や市区町村に対して寄附した金額 (ふるさと納税の寄附額もここに含める) |

| 共同募金、日赤その他の寄附 | 住所地の共同募金会や日本赤十字社支部に寄附した金額 |

| 都道府県 条例指定寄附 |

都道府県が条例で指定する団体に寄附した金額 |

| 市区町村 条例指定寄附 |

市区町村が条例で指定する団体に寄附した金額 |

| 退職所得のある配偶者・親族の氏名 | 以下のどちらかに該当し、退職金を受け取っている親族の氏名 ・配偶者(生計を一にし、退職所得を除く合計所得金額が133万円以下の場合のみ) ・扶養親族 ※ 源泉徴収されない退職金については記入不要 |

| 個人番号、続柄、生年月日 | 「配偶者や親族に関する事項」欄と同様に記入する |

| 退職所得を除く所得金額 | 「合計所得金額 - 退職所得の金額」 |

| 障害者、その他、寡婦ひとり親 | 「配偶者や親族に関する事項」欄と同様に◯をつける |

「住民税の徴収方法」は、副業をしている会社員にとっては重要な項目です。事業所得・不動産所得・雑所得(業務)などで収入があり、その事実を勤務先に伏せておきたい人は「自分で納付」を選びます。

事業税 – 翌年度の個人事業税に反映される

| 非課税所得など | 事業税が非課税となる場合や、複数税率が混在する場合のみ記入 番号………1~10のいずれかを記入する(国税庁の説明) 所得金額…青色申告特別控除を適用する前の所得金額を記入する |

|---|---|

| 損益通算の 特例適用前の 不動産所得 |

不動産所得の赤字金額を記入 (土地等の取得時にかかった負債の利子を含めた金額) |

| 不動産所得から 差し引いた 青色申告特別控除額 |

「青色申告決算書(不動産所得用)」の㉒から転記する ※ 不動産所得の収入がなければ記入不要 |

| 事業用資産の 譲渡損失など |

以下に当てはまる損失の金額 ・使用をやめてから1年以内に譲渡した機械等の譲渡損失 ・災害による棚卸資産や固定資産の損失(事業が赤字の場合) |

| 前年中の 開(廃)業 |

開始か廃止に○をつけ、その日付を記入する ※ 新規開業 or 廃業した年分の確定申告でのみ記入する |

| 他都道府県の 事務所等 |

他の都道府県に事務所や店舗などがあれば○をつける |

「前年中の開(廃)業」欄には、令和7年分の確定申告であれば、令和7年中の日付を記入します(ここでいう“前年”は、令和8年度を起点とした前年のこと)。

住民税・事業税の両方に関するもの

| 上記の配偶者・親族・事業専従者のうち別居の者の氏名・住所 | 第二表に記入した親族のうち、別居している人の氏名・住所を記入 |

|---|---|

| 所得税で控除対象配偶者 などとした専従者 |

以下の両方にあてはまる親族がいれば、氏名と給与額を記入する ・所得税においては、配偶者控除or扶養控除の対象とする親族 ・住民税や事業税においては、青色事業専従者として扱う親族 |

「青色専従者給与に関する届出書」を提出していなくても、専従者の要件を満たす親族がいれば、住民税と個人事業税の計算においては青色事業の専従者給与を適用できます(所得税については届出が必須)。