青色申告の申請をした後でも、白色申告に戻るのは簡単です。個人事業主向けに、切り替え方法や注意点をわかりやすく解説します。本記事は、すでに青色申告をしている方はもちろん、これから青色申告の申請をする方にも参考にしていただけます。

目次

青色申告から白色申告に切り替える方法

「青色申告の承認を受けたけど、やっぱり無理!」と思ったら、白色申告をしても構いません。税務署の人に「やっぱりやめたいんですけど……」などと申し出る必要はなく、いきなり白色申告の書類を提出してOKです。

| すでに青色申告の承認を受けている人 | まだ承認を受けていない人 |

|---|---|

| 青色申告をするのが基本だが、 白色申告もできる |

白色申告しか選べない |

一応、「青色申告の取りやめ」という手続きも存在しますが、これは二度と青色申告をしない場合などに行うものと考えておきましょう。たとえば、個人事業をやめて廃業するときや、法人成りするときです。

青色申告をやめるときの考え方・手続き

| ① 青色から一時的に白色へ切り替えて、事業はそのまま継続する場合 |

|---|

| 特別な手続きは不要。通常の手順で白色申告を行えばよい。 |

| ② もう青色申告をしない場合(廃業、法人成りなど) |

| 所轄の税務署に「青色申告の取りやめ届出書」を提出する。 |

「青色申告の取りやめ届出書」を提出すると、下記の通り、提出日から1年間は青色申告の再申請ができなくなります。青色申告に戻りたくても戻れない期間が発生するため、慎重に判断する必要があります。

白色申告に切り替えてもメリットはない!?

一般的に、白色申告のほうが青色申告より簡単だと言われています。たしかに、65万円の青色申告特別控除を狙う場合は、複式簿記で記帳しないといけないので、白色申告よりもハードルが高いです。

しかし、10万円の青色申告特別控除であれば、収支と残高を記載するだけの簡易簿記での記帳が認められます。これなら、白色申告と同程度の手間で青色申告ができます。白色申告に切り替える必要が本当にあるのか、よく考えてから決断しましょう。

青色申告から白色申告に切り替えるとペナルティはある?

青色申告の承認を受けながら白色申告をしても、ペナルティはありません。ただし、青色申告によって得ていた様々な恩恵は失われます。なんとなくの思いつきで白色に切り替えると、思わぬ不利益を被ることがあるので注意しましょう。

- 青色申告の特典が利用できなくなる

- 推計課税のリスクが生じる

- 補助金や助成金の申請で不利になる

- 間接的に信用力の低下につながる可能性がある

ここからは、上記の注意点について詳しく解説していきます。

注意点① 青色申告の特典が利用できなくなる

当然ながら、青色申告をやめると、以下のような税制優遇を受けられなくなります。これは多くの個人事業主にとって、かなりの痛手になりえます。

- 青色申告特別控除が適用される → 適用されない

- 少額減価償却資産の特例が受けられる → 受けられない

- 最長3年にわたって赤字を繰り越せる → 原則繰り越せない

- 専従者に対する給与を経費にできる → 全額はできない

- 現金主義での記帳が可能 → 認められない

- 一括評価による貸倒引当金の特例がある → ない

- 推計課税を受けない → 受ける

注意点② 推計課税のリスクが生じる

上記に関連して、白色申告には「推計課税」のリスクがともないます。推計課税とは、帳簿に不備がある場合などに、税務署側が所得を推計して課税する仕組みのことです。これにより、本来よりも高額な税金を課される恐れがあります。

注意点③ 補助金や助成金の申請で不利になる

補助金や助成金の種類にもよりますが、白色申告では応募要件を満たせない場合があります。多くの補助金や助成金では、適切な帳簿管理や経営状況の透明性を重視しています。それゆえ、青色申告者しか応募できない補助金などがあるようです。

注意点④ 間接的に信用力の低下につながる可能性がある

白色申告の場合、銀行などの金融機関で融資を受ける際、不利になる恐れがあります。白色申告では貸借対照表を作成する必要がないため、対外的に経営状況を説明しづらいです。そのぶん、金利が高くなったり、審査に通らなかったりする可能性も考えられます。

【ケース別】青色申告から白色申告へ切り替えるべき?

白色申告への切り替えが気になるケースとして、ありがちなものを3つ紹介します。ただ、実際のところは、白色申告への切り替えがあまり効果的でない場合も多いです。慎重に検討しましょう。

ケース① 青色申告の承認申請をするとき

初めて青色申告の申請をする際、「いちど申請したら、もう後戻りできないのかな?」と不安に思う事業主も多いです。しかし、すでに説明した通り、いつでも白色申告に戻れます。ペナルティなどもありません。安心して青色申告の承認を受けるとよいです。

ケース② 青色申告のメリットを感じないとき

青色申告の節税効果が実感できないときは、白色申告に戻りたくなるでしょう。たとえば、所得が少ないときは、青色申告特別控除を受けても数千円しか税金が安くならないことがあります。だったらもういいや、と考えるのも心情的にはよくわかります。

ただ、青色申告特別控除のほかにも、青色申告には様々なメリットがあります。あらためて確認したうえで、白色申告に戻るべきか慎重に判断しましょう。

ケース③ 複式簿記による記帳が難しいとき

複式簿記に挫折して、白色申告を検討するパターンも少なくありません。しかし、複式簿記をやめても、青色申告は継続できます。55万円・65万円の青色申告特別控除は受けられなくなるものの、それ以外のメリットは残ります(詳細は後述)。

白色申告への切り替え以外にも!複式簿記が難しい場合の対処法

「複式簿記が難しすぎてもうやめたい」という個人事業主には、主に3つの選択肢があります。もちろん、白色申告に切り替えてしまうのも選択肢の一つではありますが、あくまで最後の手段と考えましょう。

- 10万円の青色申告特別控除で妥協する

- 自動仕訳ができる会計ソフトを導入する

- 白色申告に切り替える

対処法① 10万円の青色申告特別控除で妥協する

複式簿記が必要なのは、55万円か65万円の青色申告特別控除を受ける事業者のみです。10万円控除であれば、簡易簿記による記帳が認められます。貸借対照表も提出しなくてよいので、労力的には白色申告とほぼ変わりません。

| 白色申告 | 青色申告 | ||

|---|---|---|---|

| 10万円控除 | 55万円控除 65万円控除 |

||

| 簿記方式 | 簡易簿記 | 簡易簿記 | 複式簿記 |

| 帳簿の 保存期間 (最長) |

7年 | 7年 | 7年 |

| 書類の 保存期間 (最長) |

5年 | 7年 | 7年 |

| 貸借対照表の提出 | 不要 | 不要 | 必要 |

ちなみに、55万・65万円控除から10万円控除に変更する際は、特別な手続きなどは不要です。確定申告のとき、青色申告特別控除の記入欄に「10万円」と書くだけでOKです(そもそも所得が10万円未満の場合は所得金額を書く)。

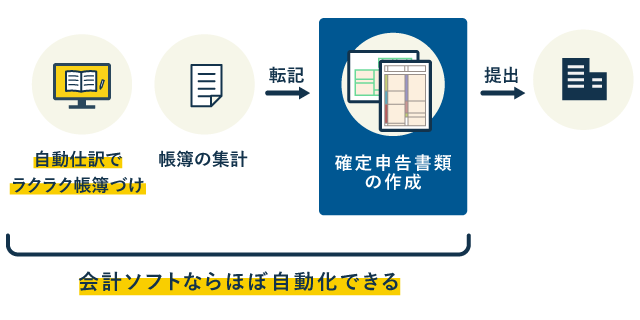

対処法② 自動仕訳ができる会計ソフトを導入する

自動仕訳に対応した会計ソフトなら、簿記の知識がなくても比較的簡単に複式簿記での記帳が可能です。銀行口座やクレジットカードの明細データをソフトに取り込むと、「この取引なら普通はこう記帳しますよ」という提案をしてくれます。

確定申告の際にも、複式簿記で記帳した内容に基づいて、損益計算書や貸借対照表などを自動的に作成してくれます。このように、青色申告に対応した会計ソフトを活用すれば、最小限の手間で65万円控除を狙えます。

対処法③ 白色申告に切り替える

上記①②の対処方法でも不満が解消できない場合、白色申告への切り替えが視野に入ります。ただ、すでに解説した通り、白色申告に切り替えた瞬間から、青色申告による恩恵を失います。それでも問題なければ、白色申告用の確定申告書類を提出しましょう。

「青色申告の取りやめ届出書」の書き方

「青色申告の取りやめ届出書」は、青色申告の申請書と同じように記入すればOKです。国税庁の該当ページから用紙をダウンロードできます。なお、先述の通り、一時的に白色申告へ変更するだけならこの書類を提出する必要はありません。

A.納税地の税務署名、提出日

所轄の税務署名と、申請書の提出日を記入します。所轄の税務署は、納税地によって異なります。納税地とは、生活の拠点になっている場所のことで、基本的には自宅の住所を指します。

B.納税地、氏名、職業、屋号

| 納税地 | 基本的には「住所地」にチェックを書き、現住所を記入する |

|---|---|

| 氏名 | 個人事業主の氏名を記入する |

| 生年月日 | 個人事業主の生年月日を記入する |

| 職業 | 職業を具体的に記入する |

| 屋号 | 屋号を記入する。 ※ 屋号をつけていない場合は空欄 |

C.青色申告を取りやめる年

青色申告をやめたい年の年号を記入します。ここに記入した年分から、青色申告はできなくなります。

1.青色申告の承認を受けていた年分

青色申告の承認を受けた年分から、取りやめる前年までの年分を記入します。

2.青色申告を取りやめようとする理由

青色申告をやめる理由を記入します。「できるだけ詳しく」とありますが、細かな事情まで書く必要はありません。たとえば、「廃業のため」や「白色申告に切り替えるため」という程度のシンプルな記述で差し支えありません。

3.その他参考事項

ここには何も書かなくてOKです。

【補足】再度青色申告に戻すこともできる

青色申告を取りやめた後でも、再度「青色申告承認申請書」を提出すれば青色申告に戻れます。提出期限は、青色申告をしようとする年の3月15日です。ただし、「青色申告の取りやめ届出書」を提出してから1年間は申請できないので注意しましょう。

まとめ

青色申告をやめたいと思ったら、すぐに白色申告へ切り替えるのではなく、他の解決策を検討するのがおすすめです。青色申告をやめることなく、面倒な複式簿記だけを避ける方法もあります。

| ① 10万円の青色申告特別控除で妥協する |

|---|

| → 簡易簿記でOKだが、控除額は10万円に減る |

| ② 自動仕訳ができる会計ソフトを導入する |

| → 複式簿記が簡単にでき、65万円の控除も狙える |

| ③ 白色申告に切り替える |

| → 簡易簿記でOKだが、青色申告による特典などをすべて失う |

白色申告に変更したい場合は、確定申告で白色申告用の書類を提出すればOKです。特別な手続きは必要ありません。青色申告の承認を受けている人は、白色と青色のどちらでも確定申告ができます。

| すでに青色申告の承認を受けている人 | まだ承認を受けていない人 |

|---|---|

| 青色申告をするのが基本だが、 白色申告もできる |

白色申告しか選べない |

白色申告をした年分については、当然ながら青色申告の特典は受けられません。その翌年以降、再び青色申告をすれば、その年分についてはまた特典を受けられるようになります。