Webライターとして活動している個人事業主や副業フリーランス向けに、確定申告をする上で知っておきたいポイントをわかりやすくまとめました。実務に即した形で、日々の経理業務や確定申告の具体的な流れ、節税対策について詳しく解説しています。

目次

Webライターは確定申告が必要?

Webライターの働き方は、大きく分けて以下の3通りです。それぞれの働き方や稼いだ金額に応じて、確定申告を行います。確定申告とは、簡単に言うと「〇〇円儲かったので、△△円の所得税を納めます」と国に申告する手続きです。

| ① 専業で請け負う | 原則、確定申告が必要 ※ 所得95万円以下であれば申告義務なし |

|---|---|

| ② 副業で請け負う | 原則、確定申告が必要 ※ 副業等の所得が20万円以下なら申告義務なし |

| ③ 社員として雇われる | 確定申告は不要 ※ 厳密には、年収2,000万円超なら申告が必要 |

確定申告が必要なのは、原則として「①専業」や「②副業」のフリーランスです。ただし、年間の所得が一定以下なら、確定申告の義務はありません。所得とは、売上などの収入から、業務に必要な経費を差し引いた金額です(収入 − 経費 = 所得)。

フリーランスが報酬を得るときに、所得税が天引きされている場合、確定申告を行うことで還付金を受け取れることがあります(還付申告)。そのため、確定申告の義務がなくても、確定申告をするつもりで準備しておいたほうがよいです。

Webライターの確定申告における所得とは?

確定申告で納める所得税額は、収入ではなく「所得」を基準に計算します。誤って「収入」を基準にすると、税金の計算が正しくできません。収入から必要経費を差し引いて、所得を計算しましょう。

たとえば、収入が100万円あったとしても、経費を100万円払っていたら所得はゼロ円になります。これは極端な例ですが、どんなに収入が多くても、所得がゼロ円なら税金を納めなくてよいわけです。

ここからは、Webライターの「収入」と「必要経費」について、順番にわかりやすく解説していきます。

Webライターの収入(一般的な原稿料の場合)

Webライターの主な収入は、原稿料による売上です。記事などを納品して報酬をもらったら「収入」として計上しましょう。基本的には、以下のように「源泉徴収税」や「消費税」を含めた金額で考えます。

※ 上図は、税込経理方式の場合

クライアントから口座に振り込まれたお金だけで売上をカウントしてしまうと、正しい収入金額が計算できません。きちんと帳簿を作成して、帳簿に基づいて収入を計算しましょう(詳細は後述)。

Webライターの経費(主な例)

ライティング業務に必要な費用であれば、基本的には必要経費にできます。これらの経費を漏れなく計上することで、納める税額を最小限に抑えられます。

- パソコンやプリンターの購入費

- 仕事用デスクやチェアの購入費

- 校正やデザインなどの外注費用

- クラウドソーシングのサービス手数料

- 会計ソフトやタスク管理ソフトの利用料

- リサーチ用の書籍や資料の購入費

- レンタルオフィスやスペースの利用料

- 在宅ワーク時の家賃や電気代の一部

- インターネット通信費

- 仕事用スマホの利用料

- 取材や打ち合わせに行く際の交通費

- メモ帳やペンなどの文房具代

ただし、以下に該当する費用については、ちょっと特殊な対応が必要です。

| 10万円以上の備品など | 「減価償却(げんかしょうきゃく)」が必要 → 複数年に分けて少しずつ経費にする |

|---|---|

| プライベートでも使用するもの | 「家事按分(かじあんぶん)」が必要 → ビジネス部分の割合のみ経費にする |

10万円以上で購入した仕事用のパソコンなどは、原則として「減価償却」が必要です。たとえば、12万円のパソコンなら、毎年3万円ずつ4年かけて経費計上していきます(減価償却の年数は品目によって異なります)。

在宅ワークの家賃や電気代などは、プライベート使用分とビジネス使用分を明確に切り分けられる場合に限り、ビジネス使用の割合だけ経費にできます(家事按分)。費用に少しでもプライベート使用分が含まれる場合は、家事按分を検討しましょう。

Webライターが請求書を作成する方法

請求書を正しく作成しないと、帳簿付けや確定申告で問題が生じる恐れがあります。フリーランスのWebライターは、基本的に以下の流れで請求業務を行います。

案件を受ける際に、報酬について「消費税込みor抜き」と「源泉徴収の有無」をあらかじめクライアントに確認しておくとスムーズです。請求書とその控えを作成したら、請求書はクライアントに送付し、控えを5年保存します(インボイスは7年)。

帳簿書類の保存期間と保管方法【個人事業主】白色申告・青色申告

請求書の作成方法

請求書には、以下のような情報を記載します。テンプレートを用意しておけば、以後は日付や金額などを変更するだけで済みます。マネーフォワードやfreeeなどの会計ソフトには、請求書の作成機能があるので、これを使うのが一番ラクです。

- 請求書作成者の氏名や名称

- 発行年月日

- 請求金額および内訳

- 取引先の氏名や名称

- 振込先や支払期日

- (インボイス登録番号*)

* 登録番号は、インボイス発行事業者でない免税事業者などは記載しない

たとえば、クライアントから「税込11,000円で記事を書いてください!」と言われて納品したら、だいたい以下のような請求書を作ればOKです。

※「マネーフォワード クラウド請求書」で作成

freeeやマネーフォワードの会計ソフトを利用するなら、請求書の作成機能がついています。必要事項を入力するだけで、上記のような請求書が自動的にできあがるので、難しい計算はソフトにおまかせできます。

一方、会計ソフトなどのツールを使わない人は、自分で計算しなくてはいけません。以下の解説を参考にしてみてください。細かな計算が苦手な人は、ひとまず読み飛ばしてもOKです。(>> 確定申告の流れへジャンプ)

消費税はどうする?「税込」と「税抜」の違い

請求書には、消費税額を記載するのが一般的です。クライアントから提示された報酬額が「税込」か「税抜」かによって、請求する金額などが異なります。たとえば、11,000円の報酬を提示された場合の考え方は、下表の通りです。

| 税込11,000円での契約 | 税抜11,000円での契約 |

|---|---|

| 税込11,000円の報酬 | 11,000円 + 消費税1,100円 = 12,100円 ↓ 税込12,100円の報酬 |

ちなみに、インボイスを発行できない「免税事業者」であっても、請求書に消費税額を記載して差し支えありません。前々年分の売上が1,000万円以下であれば、基本的には免税事業者に該当します。

クライアントが法人企業の場合や、クライアントから「源泉徴収あり」と言われた場合は、さらに源泉徴収税の計算が必要です。上記の報酬金額から源泉徴収税額を差し引いた金額を請求します。

原稿料にかかる源泉徴収税とは?

ここでいう「源泉徴収(げんせんちょうしゅう)」とは、所得税が報酬から天引きされる仕組みです。天引きされた所得税は「源泉徴収税」と呼ばれ、クライアントがいったん預かったのち、税務署へ納付します。その残りの金額が、Webライターの口座へ入金されます。

源泉徴収されると、なんとなく収入が減った気がするかもしれませんが、実際にはそうではありません。納めるべき所得税を前払いしているだけですので、源泉徴収があってもなくても、最終的に納める所得税額は変わりません。

源泉徴収税額の計算方法

源泉徴収税額は、下図の「税抜き本体価格」に税率をかけて計算できます。Webライターの場合、税率は基本的に「10.21%」です(100万円を超えて請求する場合を除く)。

たとえば、税込みで11,000円の契約であれば、税抜きの本体価格は10,000円です。よって、請求書の明細は下記のように計算できます。

税抜き本体価格10,000円 ✕ 源泉徴収税率10.21%

= 源泉徴収税1,021円

■ 請求額(消費税込)

収入11,000円 − 源泉徴収税1,021円

= 請求額9,979円

※ 上記は、請求書に消費税額を明記している場合の計算例

当メディア「自営百科」では、源泉徴収の計算を簡単にできるツールを公開しています。パッと計算したいときに便利ですので、ぜひブックマークなどしてお使いください。

Webライターの確定申告の流れ

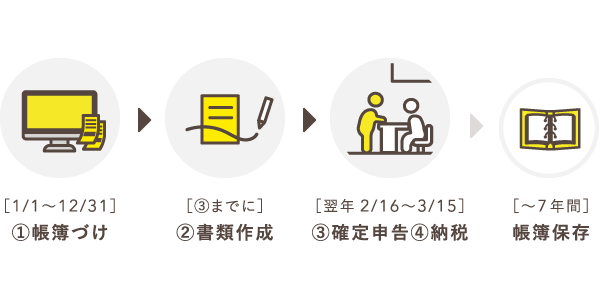

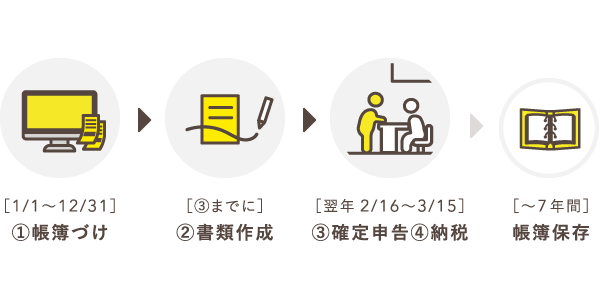

Webライターとして働くフリーランスや個人事業主は、上図の流れで確定申告を行います。1年間を「1月1日~12月31日」で区切り、帳簿に基づいて所得などを計算します。原則「翌年の2月16日~3月15日」に確定申告書を提出しましょう。

1. 帳簿付け

個人事業主として活動するなら、収入の規模にかかわらず帳簿付けは必須です。収入や必要経費について、会計のルールにしたがって記帳しましょう。個人事業主向けの会計ソフトを利用すれば、初心者でも無難な帳簿付けができます。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月31日 | 売掛金 9,979 | 売上 11,000 | A社 記事制作 |

| 事業主貸 1,021 | 源泉所得税 | ||

| ・ ・ ・ |

|||

| 20XX年6月30日 | 普通預金 9,979 | 売掛金 9,979 | A社 5月分入金 |

報酬については、上記のように仕訳すればOKです。源泉徴収ありで税込11,000円の契約で記事を制作し、5月31日に納品した場合の例です。このあと、翌月6月30日に口座へ入金されたらその日付でも記帳します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年7月7日 | 会議費 2,200 | 未払金 2,200 | シェアオフィス |

| ・ ・ ・ |

|||

| 20XX年8月27日 | 未払金 50,000 | 普通預金 50,000 | 7月確定分 〇〇カード |

必要経費をクレカで決済した場合は、上記のように仕訳をします。シェアオフィスの利用料金として2,200円をクレジットカードで支払い、翌月27日に7月利用分としてトータル5万円の諸経費が引き落とされた場合の例です。

2. 書類作成、必要書類の準備

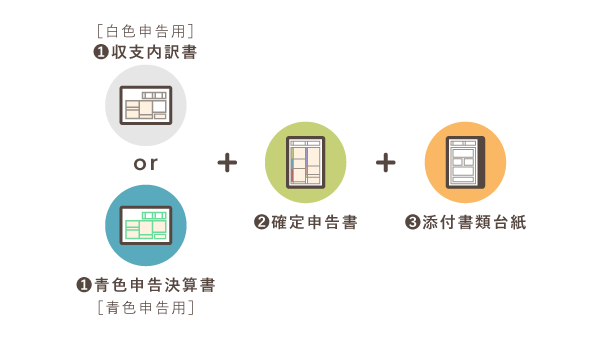

確定申告では、以下の書類を用意しないといけません。白色申告と青色申告で決算書の種類が異なります。いずれの用紙も、国税庁サイトの該当ページからダウンロード可能です。e-Taxで電子申告する人は、ダウンロードする必要はありません。

| 決算書 | 白色申告者は「収支内訳書」を、 青色申告者は「青色申告決算書」を用意する |

|---|---|

| 確定申告書 | 通常は「第一表・第二表」だけでOK |

| 添付書類台紙 | 基本的にe-Taxなら添付書類は不要 |

なお、青色申告を行うには、税務署に「青色申告承認申請書」を提出する手続きが必要です。この事前申請をしていない人は、自動的に白色申告者になります。

| 第一表 税金の計算 | 第二表 所得の内訳 |

|---|---|

|

|

万が一、上図の「㊽ 源泉徴収税額」欄に記入漏れがあると、所得税を二重に取られるので注意しましょう。源泉徴収税額は、帳簿をもとに集計すればOKです。源泉徴収された金額が多い人は、還付金を受け取れる場合もあります。

源泉徴収税額を書き忘れて提出してしまったときの対処方法 ‐ 更正の請求

3. 税務署へ持参・郵送もしくは電子申告

確定申告期間は原則「2月16日〜3月15日」です。この期間内に申告を行いましょう。提出方法は、大きく分けて以下の3通りです。65万円の特別控除を狙う青色申告者は、e-Taxで電子申告するのがおすすめです。

4. 納税

確定申告をしたら、原則「3月15日」の納付期限日までに所得税の納付を行います。主な納付方法は以下の8種です。どの方法を選んでも、納付する金額に差はありません。

| 窓口納付(現金のみ) | 税務署や銀行の窓口で納付書を使って納付する方法 窓口で相談しながら納付できるので、初心者も安心 |

|

|---|---|---|

| コンビニ納付(現金のみ) | コンビニのレジで専用の納付書を使って納付する方法 納付額が30万円以下の場合に利用可能 |

|

| 振替納税 | 口座振替で納付する方法 所得税や消費税の振替日は、通常の期限日の約1ヶ月後になる |

|

| スマホアプリ納付 | 専用サイトからスマホ決済アプリで納付する方法 PayPay・d払い・au PAYなどが利用可能 |

|

| クレジットカード納付 | 専用サイトからクレジットカード払いで納付する方法 別途で手数料がかかる(1万円ごとに税込約83円) |

|

| 電子納税 | ダイレクト納付 | e-Tax上で手続き後、口座振替で納付する方法 納付期限日までで振替日を自由に指定できる(即時も可能) |

| 登録方式 | ネットバンキング・ATMから納付する方法 e-Tax上で取得した「納付区分番号」を利用する |

|

| 入力方式 | ネットバンキング・ATMから納付する方法 ルールに従って作成した「納付目的コード」を利用する |

|

スマホ決済やクレジットカード決済の場合、所得税の金額や決済方法によっては、ポイント還元を受けられる場合もあります。ただ、大した還元額にはならないので、ポイント還元はあまり重視する必要はありません。

主な国税の納付方法まとめ – 所得税や消費税はどう納付する?

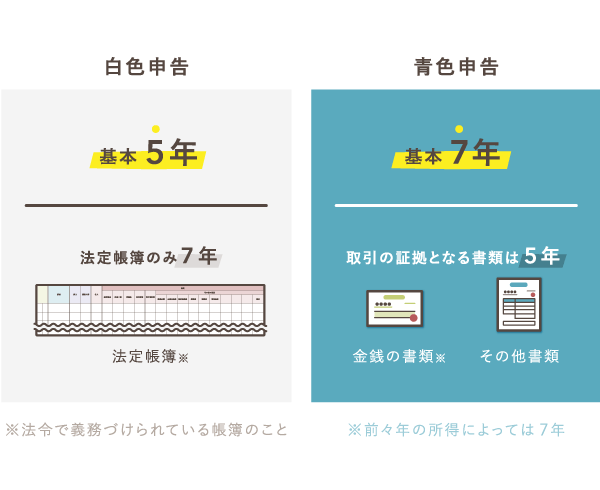

帳簿保存 ‐ ひとまず7年間保存すればOK

確定申告が済んだあとも、帳簿や関連書類は保管しておく必要があります。保存期間は下図のように定められていますが、一律で7年間保管しておけば間違いありません。

>> 確定申告書類の保管ルール

請求書などの証憑(しょうひょう)書類は、紙媒体とデジタル媒体で保存方法が異なります。紙でやり取りした書類は紙のまま保存してOKですが、PDFなどの電子データは、電子データのまま保存する必要があります。

| 紙媒体の請求書など | デジタルの請求書など | |

|---|---|---|

| 紙で保存 | OK | NG |

| 電子保存 | 条件を満たせばOK | OK |

ちなみに、紙での保存が認められていないデジタルの請求書などを、管理の都合などで一時的にプリントアウトするのは問題ありません。ですが、その場合でも元データは削除せず、きちんと残しておく必要があります。

データ管理が苦手な人は、弥生・マネーフォワード・freeeの会計ソフトについている証憑管理システムを活用するのがおすすめです。法的な要件を簡単にクリアできますし、クラウド保存によりデータ喪失のリスクも抑えられます。

「電子取引」の保存要件まとめ – 具体的な対応方法も!

Webライターが今すぐ行うべき節税対策

個人事業主や副業ワーカーができる節税対策は、法人に比べるとそう多くはありません。まだ実施していない対策があれば、この機会にぜひ検討してみましょう。

- 青色申告を利用する

- 必要経費をもれなく計上する

- 所得控除をきちんと受ける

節税対策① 青色申告を利用する

「青色申告」を選択して確定申告を行うと、より正確な記帳などが求められる代わりに、さまざまな税制優遇が受けられます。 確定申告には、大きく分けて「白色申告」と「青色申告」の2種類の申告方式があります。

- 青色申告特別控除が適用される

- 少額減価償却資産の特例が受けられる

- 最長3年にわたって赤字を繰り越せる

- 専従者に対する給与を経費にできる

- 現金主義での記帳が可能

- 一括評価による貸倒引当金の特例がある

- 推計課税を受けない

上記のメリットのなかでも、節税対策としてインパクトがとくに大きいのは「青色申告特別控除」です。複式簿記で記帳するなど、一定の要件をクリアすれば、所得から最大65万円を差し引けます。

複式簿記に不慣れな初心者でも、弥生・マネーフォワード・freeeのクラウド会計ソフトを利用すれば、要件をクリアするのはそれほど難しくありません。

青色申告のメリット・デメリット【個人事業主】白色申告との違いは?

節税対策② 必要経費をもれなく計上する

必要経費の計上漏れをなくすと、所得を最小限に抑えられるため、節税につながります。「本当は経費にできるのに、きちんと計上できていなかった」というミスは、できるだけなくしましょう。

ただし、節税のために無駄な経費が増えてしまっては本末転倒です。経費を増やすとしても、ビジネス交流会に参加して人脈を広げる、Webライティングのスクールでスキルアップを狙うなど、収益につながりやすい使い道を選ぶのが無難です。

節税対策③ 所得控除をきちんと受ける

所得税の計算は、下図のような順序で行います。所得控除をきちんと受けることにより、最終的な税額を低く抑えられます。とはいえ、所得控除は全15種類もあり、すべての控除を利用できる人は稀です。利用できるものをしっかり見極めましょう。

| 社会保険料控除 | 国民年金や国民健康保険の保険料を納めた場合の控除 その年に支払った保険料の全額 |

|---|---|

| 小規模企業共済等掛金控除 | 小規模企業共済などの掛金を支払った場合の控除 その年に支払った保険料の全額 |

| 生命保険料控除 | 生命保険(民間の保険会社によるもの)などを支払った場合の控除 最高12万円 ※生命保険料・介護医療保険料・個人年金保険料 各4万円まで |

| 基礎控除 | 原則全員が対象の控除 最大95万円(所得制限あり) |

| 医療費控除 | 医療費などを一定額以上支払った場合の控除 その年に支払った医療費などに応じた控除額 |

| 寄附金控除 | 特定の団体などに寄附をした場合の控除(ふるさと納税を含む) 特定寄附金 - 2,000円 = 寄附金控除額(総所得金額の40%まで) |

節税のためだけに、わざわざ無理をして生命保険などに加入する必要はありません。しかし、必要性を感じて生命保険に加入している人は、忘れずに控除の適用を受けましょう。

ちなみに、小規模企業共済は月額1,000円から加入できる積み立て制度で、加入者は無担保で事業の運転資金を借りることも可能です。掛金が全額控除されるので、節税効果も期待できます。

Webライターが確定申告の手間を減らす方法

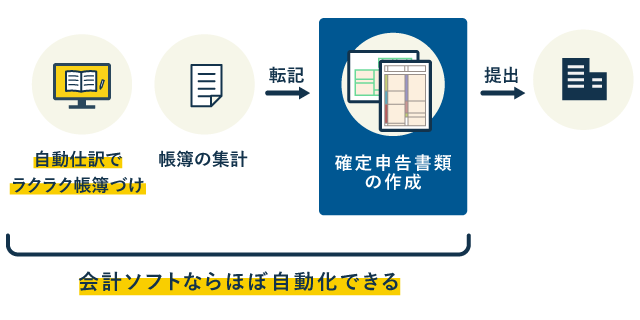

確定申告の手間を減らすには、会計ソフトを導入して、しっかり使いこなすのが一番です。費用を度外視すれば、税理士に丸投げする方法もありますが、数十万円はかかります。法人化していない個人規模であれば、大抵は会計ソフトで十分対応できます。

会計ソフトを導入することで、時間効率をアップさせつつ、正確な確定申告ができます。売上にあまり寄与しない雑務を減らして、営業や記事制作などのコア業務に集中できる環境を構築できます。

法律の専門知識がなくても、会計ソフトを利用していれば、税制改正等への対応も簡単にできます。とくにクラウド会計ソフトなら、手動でアップデートしなくても、つねに最新のソフトが使えます。

まとめ

- フリーランスのWebライターは、原則として確定申告が必要

- 確定申告は、原則「2月16日〜3月15日」に行う

- 報酬の源泉徴収税額は、帳簿や確定申告書に必ず記入する

毎年「1月1日〜12月31日」の所得を計算して、翌年の原則「2月16日〜3月15日」に確定申告を行います。報酬から源泉徴収されている人は、確定申告をすることで還付金が受け取れる場合があります(還付申告)。

源泉徴収税(所得税の前払い)

報酬をもらうときに源泉徴収されたら、帳簿などに記録しておき、必ず確定申告書にも記入ましょう。これを怠ると、すでに源泉徴収という形で所得税を納めているにもかかわらず、確定申告でも二重に所得税を納めることになりかねません。

確定申告書類の作成・提出

| 決算書 | 白色申告者は「収支内訳書」を、 青色申告者は「青色申告決算書」を用意する |

|---|---|

| 確定申告書 | 通常は「第一表・第二表」だけでOK |

| 添付書類台紙 | 基本的にe-Taxなら添付書類は不要 |

上記の確定申告書類を作成したら、「税務署へ持参・郵送・電子申告」により提出します。青色申告で65万円控除を狙う人は、電子申告がおすすめです。それ以外の人は、好きな方法でOKです。

弥生・マネーフォワード・freeeのクラウド会計ソフトを利用すれば、帳簿データに基づいて、確定申告書類の大部分を自動作成できます。作成した申告書類は、オンラインでそのまま提出することも可能です。