個人事業主の「事業主貸」と「事業主借」は、資産・負債・資本のどれに含めればよいのでしょうか?本記事ではこの議論を整理して解説します。

事業主貸・事業主借の基本はこちら

目次

貸借対照表のおさらい

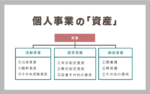

まずは「貸借対照表」をおさらいしましょう。事業の「資産」から、返済しなければならない「負債」を引いて、残るのが「資本(純資産)」です。

貸借対照表は「バランスシート」とも呼ばれ、左右の合計金額は必ず一致します。つまり「資産の合計金額」と「負債 + 資本の合計金額」は、同じ金額になるわけです。

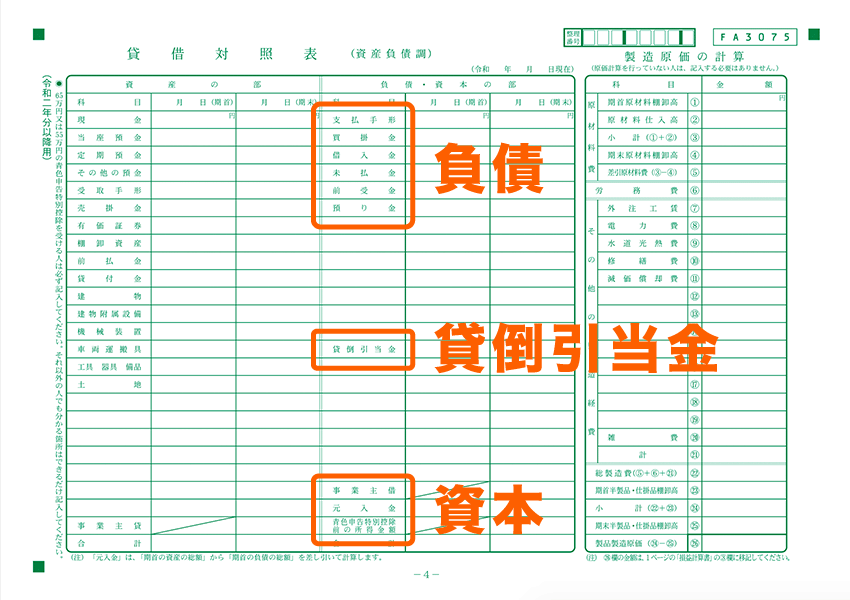

次に、青色申告決算書の4ページ目にある「貸借対照表」を見てみましょう。「資産・負債・資本」の分類に応じて、貸借対照表を色分けしたのが下のイメージです。

ご覧のとおり「事業主貸」と「事業主借」は、へんてこな位置に配置されています。それぞれどの大分類に含めればよいのか、順番にみていきましょう。

事業主貸は「資産」?

貸借対照表の左側は、すべて「資産の部」として囲ってありますから、事業主貸も「資産」に含まれるとするのが順当でしょう。

あるいは、事業主貸を「元入金」の「評価勘定」としてとらえることもできます。そう考えれば、資産の部にありながらも、他の勘定科目とは離れていることの説明はスッキリします。

- 評価勘定とは?

- 評価勘定とは、貸借対照表で反対側にある特定の勘定科目について、その増減を記録するもの。本例においては「事業主貸は、元入金のマイナスを記録するもの」ということになる。

この辺りはややこしいかもしれませんが、事業主貸を「資産」に含める考え方と、「元入金の評価勘定」とする考え方、この2通りをひとまずおさえておいて下さい。

後者の場合、貸借対照表で左側(借方)に位置するものの、大分類として「資産」に含めるわけではないということです。

事業主借は「負債」?「資本」?

次に「事業主借」を見てみましょう。市販の会計ソフトや関連書籍では事業主借が「負債」に含まれていることが多いです。しかし、これを「負債」に含めるのか、あるいは「資本」に含めるのかについても議論の余地があります。

貸借対照表の右側「負債・資本の部」をご覧下さい。この並びを素直に眺めると「負債」「貸倒引当金」「資本」という3つのブロックに分けられているように見えます。

もし国税庁が、事業主借を「負債」のようにみなす方針であれば、同じく負債である「預り金」の下に配置するのが自然です。しかし、資本に含まれる「元入金」「青色申告特別控除前の所得」と並べて鎮座させています。

また、中央にある「貸倒引当金」の配置も無視できません。貸倒引当金は評価勘定(売掛金などのマイナス勘定)であり、実のところ負債といえないので、真ん中にポツンと置かれているわけです。

つまり、青色申告決算書における貸借対照表の配置からすれば、事業主借を「負債」とみなすのは不自然なのです。

そこで、ここからは「事業主借」を「負債」に含める考え方と、「資本」に含める考え方を順番に見ていきます。まずは市販の会計ソフトなどのように「負債」に含める考え方からみていきましょう。

事業主借を「負債」に含める考え方

もし「事業主借」が「のちのち事業主に返すべきお金」であるという考えを前提にすると、事業主借は「負債」に含まれることになります。同じく負債に含まれる「借入金」のように、「他人に返すべきお金」と考えるわけです。

この考えにならうと、その対になる「事業主貸」は「事業主に貸したお金が返ってくること」を前提にします。ですから、同じく資産である「貸付金」などと同じように、後々返ってくるお金として「資産」に含めるのが妥当で、この辺りの説明はスッキリします。

事業主借を「負債」に含めるとする場合

| 事業主貸 | 事業主借 |

|---|---|

| 事業主に貸したお金で、のちのち事業主から返してもらうべきものと考える | 事業主から借りたお金で、のちのち事業主に返すべきものと考える |

元入金の計算で問題がある

こちらの考えにもとづく難点は、元入金の計算です。下記は、年末をむかえて年をまたぐ際に行う、翌期の元入金をもとめる計算式です。

- 翌期の元入金をもとめる計算式

- 事業主借 + 元入金 + 青色控除前の所得 - 事業主貸 = 翌期の元入金

問題を分かりやすくするために、期末時点に残ったのが「事業主借」だけだったと仮定しましょう。そうすると、こちらは事業主借を「負債」とする考え方ですから、期末の「負債」が、翌期首には「資本」に変化するということになってしまいます。

- 事業主借(負債)+ 0円 + 0円 - 0円 = 翌期首の元入金(資本)

つまり

12月31日時点の負債 = 翌年1月1日の資本

言い換えると「返すべきだったお金」が、次の年には「資本(純資産)」に転換するということです。「大晦日にスヤスヤ寝ていたら、借金が純資産に化けていた」という話です。なおこちらの考え方では、この計算における事業主貸にも難が生じます。

これが、事業主借を「負債」とする考え方の難点です。

事業主借を「資本」に含める考え方

「事業主借」で記帳したお金は、実際には返済の必要などありませんから、これは「事業主にもらったお金」と考えることができます。返済の必要がなく、自分で用意したお金は「負債」ではありませんから、「資本(純資産)」にカウントできます。

事業主借を「資本」に含めるとする場合

| 事業主貸 | 事業主借 |

|---|---|

| 事業主にあげたお金と考える | 事業主にもらったお金と考える |

こちらの考えでは「事業主貸」の分類に、難が生じてしまいます。「事業主借」を「もらったお金」と考えるなら、その対になる「事業主貸」は「あげたお金」と考えることになります。しかし、「あげたお金」が「資産」であるというのはおかしな話です。

この説明に整合性をもたせるには、先述のとおり「事業主貸」を「元入金」の評価勘定であると考えます。こう考えれば説明の筋が通りますが、あまりきれいではありません。

元入金の計算には問題ない

こちらの考えにもとづけば、元入金の計算はスッキリします。いま一度、年末から年始にかけて、年をまたぐ際に行う「元入金」の計算式をみてみましょう。

- 翌期の元入金をもとめる計算式

- 事業主借 + 元入金 + 青色控除前の所得 - 事業主貸 = 翌期の元入金

こちらは「事業主借」を、自分で用意したお金(事業主からもらったお金)と考えます。ですから、年末時点のそれが、翌年の資本になるのは当然のことです。説明を分かりやすくするため、他の金額を0円として考えてみましょう。

- 事業主借(資本) + 0円 + 0円 - 0円 = 翌期首の元入金(資本)

つまり

12月31日時点の資本 = 翌年1月1日時点の資本

期末の資本が、翌期首の資本になるのは至極当然です。同様に、事業主貸にも矛盾は生じません。こちらの考え方では、事業主貸は「事業主にあげたお金」ですから、計算式の最後で差し引くのは理にかなっています。

国税庁の定義を確認

事業主借を負債に含めている複数の会計ソフトメーカーに問い合わせたところ、「事業主借は、事業主に借りているお金を意味するから、負債に含める」という主旨の回答を頂きました。

しかし下記のとおり、国税庁による事業主勘定の説明で、事業主を対象とした債権や債務の話は一切でてきません。

引用事業主貸

生活費その他の家事上の費用や所得税等、住民税など事業所得の必要経費にならない租税公課、 商品などの家事消費の金額など本年中に事業から支出した金額の合計額を記入します。事業主借

事業資金として事業主から受け入れた金額や預金通帳に記帳されている利息などの事業所得 以外の収入で事業に受け入れたものの金額の合計額を記入します。

この文章を見るかぎり、国税庁はどちらかといえば事業主借を「資本」に含める考え方に類しており、これは青色申告決算書における貸借対照表の構成にも符合します。

まとめ

市販の会計ソフトや一般書籍では、事業主借を「負債」に含めると説明するものが多いです。しかしその一方で、国税庁による手引や青色申告決算書を参考にすると「資本」とみなす考えが相応に見えます。「事業主借」を基点に、両者の考え方をまとめます。

事業主借を「負債」に含める考え方

- 事業主貸は「資産」、事業主借は「負債」とする

- 事業主貸の説明はスッキリするが、元入金の計算に難が生じる

事業主借を「資本」に含める考え方

- 事業主貸は「資産」、事業主借は「資本」とする

(あるいは事業主貸を「元入金の評価勘定」とする) - 事業主貸の説明に難が生じるが、元入金の計算がスッキリする

最後に、実務的にどうすればよいのかをまとめておきます。

帳簿の上で、事業主借を「負債」に含めても「資本」に含めても、どちらに含めても問題は生じません。「資産 = 負債 + 資本」ですから、事業主借を「負債」に含めても「資本」に含めても、貸借対照表のバランスは崩れないのです。

また、青色申告決算書の貸借対照表には、負債や資本の大分類は反映されません。ですからどちらに含めても、税務署に提出する貸借対照表の見え方は変わりません。

市販の会計ソフトでは、基本的に事業主借が「負債」に含まれていますから、とくにこだわりがなければそのままでよいでしょう。逆に、青色申告決算書における貸借対照表の構成から「資本」に含める考えでも、問題はありません。