給与所得者の「特定支出控除」について、分かりやすくまとめました。仕事に関わる一定費用(通勤費や転居費など)を数十万円単位で自己負担した場合、給与収入から「特定支出控除」を差し引いて、税負担を軽減できるかもしれません。

目次

給与所得者の特定支出控除について

特定支出控除とは、会社員などが勤務上の支出をたくさん自己負担してしまった場合に受けられる控除です。その年の「特定支出」が一定額を超えると、給与所得を計算する際に「特定支出控除」を適用できます。

- 通勤費や研修費などのうち、自己負担した分が「特定支出」に該当する

- これが給与所得控除額の半分を超えたら「特定支出控除」を受けられる

一般的な会社員にとって、この控除を受けるハードルは高いです。たとえば給与収入が「300万円」の場合、給与所得控除額は「98万円」です。この場合、特定支出の合計が年間で「49万円」を超えなければ、特定支出控除は受けられません。

目安:給与収入額と給与所得控除額・特定支出控除

| 給与所得控除額 | 特定支出控除 | |

|---|---|---|

| 300万円 | 98万円 | 特定支出が49万円を超えたら受けられる |

| 500万円 | 144万円 | 特定支出が72万円を超えたら受けられる |

| 800万円 | 190万円 | 特定支出が95万円を超えたら受けられる |

給与所得控除額は概算

会社員などの給与所得者は、勤務先で年末調整を受けられるので、基本的に確定申告をする必要がありません。ただ、年末調整では特定支出控除を適用できないので、適用を受けるには、自分で確定申告をする必要があります。

特定支出にあたる費用

特定支出にあたるのは、次のような費用です。下記の支出でも、勤務先から補助があるときは、補助された分の金額は基本的に特定支出の対象になりません。部分的に補助が出る場合は、自己負担した金額だけが特定支出の対象になります。

| 通勤費 | 通勤時の交通費 電車賃、バス代、ガソリン代、高速料金など |

|---|---|

| 転居費 | 転勤のための引越し費用 引越し代金、転居に伴う交通費・宿泊費など |

| 研修費 | 業務に必要な技術・知識などを得るための研修費用 研修の受講費用、研修会場までの交通費など |

| 資格取得費 | 業務に必要な資格を取得するための費用 スクール等の受講料、教材費、受験料など |

| 帰宅旅費 | 単身赴任などで、勤務地と自宅の往復にかかる費用 飛行機代、電車賃、ガソリン代、高速料金など |

| 勤務必要経費 | 下記①~③の費用(合計65万円まで) ①図書費……専門書や専門紙の購入費用 ②衣服費……制服や作業着の購入費用 ③交際費等…取引先への接待などの費用 |

特定支出控除を受けるには、確定申告の際に「特定支出に関する証明書」を提出する必要があります。この証明書は、勤務先に依頼して記入してもらうものなので、個人で勝手に「この費用も特定支出に含めちゃおう」などという操作はできません。

申請する際は領収書を添付する

確定申告で特定支出控除を申請する際は、特定支出についての領収書やレシートなどを添付する必要があります。ただし、電車賃などの領収書が出ない支出のうち、運賃が「1,000円」以下のものについては、別途で支払日・金額・経路などを記録しておけば添付を省略できます。

特定支出控除の控除額

特定支出控除の金額は、特定支出の合計額から「給与所得控除額の2分の1」を差し引いて求めます。

特定支出控除額の計算方法

ここで言う「給与所得控除」の金額は、自分の給与収入(年収)を下表に当てはめることで算出できます。

給与所得控除額の求め方(令和2年分以降)

| 給与収入額 | 給与所得控除額 |

|---|---|

| 850万円~ | 195万円 |

| 660万円~850万円 | 収入金額 × 10% + 110万円 |

| 360万円~660万円 | 収入金額 × 20% + 44万円 |

| 180万円~360万円 | 収入金額 × 30% + 8万円 |

| 162万5千円~180万円 | 収入金額 × 40% – 10万円 |

| ~162万5千円 | 55万円 |

「~」は「超 ~ 以下」

給与収入の金額は、勤務先から支給された「源泉徴収票」で確認できます。勤務先が1ヶ所のみなら、あなたの給与収入は「支払金額」に書いてある金額です。勤務先が2ヶ所以上の場合は、すべての勤務先の分を合計して考えましょう。

給与所得の計算方法

特定支出控除を受ける場合、給与所得は下記のような計算式で求めます。

給与収入から給与所得控除を差し引いた金額は、源泉徴収票で確認できます。勤務先が1ヶ所のみなら「給与所得控除後の金額」(青部分)です。

計算例

たとえば給与収入が「500万円」、特定支出の合計金額が「80万円」の場合、給与所得は以下のように計算できます。

- 5,000,000 × 20 % + 440,000 = 1,440,000(給与所得控除額)

- 800,000 – (1,440,000 × 1/2) = 80,000(特定支出控除額)

- 5,000,000 – 1,440,000 – 80,000 = 3,480,000(給与所得)

確定申告で提出する書類

特定支出控除の適用を受けるためには、確定申告が必要です。収入が給与のみの人(会社員など)は、以下の書類を準備して税務署に提出しましょう。

主な提出書類

- 特定支出に関する証明書

- 給与所得者の特定支出に関する明細書

- 確定申告書

これらの書類は、いずれも国税庁ウェブサイトの該当ページからダウンロードできます。うち、特定支出に関する証明書については、基本的に勤務先から証明(サイン)してもらう必要があります。

- キャリアコンサルタントの証明でもOK?

- 2023年度(令和5年度)の税制改正により、キャリアコンサルタントの証明でも特定支出控除を受けられることになった。その場合、勤務先の証明は不要となる。ただし、キャリアコンサルティングを受けて、政府指定の「教育訓練給付指定講座」を受講したものに限られる。

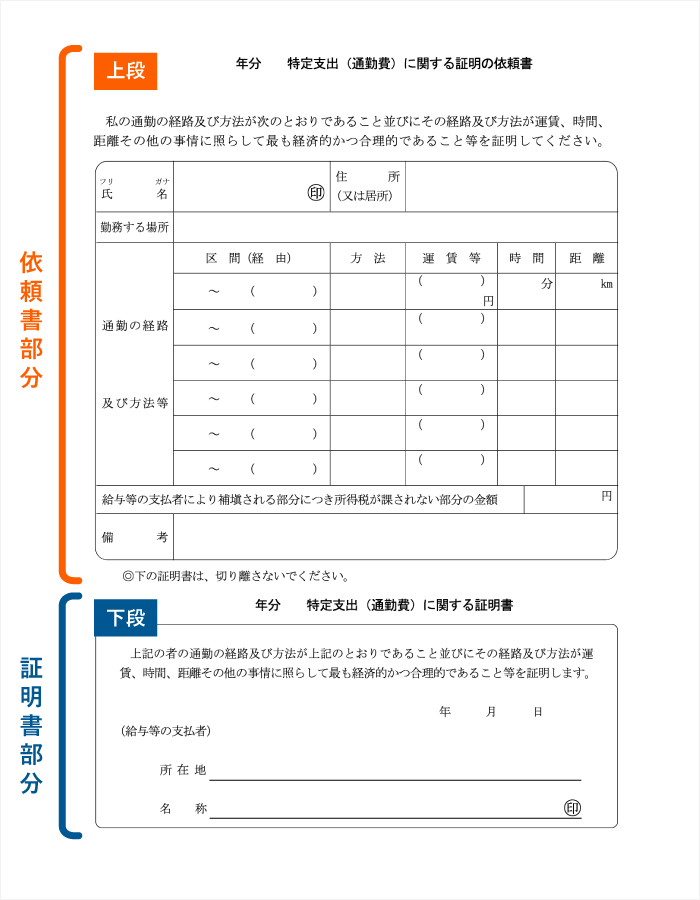

提出書類① 特定支出に関する証明書

「特定支出に関する証明書」は、簡単に言うと「この支出は仕事のために必要でしたね」と勤務先に証明してもらうための書類です。支出の種類ごとに専用の用紙があるので、該当するものを使用しましょう(下図は通勤費用)。

この書類は「特定支出に関する証明の依頼書」とセットになっています。書類上段の「依頼書」部分に記入を済ませたら、勤務先に提出しましょう。内容に問題がなければ、下段の「証明書」部分にサインをもらえます。

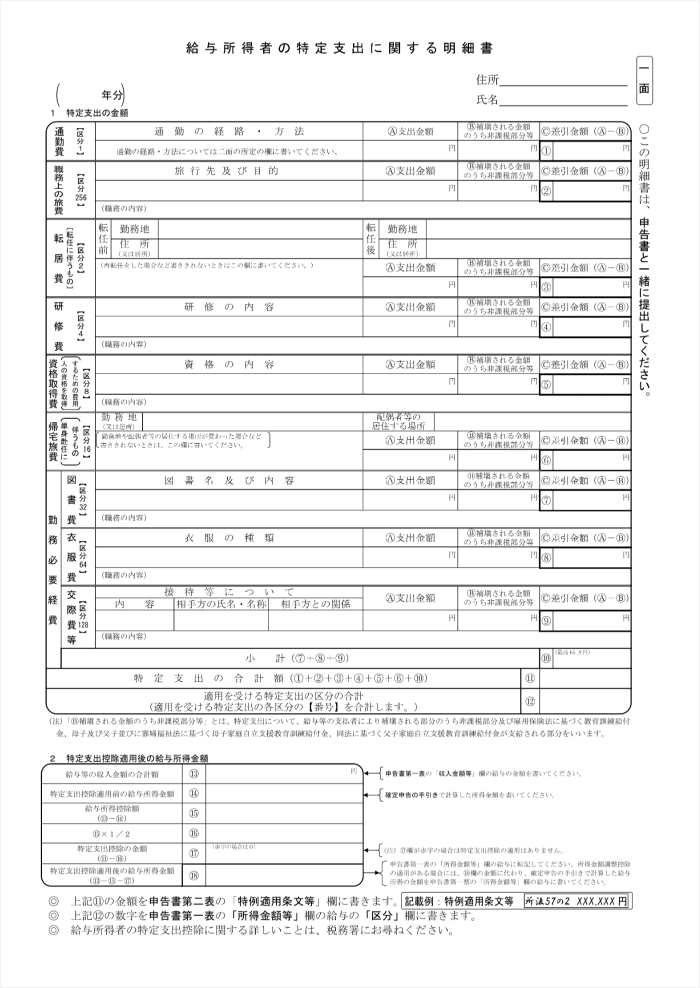

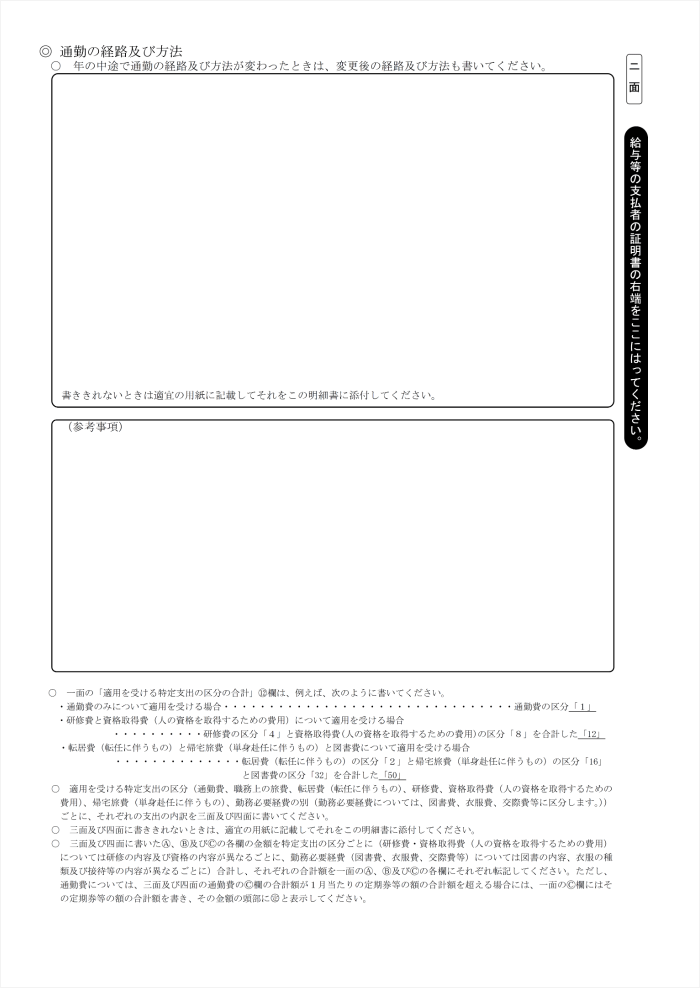

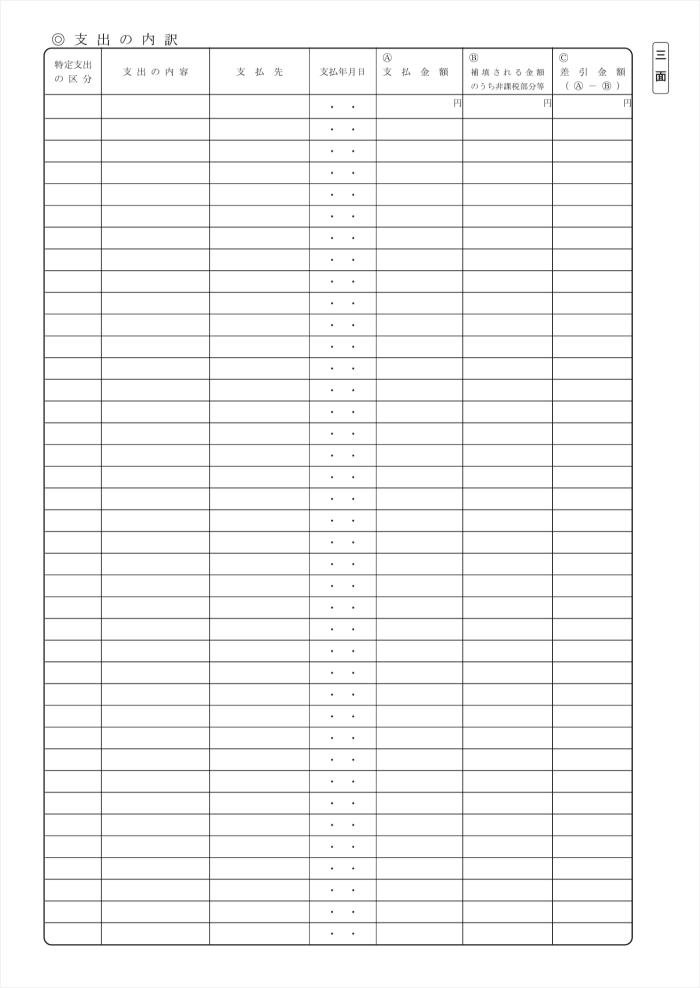

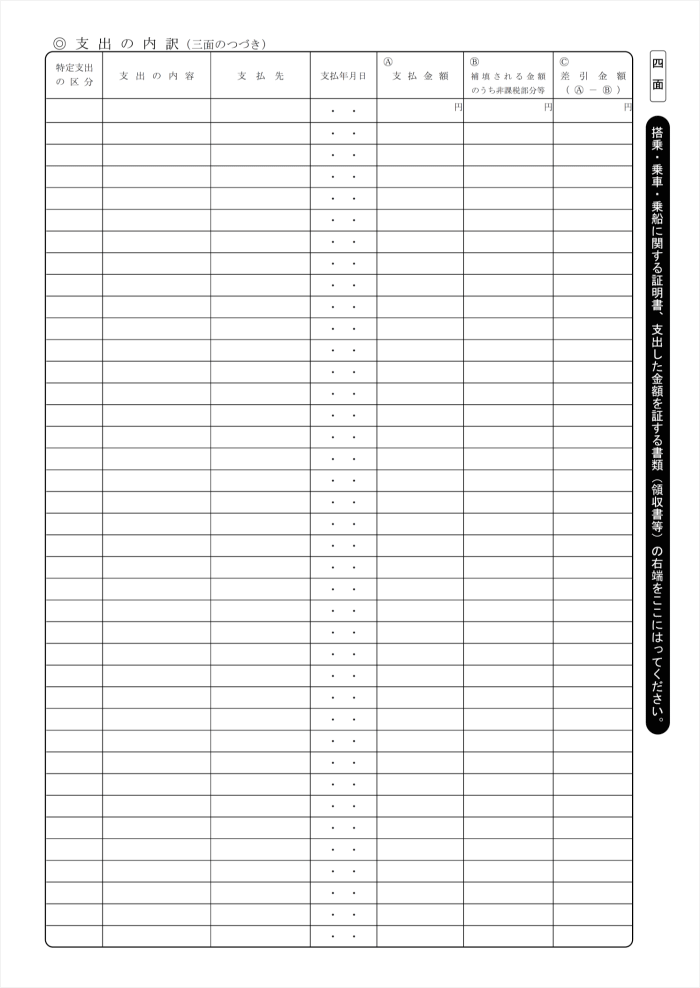

提出書類② 給与所得者の特定支出に関する明細書

「給与所得者の特定支出に関する明細書」には、特定支出の内訳などを記入します。

| 一面 | 二面 | 三面 | 四面 |

|---|---|---|---|

|

|

|

|

| 特定支出の種類ごとに支出金額をまとめる | 通勤費の特定支出がある場合のみ、その経路などを記入 | 一面の内訳を記入 | 一面の内訳を記入 |

「特定支出に関する証明書」や、特定支出に関する領収書なども、この書類に添付することになっています。証明書は二面に、領収書などは四面に、それぞれ貼り付けておきましょう。ただし貼りきれない場合は、一緒に提出するだけでもOKです。

提出書類③ 確定申告書

確定申告書の該当箇所にも以下のように記入します。第一表と第二表を必ずセットで提出します。

| 申告書 第一表 | 申告書 第二表 |

|---|---|

|

|

第一表は、所得金額等の「給与(①)」部分に「給与所得者の特定支出に関する明細書」一面「⑱」の金額を転記します。また「区分」には、同じく明細書の一面「⑫」の数字を転記します。

第二表は、「特例適用条文等」の欄内に「措法57の2 〇〇円(特定支出の合計金額)」と記入しましょう。

>> 確定申告書の記入方法について詳しく

まとめ

特定支出になるような費用(通勤費など)は、勤務先が負担してくれるケースが大半です。さらに、特定支出控除額の計算上、年間の特定支出が数十万円単位でなければ控除を受けられません。特定支出控除を受けられるケースは、そう多くありません。

特定支出控除の概要

| 対象者 | 給与所得者のうち、特定支出の合計金額が、給与所得控除額の1/2を超える人 |

|---|---|

| 該当する費用 | ・通勤費 ・転居費 (転勤などに伴うもの) ・研修費 ・資格取得補助費 ・帰宅旅費 (単身赴任などに伴うもの) ・勤務必要経費 (図書費・衣服費・交際費など) ※上限65万円 |

| 確定申告の提出書類 | ・特定支出に関する証明書 ・給与所得者の特定支出に関する明細書 ・確定申告書 |

| 控除額 | 特定支出 - (給与所得控除 × 1/2) = 特定支出控除額 |

特定支出控除の適用を受けるには、会社員であっても自分で確定申告をする必要があります。また確定申告の際は、上記の提出書類とあわせて、特定支出の領収書やレシートも提出します。特定支出控除を受ける可能性がある人は、日頃から領収書類をなくさないように保管しておきましょう。