個人事業主・フリーランス向けに、消費税の中間申告について解説します。対象者や申告方法などをわかりやすくまとめました。

目次

消費税の中間申告とは?

そもそも、消費税を納付するのは課税事業者だけです(前々年の売上が1,000万円を超えた事業者など)。そのうち、前年分の消費税が一定額を超えた人が「消費税の中間申告」をします。

消費税の中間申告では、原則として「申告書の提出」と「納付」をします。しかし、基本的には申告書の提出を省略しても、とやかく言われません。届いた納付書にしたがって納付をすることが重要です(詳細は後述)。

消費税の中間申告が必要な対象者

消費税の中間申告が必要な対象者には、納付時期に中間申告書と納付書が送られてきます。ですから、対象かどうか自分で判断する必要はありません。

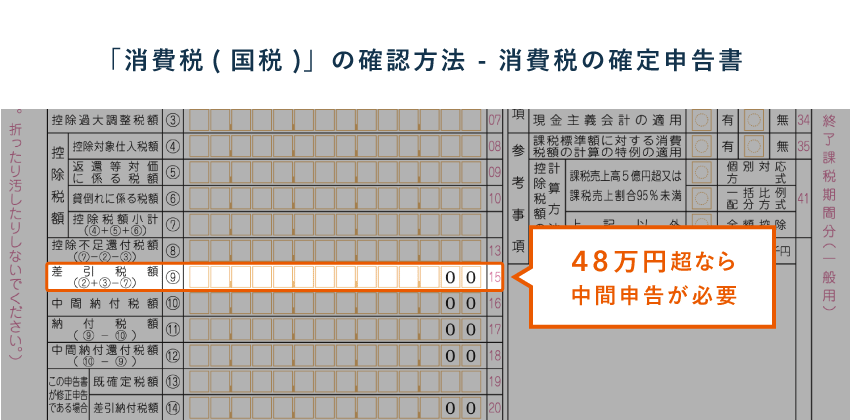

参考までに解説すると、消費税の中間申告が必要なのは、前年分の「地方消費税は含まない消費税」の納付額が48万円超の人です。消費税には「消費税」と「地方消費税」の両方が含まれていますが、このうち国税の「消費税」が48万円を超えていたかどうかで考えるわけです。

前年分の「地方消費税は含まない消費税」の納付額は、前年分の消費税の確定申告書で確認するのが手っ取り早いです。下記の欄に記入した金額が48万円を超えているなら、中間申告が必要です。

申告回数と納付額

消費税の中間申告は、「前年実績による中間申告」という方法が基本です。この方法では、前年分の消費税額に基づいて、申告回数や税額があらかじめ決定されます。申告回数は3パターンありますが、個人事業者なら大抵は「1回」で済むでしょう。

税務署から届く納付書に税額が記載されているので、それにしたがって納付します。前年分の確定消費税額(地方消費税は含めない)と申告回数などの対応関係は、下表の通りです。

前年の確定消費税額に応じて申告回数などが異なる

| 中間申告 の回数 |

消費税 (地方税を除く) の中間納付額 |

地方消費税の 中間納付額 |

|

|---|---|---|---|

| 4,800万円~ | 年11回 | 前年分の消費税額 × 1/12 |

消費税の中間納付額 × 22/78 |

| 400万円~4,800万円 | 年3回 | 前年分の消費税額 × 3/12 |

|

| 48万円~400万円 | 年1回 | 前年分の消費税額 × 6/12 |

前年の課税期間が12ヶ月に満たない場合は、計算方法が異なる

消費税(10%)には、国に納める部分(7.8%)と地方に納める部分(2.2%)があります。地方に納める部分をとくに「地方消費税」と呼びます。仮に、前年の確定消費税額(地方消費税は含めない)が50万円だった場合、中間納付における合計納付額は、下記のように算出できます。

- 500,000円 × 6/12 = 250,000円(消費税の中間納付額)

250,000円 × 22/78 = 70,512円(地方消費税の中間納付額)

250,000円 + 70,512円 = 320,512円(中間納付における合計納付額)

先述の通り、納付書に税額が記載してあるので、このように自分で計算する必要はありません。ちなみに、消費税の増税前(8%の時)は、地方消費税の中間納付額は「63分の17」でした。消費税が10%になってからは「78分の22」です。

業績が悪化したら「仮決算に基づく中間申告」を検討

消費税の中間申告には「仮決算に基づく中間申告」という方法も用意されています。前年に比べて著しく業績が悪化した場合、この方法で中間申告をすると一時的に納付額を抑えられることがあります。ただ事務負担は増加するので、余程の事情がなければおすすめしません(詳細は後述)。

納付期限と納付方法

消費税の中間納付は、届いた納付書を用いて行います。申告回数が1回の場合、個人事業者の納付期限は8月末日です(期限日が土日祝日の場合は翌平日へ繰り越し)。納付書にその年の具体的な納付期限日が記載してあります。

基本的に、納付書に記入が必要なのは1ヶ所のみです。納付書にあらかじめ記載してある税額を、以下のように「合計額」部分に転記しましょう。

納付書の記入方法

納付方法は、確定申告の際と同じです。窓口納付・振替納付・コンビニ納付・クレジットカード納付・電子納税などから好きな方法を選択できます。なお、振替納付では引き落とし日が法定納期限の約1ヶ月後になります。

>> 納付方法について詳しくはこちら

中間申告で納めた消費税の仕訳例

消費税の中間納付額は帳簿づけが必要です。仕訳方法は「税込経理方式」「税抜経理方式」で異なります。

税込経理方式の場合

帳簿づけを税込経理方式で行う場合、消費税の中間納税額は「租税公課」の勘定科目で帳簿づけします。たとえば、消費税の中間納付額40万円を現金で納付した場合、仕訳は次のように行います。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年8月20日 | 租税公課 400,000 | 現金 400,000 | 消費税の中間納付額 |

税抜経理方式の場合

帳簿づけを税抜経理方式で行っている場合、中間納付額は「仮払税金」や「仮払金」の勘定科目で記帳します。たとえば、消費税の中間納付額40万円を現金で納付した場合、納付時の仕訳は次のように行います。

① 納付時の仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年8月20日 | 仮払税金 400,000 | 現金 400,000 | 消費税の中間納付 |

つづいて決算時は次のように仕訳を行います。仮受消費税(受け取った消費税額)から、仮払消費税(仕入などで支払った消費税額)や仮払税金(中間納付額)を差し引いて「未払消費税」を求めます。この金額が、決算時における消費税の納付額になります。

② 決算時の仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年12月31日 | 仮受消費税 700,000 |

仮払消費税 100,000 |

仕入れ分の消費税 |

| 仮払税金 400,000 |

消費税の中間納付額 | ||

| 未払消費税 200,000 |

消費税の確定納付額 |

ちなみに、計算時の端数処理の関係で、帳簿上の「未払消費税」と実際に納付する消費税額がズレる場合があります。このようなときは、差額分を「雑収入」として記帳しておきましょう。

業績が大きく悪化した場合など

本記事で説明してきた「前年実績による中間申告」のほか、その年の対象期間の売上をベースに仮決算を行い、これをもとに中間申告をする方法もあります。この方法は「仮決算に基づく中間申告」と呼ばれます。前年に比べて業績が著しく悪化した場合は、この方法で中間納付額を抑えられます。

仮決算に基づく中間納付の場合、その年の「中間申告対象期間」をひとつの課税期間とみなして仮決算を行います。たとえば中間申告が1回の個人事業主は、その年の1月~6月をひとつの課税期間とみなして決算処理を行います。そして、この仮決算に基づいて中間申告と納付をするというわけです。

この方法の場合、税務署から送付される中間申告書ではなく、確定申告書と同じ様式で作成した申告書を提出しなくてはなりません。年末の決算とほぼ同様の処理が年の途中でも必要となるので、事務負担の増加は覚悟しておきましょう。

仮決算でマイナスになっても還付は受けられない

仮決算の結果、消費税額がマイナスになることもあるでしょう。ただ、ここで行うのはあくまでも“仮”の決算なので、金額がマイナスになったとしても中間申告によって消費税の還付を受けることはできません。

まとめ

課税事業者のうち、前年分の確定消費税額(地方消費税額は含めない)が48万円を超えた事業者は、消費税の中間申告・中間納付が必要です。中間申告の方法は2種類あり、「前年実績による中間申告」を選択するのが一般的です。

前年実績による中間申告のポイント

- 対象者には納付時期になると中間申告書と納付書が送られてくる

- 納付書に税額や納付期限が記載してある

- 原則的には、申告書を提出してから納付をする

- しかし実務的には、申告書は未提出でも、納付さえしていればペナルティはない

- 申告書を未提出の場合は、前年実績による中間申告がなされたものとみなされる

前年に比べて本年の業績が著しく悪化した場合は、もうひとつの方法「仮決算に基づく中間申告」を選択することで、中間納付額を抑えられます。事務負担は増えますが、資金繰りに困っている事業者は、こちらの方法を検討しましょう。

ちなみに、前年分の消費税額が48万円以下であっても、税務署へ届出をすれば任意で中間申告ができます。とはいえ事務負担が増えるので、あえて行うメリットはとくにありません。